- Dette publique de la France

-

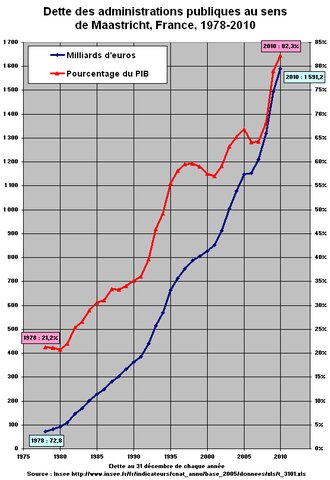

Dette publique de la France, en % du PIB, et en milliards d'euros courants, en fin d'année, 1978-2010.

Dette publique de la France, en % du PIB, et en milliards d'euros courants, en fin d'année, 1978-2010.

La dette publique de la France, rigoureusement dette brute de l’ensemble des administrations publiques françaises, est l'ensemble des engagements financiers, sous formes d'emprunts, pris par l’État (y compris les ODAC), les collectivités territoriales et les organismes publics français (entreprises publiques, certains organismes de sécurité sociale…).

La dette publique, « au sens de Maastricht » estimée par l'Insee, a été évaluée pour la fin du premier trimestre 2011 à 1 646,1 milliards d'euros, soit environ 84,5 % du PIB. Elle représentait 663,5 milliards d'euros à la fin de 1995, ou 55,5 % du PIB et avait atteint 1 211,6 milliards d'euros (64,2 % du PIB) à la fin de l'année 2007[1].

L’émergence d’un État stable en France a rendu possible l’existence d’une dette publique ; l’endettement public, véritablement commencé au XVIIIe siècle, a connu au cours de l’histoire de fortes variations, atteignant lors des périodes critiques de l’histoire de France (guerres, Révolution…) des niveaux astronomiques, qui ont par la suite été épongés au moyen de périodes de forte inflation (spoliation des épargnants), de forte croissance, ou de hausses des recettes publiques.

L’appartenance de la France à l’Union économique et monétaire européenne, depuis 1999, lie son destin économique à celui des autres nations européennes, et nécessite, pour éviter les phénomènes de passager clandestin et garantir la solidité de l’ensemble, le respect de critères définis par le traité de Maastricht, dont notamment un déficit public qui ne devrait pas excéder :

- 3 % du PIB. Cette limite de 3 % ne correspondait pas à une analyse financière motivée mais seulement à la situation de la France au moment de la signature du traité. Elle a été acceptée par l'Allemagne en échange de l'acceptation de la réunification de l'Allemagne.

- une dette publique [2] qui devrait rester inférieure à 60 % du PIB[3].

La question de la gestion et de l'avenir de la dette publique occupe aujourd'hui le débat public. La croissance de l'endettement des principaux pays développés, à partir des années 1980, a conduit certains économistes à définir et évaluer la « soutenabilité » à long terme de la dette publique d'un pays. La France apparaît, dans cette littérature, comme ayant une dette moyennement soutenable[4]. La persistance de déficits publics élevés remet en cause cette soutenabilité.

Portail Finances publiques en France Définitions et mesures

Définitions

La dette publique est le principal élément du passif du bilan des administrations publiques françaises (APU). Elle regroupe les dettes que les administrations publiques françaises ont contractées auprès de prêteurs privés, français ou non, sous forme d’emprunts d'État (obligations du Trésor, BTAN…). Elle ne comprend pas les factures impayées et autres créances diverses, dont l'importance est bien moindre, mais qui sont aussi dans le passif comptable.

Elle ne tient pas compte des engagements hors bilan selon la norme comptable actuelle, qui sont reconnus dans d'autres systèmes comptables (tels que les IFRS) et devraient représenter un montant important en valeur : cette catégorie inclut notamment les retraites non financées. Selon le Rapport Pébereau sur la dette publique de décembre 2005, l'application des normes comptables des entreprises privées aboutit à un montant supplémentaire de dette publique compris entre 790 et 1 000 milliards d'euros[5]. La proportion de retraités augmentant, le financement de leurs retraites ne pourra pas se faire à niveau de dépenses publiques constant (ceteris paribus).

La comptabilité admet des interprétations légèrement différentes et permet un peu de souplesse dans le classement d'un élément du passif comme dette ou autre, mais pour les États de l'Union européenne c'est la dette au sens de Maastricht qui s'est progressivement imposée.

Mesures

La dette publique est évaluée fin 2009 à :

- 1 841,5 milliards d'euros selon les critères de la comptabilité publique française[6] (passif financier brut) ;

- 1 489,0 milliards d'euros (78,1 % du PIB) selon les critères de Maastricht[7].

Mesurée en euros courants, la dette publique n’a pas cessé d’augmenter depuis 1978 ; cependant, la mesure en euros courants n’est pas un bon indicateur de l’endettement public, car elle est perturbée par la variation des prix ; par ailleurs, même en l’évaluant en euros constants, l’importance de l’endettement public par rapport à l’activité économique n’est pas correctement estimée, puisque la taille de l’économie augmente.Puisque la taille de l’économie est estimée au moyen du produit intérieur brut (PIB), le poids de la dette publique dans l’économie se mesure donc au moyen du ratio de la dette publique sur le PIB. Ce ratio est utilisé dans les critères de convergence de l’Union européenne.

Avec cette mesure, le poids de la dette publique peut baisser d'une année à l'autre, même si sa valeur nominale (en euros courants) augmente : il suffit que la taille de l’économie augmente plus vite que la dette. Cela sera le cas, par exemple, lorsque le déficit public[8] est de 1 % alors que la croissance du PIB est de 2 %[9].

Selon le rapport de la Cour des comptes sur la situation et les perspectives des finances publiques rendu public en juin 2009, cet endettement était, fin 2008, de 20 600 euros par habitant et de 47 400 euros par actif ; la charge des intérêts de la dette publique était en 2008 de 850 euros par habitant et 1 950 euros par actif[10]. Cette approche peut être discutée et est à rapprocher d'autres analyses présentant la dette française comme significativement inférieure à l'ensemble des actifs français[11].

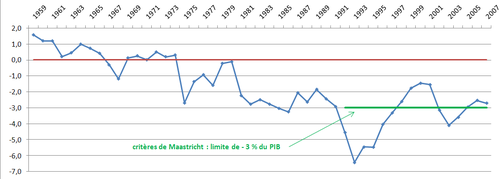

Déficit public et endettement

Excédents (+) et déficits (-) publics de la France en pourcentage du PIB (1960-2010)[12]

Excédents (+) et déficits (-) publics de la France en pourcentage du PIB (1960-2010)[12] Article détaillé : Déficit budgétaire et déficit public.

Article détaillé : Déficit budgétaire et déficit public.Le déficit budgétaire concerne le budget de l’État, et le déficit public, l'ensemble des Administrations publiques françaises (APU).

Le lien entre déficit public et dette publique est déterminant. La dette publique, mesurée en euros, augmente lorsque le budget des administrations est en déficit. Comme le paiement des intérêts sur la dette déjà existante pèse sur le budget des administrations publiques, on mesure également le « solde primaire des finances publiques », qui est égal au solde budgétaire des finances publiques avant la prise en compte des intérêts (« déficit primaire » lorsque le solde est négatif, « excédent primaire » lorsqu'il est positif). Si la dette publique était nulle, alors le déficit public serait égal au déficit primaire. Un déficit public élevé se traduit par une augmentation de la dette, qui sera financée par des recettes futures (impôt ou autre) ; Robert Barro écrit que le déficit public est l’« impôt de demain[13] ».

En particulier, le budget de l’État (et non pas de l’ensemble des administrations publiques françaises) a été en excédent primaire en 2006 et en 2007 (+ 0,7 milliard d'euros pour cet exercice)[14], mais le solde budgétaire final est resté négatif en raison de la charge de la dette. Dans les phases hautes du cycle économique, en raison des bonnes rentrées fiscales et des dépenses réduites, le solde primaire s’améliore mécaniquement sans que le Gouvernement n’ait agi. Pour évaluer les efforts budgétaires réels des gouvernements, on calcule un solde public structurel[15], qui correspond au niveau du solde hors effets conjoncturels[16].

Mise en perspective

L’ensemble de la dette (brute) des administrations publiques, 1 842 milliards d'euros à fin 2009[17], équivaut à 442 % de leur patrimoine qui se montait à 420 milliards d'euros[17]. La dette nette, 968 milliards d'euros, est équivalente à 61% de la richesse produite par la France au cours de l’année 2009 (1 599 milliards d'euros[18]), même si la comparaison entre un flux (création de richesses) et un stock (quantité de dettes) requiert des précautions d'analyse ; son intérêt est de permettre des comparaisons entre pays.

Dette publique et actifs publics

Article connexe : Patrimoine des administrations publiques françaises.La dette publique peut être mise en regard avec les actifs des administrations publiques, d'une valeur comptable, selon la banque de France, de 2 273 milliards d'euros fin 2007 (dont 847 milliards d'euros pour les actifs financiers soit 45 % du PIB)[19],[20],[21] et 1 362 milliards d'euros pour les actifs non financiers[6], dont la valorisation comptable est difficile (bâtiments et terrains, infrastructures, etc.). Le patrimoine total des administrations publiques est positif d'environ 420 milliards d'euros[17].

Mais les actifs et les dettes ne sont pas répartis de façon homogène :

- l'essentiel des actifs non financiers est détenu par les collectivités territoriales ; leur patrimoine net est positif de plus de 1 000 milliards d'euros. L'état ne leur autorise l'endettement que pour investir, ce qui favorise l'accroissement de leur patrimoine, limite leur dette brute, à moins de 180 G€, et donc leur dette nette, qui n'atteignait pas 100 milliards d'euros fin 2009[17].

- inversement, fin 2009, l'État[17] ne détient plus que relativement peu d'actifs non financiers[22] (moins de 180 milliards d'euros) alors que ses dettes (1 350 milliards d'euros) excèdent largement ses actifs financiers (375 milliards d'euros), le laissant dans une situation largement négative, d'environ 800 milliards d'euros[23]

- les autres administrations publiques ont une importance moindre, et une situation patrimoniale positive d'environ 220 milliards d'euros, à laquelle d'ailleurs la sécurité sociale contribue pour environ 200 G€ (en dépit de ce que son célèbre "trou" pourrait faire croire)[17]

On voit que les montants en jeu relativisent les cessions d'actifs dans lesquels l'état s'est engagé depuis quelques années : les biens immobiliers cédés lui rapportent entre 500 millions et un milliard d'euros par an[24]

De plus, la détention d'un actif financièrement amorti permet des économies importantes par rapport à la situation où cet actif sert de gage à un prêt ; par exemple, l'État ne décaisse rien pour occuper les bâtiments qui abritent ses administrations, les mettre en gage reviendrait à payer un loyer, ce qui augmenterait les frais de fonctionnement. Il est donc de saine gestion que l'actif excède la dette financière nette.

La dette financière nette des administrations publiques, égale au montant total de la dette (financière), moins la valeur des actifs financiers de ces mêmes administrations, représentait 968 milliards d'euros, soit 61 % du PIB, fin 2009[25].

En outre, il n’est pas forcément pertinent de comparer la dette publique, qui est financière, avec des actifs non financiers : il faut payer des intérêts sur la dette publique et rembourser les emprunts lorsqu’ils arrivent à échéance, alors que les actifs non financiers ne sont pas forcément rentables, et ne peuvent pas être vendus facilement[26]. Parfois, ces actifs génèrent un coût d'entretien. Les flux totaux de trésorerie liés aux actifs publics et à la dette sont négatifs, car la somme des intérêts payés sur la dette est supérieure aux revenus issus des actifs publics (dont dividendes et intérêts).

Service et charge de la dette

Le service de la dette représente le paiement annuel des échéances (capital plus intérêts) des emprunts souscrits. La charge de la dette représente le paiement des intérêts seuls ; elle se montait à 47,4 milliards d'euros pour l'année 2005, soit la presque totalité de l'impôt sur le revenu payé par les Français (qui représente, en 2006, 17 % des recettes de l'État). Cette charge était en 2005 le deuxième poste budgétaire de l'État français, après celui de l'Éducation nationale et avant celui de la Défense[27]. En 2006, et pour l'État seul, la charge des intérêts de la dette était de 39 milliards d'euros, soit 14,6 % du budget de l'État[28]. La charge des intérêts se montait en 2007 à plus de 50 milliards d'euros (augmentation de 12 % par rapport à 2006)[réf. souhaitée]. Il s'agit de l'équivalent du déficit public.

Le remboursement du capital de la dette, qui fait partie du service de la dette, représente pour l’État environ 80 milliards d'euros, c'est-à-dire la somme de toutes les autres recettes fiscales directes (impôt sur les société, ISF, etc.). Au total, le service de la dette de l'État représente 118 milliards d'euros, ce qui correspond à la totalité de ses ressources fiscales directes, ou encore, presque à la TVA (environ 130 milliards)[29].

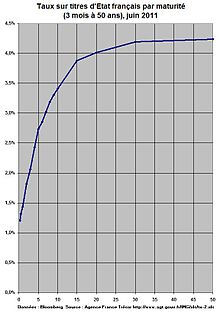

Le taux d'intérêt payé sur la nouvelle dette émise est susceptible de varier dans les années à venir. En 2007, les taux réels sont particulièrement bas et les économistes anticipent une augmentation de ces taux dans le futur[30]. En 2011, selon Gilles Carrez, l'État va devoir lever 220 milliards d'euros, dont 100 milliards rien que pour rembourser le capital de la dette qui arrive à échéance ! Dans ces conditions, une hausse de seulement 1 % point du taux d'intérêt exigé par les marchés lui coûterait deux milliards d'euros. Soit l'équivalent du "budget du ministère de la Culture[31]"... En 2008, selon la loi de finances initiale 2008 (LFI), la hausse des intérêts versés sur les emprunts indexés sur l’inflation (principalement OATi, dont le montant est supérieur à 100 milliards d'euros fin 2006[32]) provoquerait mécaniquement une augmentation du service de la dette d’environ 2,16 milliards d'euros[33].

Dette publique et autres dettes

La dette publique est à distinguer, entre autres, de la « dette extérieure de la France », qui correspond à l'ensemble des engagements des administrations publiques et de la sphère privée vis-à-vis du reste du monde (c’est-à-dire les autres pays). En 2006, la dette extérieure brute représentait 2 918 milliards d’euros, soit 162 % du PIB national[34], la dette extérieure nette (c’est-à-dire en comptant les créances détenues par la France sur l'étranger) étant proche de zéro[35],[36].

Dans le cas de déficits simultanés des finances publiques et de la balance courante, on parle de déficits jumeaux.

Pour Bernard Marois, président du Club Finance HEC, « il est indispensable de prendre en compte l'endettement total d'un pays, c'est-à-dire sa dette publique et sa dette privée (entreprises et ménages) ». Dans cette optique, la France serait début 2010, grâce à un endettement privé modéré dans une situation moins délicate que les États-Unis dont l'endettement total s'élèverait à 350 % du PIB[37].

Gestion et répartition de la dette publique

Gestion de la dette

Les administrations publiques locales et les administrations de sécurité sociale gèrent elles-mêmes leur dette publique.

La dette publique de l’État est gérée par l'agence France Trésor (AFT). Les emprunts d'État français sont émis sur le marché obligataire et la dette est donc qualifiée de négociable[38]. Chaque année, une émission de nouvelle dette d’environ 110 milliards a lieu, en majorité pour financer l’amortissement d’anciens emprunts[39]. Selon le projet de loi de finances, en 2008, une émission de nouvelle dette légèrement supérieure à 100 milliards aura lieu, pour financer l’amortissement d’anciens emprunts et 41,7 milliards pour financer le déficit budgétaire prévisionnel, portant le besoin de financement à 145 milliards d'euros environ[40].

Si l’administration publique française était soumise aux mêmes critères de mesure de l’endettement qu’une entreprise privée, à savoir le ratio dette sur chiffre d'affaires, elle serait considérée comme trop endettée, puisque le ratio dette sur dépenses publiques dépasse les 120 %[41],[5],[42]. Cependant, étant donné les moyens de coercition de l’État et sa capacité à lever de nouveaux impôts, les agences de notation estiment que le risque de défaut sur la dette publique est minime ; par ailleurs l'État français n'a pas fait défaut sur sa dette depuis 1796.[réf. nécessaire]

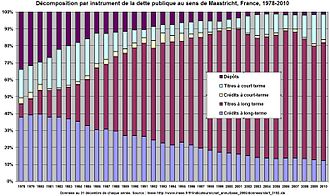

Les supports (ou instruments)

Article détaillé : Emprunt d'État#.C2.A0France (AAA/Aaa).Les principaux supports de la dette sont les obligations assimilables du Trésor (OAT), les bons du Trésor à intérêts annuels (BTAN), et les BTF. Depuis septembre 1998, l’État émet également des OATi dont le taux d’intérêt et le principal sont indexés sur l'inflation[43].

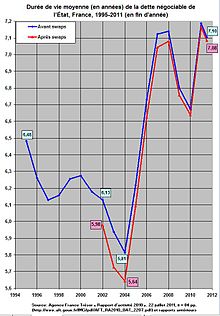

Échéancier, durée de vie moyenne et duration modifiée

La dette publique négociable se compose d'instruments dont le maturité varie fortement, de 3 mois pour certains BTF, jusqu'à 50 ans pour l'OAT émise en 2005, dont le capital ne sera remboursé qu'au 25 avril 2055… À tout moment, on peut représenter le dette comme un échéancier, série de flux de remboursements à effectuer le jour même, le lendemain, dans 3 mois, dans 10 ans, etc.

À partir de l'échéancier, on peut calculer la durée de vie moyenne des supports de la dette, calculée comme moyenne pondérée des maturités résiduelles des titres émis, sans prendre en compte les intérêts. À la fin de 1995, la durée de vie moyenne de la dette de l’État était de 6 ans et 176 jours, ou 6,48 années. Par une politique de réduction de la maturité des obligations, cette durée a été réduite à 5,64 années fin 2004. La politique de contrats d’échanges de taux d’intérêt (« swaps » (voir plus loin)), la durée de vie moyenne de la dette aurait été de 5,81 années, soit 62 jours de plus. De fin 2004 à fin 2007, la durée de vie moyenne a augmenté rapidement et s'établissait à 7,08 années fin juin 2011, la réduction due à la politique de swaps s'étant réduite à 7 jours[44].

Si l'on tient compte à la fois du capital et des intérêts et du fait « qu'un euro à rembourser aujourd'hui coûte plus qu'un euro à rembourser dans 10 ans », on peut également calculer une « duration modifiée » de la dette, fonction des différents flux à payer et des coefficients d'actualisation (ou du taux d'actualisation) retenus. En France, la duration modifiée de la dette de l'État est environ 1,5 années plus basse que sa durée de vie moyenne[45].

Les taux d'intérêt de la dette

L’État et les autres administrations publiques peuvent donc s'endetter à taux d'intérêt très bas. En mars 2007, le taux des émissions de dette était de 4 %, un niveau très proche de celui des autres pays européens (Allemagne par exemple)[46]. De ce point de vue, pendant longtemps, en raison des risques de dévaluation du franc français par rapport au Deutsche Mark, la France a emprunté à un taux légèrement mais significativement plus fort que l'Allemagne : il y a donc eu un net gain à la politique d'harmonisation monétaire suivie, depuis la création du Serpent monétaire européen (SME) jusqu’à la création de l'euro. Les taux d’emprunt de l’État français sont toujours un peu plus élevés que les taux d’emprunt de l’État fédéral allemand, tout en restant plus bas que ceux d’autres pays de la zone euro comme l'Espagne, l’Italie, l'Irlande et la Grèce. Les rendements des obligations françaises à 7 ans (2,21 %), 10 ans (2,77 %) et 20 ans (3,34 %) ont tous franchi de nouveaux seuils historiques à la baisse en août 2010, tout comme les obligations allemandes à 15 ans (2,81 %) et 20 ans (3,12 %)[47].

Les contrats d’échanges de taux d’intérêt (« swaps »)

Article général : Dette_publique#Les_contrats_d’échanges_de_taux_d’intérêt (« swaps »)

En 2001, l’Agence France Trésor a mis en œuvre une série de contrats d’échanges de taux d’intérêt (ou « swaps ») de façon à substituer à une charge de taux fixe à long terme une charge de taux fixe plus courte tout en limitant au mieux la volatilité accrue de la charge de la dette[48]. À cet effet, l’agence évalue quantitativement le compromis entre la charge d’intérêt moyenne et la variabilité de celle-ci selon de nombreux scénarios calculés au moyen d’un modèle macrofinancier. En raison de la baisse des taux, la politique de gestion de la durée de vie moyenne de la dette négociable via les swaps a été suspendue depuis juillet 2002, mais l’agence continue d’opérer des swaps « courts » pour limiter l’exposition à des taux à moins d’un an[49].

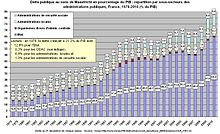

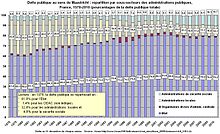

La dette des sous-secteurs de l’administration publique

En comptabilité nationale française, les administrations publiques (APU) peuvent être décomposées en trois ou en quatre sous-secteurs :

- l’ administration publique centrale qui de compose elle-même de :

- l'État et des

- organismes divers d'administration centrale (ODAC)

- les administrations publiques locales

- les administrations de sécurité sociale.

Données brutes

La dette publique totale peut être obtenue par simple addition des dettes et des créances de chaque sous-secteur envers des agents n’appartenant pas à l’administration publique : les dettes et créances entre sous-secteurs ne font pas partie de la dette publique.

- Au tournant des années 1980, la dette de l’État ne représentait qu’un huitième du PIB annuel (12,4 % fin 1980) pour s’accroître ensuite, avec quelques fluctuations, jusqu’à

- 64,4 % du PIB fin 2010. En pourcentage du PIB, la dette des administrations de sécurité sociale, presque négligeable jusqu’aux années 2000 (1,0 % fin 1978, 3,0 % fin 2001 et 2002), augmentait considérablement par la suite (10,7 % fin 2000). Par contre, la dette des administrations locales en pourcentage du PIB restait beaucoup plus basse (6,9 % fin 1978, 8,3 % fin 2010).

Sur la base des données brutes, il apparaît ainsi que l’accroissement de la dette publique est due principalement à :

- la progression de l’endettement de l’État

- dans une bien moindre mesure, celui des administrations de sécurité sociale.

Mais il faut examiner à quel point ces chiffres bruts sont affectés par des effets de transferts et des variations de périmètre entre sous-secteurs.

Après neutralisation des effets de transfert et à périmètre constant

La dette publique totale peut également être obtenue par consolidation des comptes de chacun des sous-secteurs[50]. Elle est ainsi égale à la somme des « dettes consolidées » des sous-secteurs. La répartition de la dette publique totale entre sous-secteurs et le montant de la dette publique consolidée de chaque sous-secteur dépendent non seulement de l’équilibre des dépenses et des recettes de chaque sous-secteur, mais également d’autres facteurs, notamment :

- les changements d’affectations de recettes et les transferts de compétences entre sous-secteurs– notamment entre l’État et les administrations locales, mais aussi entre l’État et les ODAC ;

- les variations de « périmètre » des sous secteurs (reclassements d’un organisme public dans un sous-secteur différent)

- les transferts d’activité entre les administrations publiques et le secteur privé (si une administration confie à une entreprise privée une mission, toute dette envers cette entreprise est comptabilisée dans la dette publique ; elle ne l’aurait pas été si la mission était remplie par l’administration elle-même).

Les opérations de neutralisation des effets de transfert et des effets de périmètre ne sont pas des opérations simples. Elles permettent de mesurer pour chaque sous-secteur « l’évolution annuelle des dépenses et de recettes en l’absence d’effets de transfert et de périmètre ». Elles montrent que sur la période 2002-2008, la croissance des dépenses publiques (2,3% par an) a été due pour plus de la moitié aux collectivités territoriales, un peu moins d’un tiers aux administrations de sécurité sociale et très peu (environ un sixième) à l’État. Pendant la même période (ainsi que sur la période antérieure 1978-2002), la part des prélèvements obligatoires perçus par les administrations centrales baissait au profit des administrations locales et de sécurité sociale. Ce qui permet au rapport Champsaur & Cotis de conclure : « À des degrés divers, toutes les administrations ont contribué à la dégradation des finances publiques »[51].

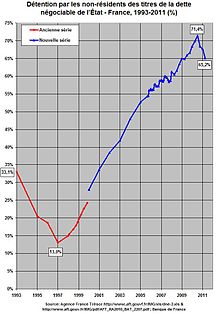

Créanciers de l’État

L’État français s'est progressivement tourné vers les marchés financiers internationaux à partir de 1973 (refonte des statuts de la banque de France, réforme contenue dans la Loi n°73-7 du 3 janvier 1973, publiée au journal officiel du 4 janvier 1973), et plus encore depuis la création de l'euro, ce qui fait qu’en 2007, 60 % de la dette négociable de l'État français était détenue par des non-résidents (c’est-à-dire des institutions financières, ménages, entreprises, etc. non résidentes en France, ou d'autres États)[52].

Cette part des non-résidents, aux 2/3 non originaires de l'UE[réf. nécessaire], est en augmentation forte et régulière depuis fin 1996 (début 1997), date à laquelle elle s'élevait à 13 % (ancienne série). Fin 1999, la part s'élevait à 28 % (nouvelle série), pour atteindre 71,4 % fin juin 2010 et se réduire ensuite[53]. D'après le Journal Le Monde, les trois plus gros pays étrangers détenteurs de dette Française sont : les iles Caïmans, le Luxembourg et le Royaume Uni[54] pour un montant total s'élevant à 66%[55]. Au 2e trimestre 2007, 58 % des OAT émises par l’État étaient détenues par des non-résidents (entreprises et ménages étrangers) ; au sein des 42 % restants détenues par des entreprises ou des ménages français, 60 % étaient détenues au sein de contrats d’assurance (comme les contrats d’assurance-vie), 20 % par des établissements de crédit, et 17 % par le biais d’OPCVM[56].

Évolutions temporelles de la dette publique française

Historique de la dette en France

Au cours de son histoire, l'État français a souvent eu recours à la dette pour faire face à des dépenses fortes, comme les guerres. La dette a fluctué, passant par exemple par une valeur presque nulle (par rapport au PIB) en 1540 ou en 1820, et atteignant jusqu’à environ 290 % du PIB en 1944[57]. Après les périodes de forte augmentation, la part de la dette dans le PIB a été rapidement réduite, principalement en raison d’une forte hausse de l’inflation (qui réduit la valeur réelle de la dette, et donc spolie partiellement les détenteurs de la dette) et d’une croissance forte du PIB. Un tel niveau de dettes était « amorti » par le jeu de dévaluations successives du franc par rapport aux autres monnaies. Ce « jeu » de dévaluations n'étant plus possible depuis la création de l'euro unique en 1999, il constitue le principal sujet de désaccord exprimé par les opposants à l'euro comme monnaie unique au lieu de l'euro monnaie commune.

Ancien Régime

Dans les débuts de la dette publique, les souverains pratiquaient parfois l'extorsion pure et simple du patrimoine des créanciers, ce qui annulait la dette, du « fait du prince ». Le recours à la dévaluation a également été fort pratiqué, y compris à des moments de l’Histoire où la monétisation des échanges n'était pas forcément la règle. L’extension du territoire national (notamment dans la période capétienne) a aussi, parfois, permis de renforcer le domaine royal et donc, les sources de revenus, susceptibles de dégager le moyen de payer les engagements antérieurs.

Pendant l'Ancien Régime, le Roi de France s'endettait auprès des banquiers ou des corporations. Les corporations jouissaient souvent d'une meilleure réputation que l'État. Ce procédé s'est d'ailleurs prolongé jusqu'à l'entre-deux-guerres, puisqu'en 1926 est créée pour rassurer les particuliers la Caisse autonome d’amortissement chargée de rembourser la dette publique, et financée par exemple par les bénéfices de la SEITA (Voir aussi Cigarette#Histoire).

Selon Jacques Le Goff, le temps des dettes royales commence au XIIIe siècle en France : « Saint-Louis a été le premier roi de l’endettement[58] ».

Il fut suivi, parmi les grands rois emprunteurs, par Philippe le Bel qui pratiqua l’extorsion des biens de banquiers Lombards et de créances de juifs, et qui put, après la chute de l’Ordre du Temple, récupérer une partie de leurs biens (avant que le transfert à l'ordre de Malte ne soit effectif) et combler le déficit du Trésor pour plusieurs années[59].

Le premier véritable emprunt public a été lancé par François Ier en 1535, sous forme d'une rente perpétuelle[60].

Quelques années auparavant, en 1522 soit sept années après son accession au trône, il quémanda 200 000 livres aux notables de Paris. Son successeur Henri II emprunta de la même manière mais son impossibilité de payer les intérêts ruina plusieurs milliers de familles.

En 1561, les finances royales étaient dans une situation critique, avec 43 millions de livres de déficit. Le clergé a alors dû assister le pouvoir royal pour l’amortissement de la dette royale[61].

La pratique de l'État de financer le remboursement cette dette par création monétaire (émission de monnaie, typiquement en réduisant le poids de métal précieux dans les monnaies de même valeur faciale, pour fabriquer de nouvelles pièces) a souvent amené la population à douter de la valeur des pièces émises et à thésauriser les métaux précieux (or, argent).

La charge des finances de l'État tient alors à un délicat équilibre entre maintien de la confiance, remboursement des emprunts et nécessaire financement des dépenses. La dette souvent très élevée de la France obéra la capacité française à s'endetter pour financer l’Ost royal ou louer les services de mercenaires (la conscription, qui sera mise en place par la Convention nationale, n'existant pas encore) dans ses guerres contre les nations comme l'Angleterre, beaucoup plus saine financièrement à partir du XVIIIe siècle et qui pouvait s'endetter à moindre coût.

La modification radicale de la gestion de la dette en France au XVIIIe siècle, initiée par John Law, pour copier le succès de l'Angleterre, échoue en 1720 (voir Système de Law)[62].

En 1776, la Caisse d’amortissement est créée face à une dette déjà colossale et suscite des polémiques. Le but est d'instaurer un lien plus direct entre l’intérêt des particuliers et l’intérêt collectif incarné par le souverain. Le projet fut approuvé par Turgot et combattu par Jacques Necker.

La dette royale perçue comme excessive[63] sera l’étincelle qui mettra le feu aux poudres des autres problèmes accumulés (mauvaises récoltes des années 1788–1789, sous-production agricole structurelle) : le roi choisit de convoquer en 1789 les États généraux, pour augmenter les impôts, ce qui lancera la machine qui débouchera sur la Révolution française.

La banqueroute de 1797 et le solde de la dette de l'Ancien Régime

Au moment de la révolution française la dette s'élevait à 4 milliards de livres (plus de 80 % du PIB d'après des estimations)[64] « alors que les recettes de l'État n'excédaient guère 500 millions et que les dépenses atteignaient 630 millions »[64]. Pour faire face à cette situation, les assemblées révolutionnaires décidèrent l'égalité de tous devant l'impôt (rappelons que la dette venait en partie de l'incapacité de l'Ancien Régime à faire payer l'impôt aux privilégiés) et la vente au profit du pays des biens du clergé grâce notamment à l'émission d'assignats. Toutefois, la période révolutionnaire ne se prêtant pas à la collecte des impôts, quand la situation politique s'est stabilisée, le directoire décida une « banqueroute dite des deux tiers » c'est-à-dire qu'il ne paya une rente que sur un tiers de la dette, le reste étant effacé[64].

Après 1797

Depuis 1797, et l'épisode des assignats, la France a toujours honoré ses dettes, en monnaie constante jusqu'en 1919[65], et au moins en valeur faciale (en monnaie courante) par la suite (les dévaluations et l'inflation (si celle-ci a été mal évaluée par les créanciers) constituant néanmoins une banqueroute partielle réduisant la dette réelle à due proportion, au détriment des créanciers).

Certaines périodes (la Première Guerre mondiale en particulier) ont porté la dette publique à des niveaux très importants[66], en pourcentage du PIB. Outre l'inflation et les dévaluations, les périodes de rattrapage économique et leur hausse du PIB ramenaient mécaniquement le niveau d'endettement à des niveaux plus supportables pour l'État.

Sociologiquement, la succession de ces périodes de forte inflation au XXe siècle ont entraîné, couplée à l’augmentation des impôts progressifs sur le revenu et sur la fortune, la fin des rentiers, phénomène observé dans le monde entier[réf. souhaitée]. Avec leur disparition, il a fallu trouver d'autres clients pour les emprunts publics, et les états ont dû se tourner vers les marchés financiers.

Au cours du XXe siècle, la structure de la dette a progressivement évolué : les emprunts perpétuels ont été rachetés par l’État, et la dette auprès de la Banque de France a été épongée[67].

Le recours à l'emprunt est de plus en plus fréquent au cours du XXe siècle et est notamment motivé, encore une fois, par les dépenses militaires : construction de la ligne Maginot, guerre d'Indochine par exemple. Pour autant, la forte croissance économique de la France à partir de 1945 permet de maintenir la dette dans des limites soutenables dans bien des exercices budgétaires[68].

Loi du 3 janvier 1973 sur la Banque de France

Article détaillé : Loi n°73-7 du 3 janvier 1973 sur la Banque de France.Le 3 janvier 1973, le ministre de l'économie Valéry Giscard d'Estaing fait voter la Loi n°73-7 sur la Banque de France interdisant au Trésor public d'emprunter sans intérêt à la Banque de France[69]. À partir de cette loi, le gouvernement devra avoir recours à l'emprunt privé à des taux plus élevés que ceux de la Banque de France.

Pour ses critiques, cette loi a transféré le droit régalien de création monétaire de l'État sur le système bancaire privé, l'obligeant à emprunter sur les marchés financiers en payant des intérêts d'emprunts élevés qui constituent depuis lors une grande partie de la dette de la France[70],[71],[72]. Pour Valéry Giscard d'Estaing, avec cette loi « il s'agissait à l'époque de constituer un véritable marché des titres à court, moyen et long terme, qu'ils soient émis par une entité privée ou publique »[73]. Cette décision de principe fut confirmée lors des nouveaux changements de statut de la Banque de France en 1993[74].

Le 18 janvier 1973, est lancé l’emprunt Giscard. Celui-ci est indexé sur le cours de l'or et cette indexation empêchera les finances publiques de profiter de l'importante inflation de la décennie suivante, les remboursements en monnaie « or » explosant par rapport à la monnaie courante. D'un montant de 6,5 milliards sur quinze ans, cet emprunt a coûté à l'État 92 milliards de francs[75]. Le consensus se fait sur la nécessité de combattre directement l'inflation[réf. nécessaire], plutôt que de l'esquiver avec de coûteuses garanties de ce genre.

Dans les années 1970, une hausse de l’inflation à l’échelle mondiale est provoquée entre autres par les chocs pétroliers et la suspension de la parité du dollar américain avec l'or (adoption généralisée du système des changes flottants). L'inflation sape la confiance des prêteurs, à une période où l'état augmente ses dépenses pour tenter de relancer la machine économique et de limiter les désordres sociaux de la crise économique : il doit recourir à l'emprunt de façon plus massive et plus durable. Les coûts croissants de la protection sociale creusent les déficits publics et augmentent les niveaux de dette[76]. Ainsi, dans les années 1970 et 1980, les pays industrialisés rentrent dans un régime inédit de dette permanente : « pour la première fois dans l’histoire fiscale moderne, les gouvernements usèrent explicitement de la dette pour financer les dépenses publiques courantes, incluant les transferts sociaux[77] ». La dette elle-même finit par atteindre des niveaux tels que les intérêts versés et le service de la dette redeviennent significatifs et préoccupants.

Au cours des années 1980, les États-Unis adoptent une politique monétaire désinflationniste (à partir de l’arrivée de Paul Volcker comme directeur de la Fed). Les autres pays pratiquent une politique similaire, par exemple la France à partir de 1983.

À partir de 1985, la réduction de l’inflation porte ses fruits, et l’État français (comme les autres pays développés) bénéficie de taux d’emprunt beaucoup plus faibles ; le taux moyen passe d’environ 11 % en 1985 à 5 % en 2000[78]. La baisse des taux d'intérêt a permis à l'État de se refinancer à moindre coût (baisse du taux moyen des intérêts donc baisse des charges de la dette).

Évolutions récentes

Le tableau suivant fournit les données sur la dette des administrations publiques au 31 décembre de chaque année et sur le déficit annuel des administrations publiques, au sens de Maastricht (règlement n° 3605 de la Commission Européenne) en milliards d’euros courants en pourcentage du produit intérieur brut (comptes nationaux, base 2005).

Année Dette publique Solde public Dette publique Solde public % du PIB milliards d'Euro 1978 21,2 % -1,7 % 72,8 -5,9 1979 21,1 % -0,4 % 82,8 -1,4 1980 20,7 % -0,3 % 92,2 -1,2 1981 22,0 % -2,4 % 110,1 -12,0 1982 25,3 % -2,9 % 145,5 -16,7 1983 26,6 % -2,6 % 170,0 -16,5 1984 29,0 % -2,8 % 201,4 -19,5 1985 30,6 % -3,1 % 227,7 -22,9 1986 31,1 % -3,3 % 249,3 -26,4 1987 33,4 % -2,1 % 281,2 -17,9 1988 33,3 % -2,7 % 302,8 -24,5 1989 34,0 % -1,9 % 333,3 -18,6 1990 35,2 % -2,5 % 363,6 -25,6 1991 36,0 % -3,0 % 385,1 -32,0 1992 39,7 % -4,6 % 440,1 -51,0 1993 46,0 % -6,5 % 515,4 -72,3 1994 49,2 % -5,5 % 570,0 -63,3 1995 55,5 % -5,5 % 663,5 -65,4 1996 58,1 % -4,0 % 712,7 -49,4 1997 59,5 % -3,3 % 752,5 -41,8 1998 59,6 % -2,6 % 787,4 -34,6 1999 59,0 % -1,8 % 806,9 -24,6 2000 57,5 % -1,5 % 827,3 -21,7 2001 57,1 % -1,6 % 853,3 -24,6 2002 59,1 % -3,3 % 912,0 -50,4 2003 63,3 % -4,1 % 1 004,9 -64,7 2004 65,2 % -3,6 % 1 079,5 -59,2 2005 66,8 % -2,9 % 1 147,6 -50,2 2006 64,1 % -2,3 % 1 152,2 -41,9 2007 64,2 % -2,7 % 1 211,6 -51,6 2008 68,2 % -3,3 % 1 318,6 -64,3 2009 79,0 % -7,5 % 1 492,7 -142,5 2010 82,3 % -7,1 % 1 591,2 -136,5 Source : Insee Comptes de la Nation - Base 2005[79].

Le solde public a toujours été déficitaire depuis 1975, et le poids de la dette publique par rapport au PIB (ratio d'endettement dette publique/PIB) a augmenté régulièrement depuis cette date. Cette évolution a connu des phases plus ou moins accélérées, en fonction du niveau du déficit public, qui est lié aux choix budgétaires des gouvernements en place (notamment la politique budgétaire), mais aussi à l'environnement économique. Par un phénomène mécanique, le déficit budgétaire est plus important lors des périodes de creux des cycles économiques, pendant lesquelles les rentrées fiscales tendent à se contracter[80]. En effet, la croissance des dépenses publiques est plus régulière que la croissance du PIB, alors que les recettes publiques sont plus fortement cycliques que le PIB. Enfin, les cycles économiques étant de plus en plus synchronisés entre la France et le reste de la zone euro, les évolutions du déficit public français et du déficit moyen dans la Zone euro sont fortement corrélées.

Depuis 1980, la France a connu diverses périodes de creux économiques, dont une période de crise économique sévère, en 1993, avec une récession économique, qui s’est logiquement accompagnée d’une forte hausse de la dette ; le gouvernement Balladur issu des élections du printemps 1993 a dû procéder à l’émission de l'emprunt Balladur, lancer une nouvelle vague de privatisations, et accroître les recettes publiques[réf. à confirmer] [81]. A contrario, les périodes de forte croissance économique n’ont pas servi à baisser la dette, seulement à la stabiliser. Le gouvernement construit sa loi de finances annuelle en fonction de prévisions économiques de croissance ; une croissance plus faible qu’espérée aura tendance à creuser le déficit au-delà des prévisions. Inversement, lorsque la croissance est plus élevée que prévue, les gouvernements ont tendance à laisser filer les dépenses et réduire la fiscalité au lieu d’épargner et de rembourser une partie de la dette en prévision des futurs creux économiques. La bonne conjoncture européenne autour de l'année 2000 a réduit mécaniquement le déficit, sous le gouvernement Jospin, et il a été question d'une « cagnotte fiscale[82] », ce qui peut apparaître comme abusif puisque le déficit était loin d'être comblé. Le ralentissement de l'activité économique après 2002 a relancé la croissance de la dette publique, notamment de la dette sociale, avec l'extension de la mission de la caisse d'amortissement de la dette sociale (CADES), principal ODAC en termes d'endettement. Cet organisme a en effet du prendre à sa charge en 2004 et 2005 la hausse du déficit comptable de la Sécurité sociale pour 50 milliards d'euros[83].

Alors que d'autres pays de l’Union européenne ont mené des réformes importantes, les gouvernements français, depuis 1997, n’ont pas réduit les dépenses publiques (en améliorant l’efficience de la dépense ou en réduisant le champ de l'action publique). Ils ont procédé à d'importantes privatisations qui ont permis de réduire temporairement le montant des déficits et de la dette, tout en appauvrissant le patrimoine de l’État. La vente des participations de l’État peut permettre d’améliorer l’efficacité des entreprises privatisées[84], mais elle amène aussi à une réduction des recettes de l’État (dividendes versés et plus-values) que ne compense pas la réduction des intérêts payés, puisque les taux d’intérêt d’emprunt de l’État sont très faibles. Les actifs financiers de l’État diminuent donc en moyenne entre 2000 et 2006[85], mais, au niveau global de l’ensemble des administrations publiques, la valeur des actifs financiers augmente[86].

Selon le rapport Pébereau, « l’augmentation de la dette ne résulte pas d’un effort spécifique pour la croissance mais, pour l’essentiel, d’une gestion peu rigoureuse[87] ».

En juin 2009, le rapport annuel de la Cour des comptes sur la situation et les perspectives des finances publiques soulignait le risque d'« emballement de la dette » conduisant notamment à une possible « remise en cause de la signature de la France[88] ».

En juillet 2010, la direction générale du Trésor estimait que la réforme des retraites de 2010 et le respect de la trajectoire du programme de stabilité d'avril 2011 permettraient de restaurer presque intégralement la soutenabilité des finances publiques, c'est-à-dire de placer le ratio de dette publique sur une trajectoire de stabilisation à long terme, même en tenant compte de l'impact futur du vieillissement de la population[89]. Dans son rapport annuel présenté début 2010, la Cour des comptes note que « la dette s'emballe » et pointe, si la tendance se poursuit, un risque de dégradation de la note de la dette publique à l'horizon 2013[90]. Par ailleurs, à la différence du ministère des finances pour qui l'aggravation de l'endettement est uniquement liée à la crise, pour la Cour des comptes la montée de l'endettement est aussi due à des phénomènes structurels indépendants de la crise[91].

Dette publique française dans une perspective internationale

Dette publique française et Union économique et monétaire européenne

Articles connexes : Critères de convergence et Pacte de stabilité et de croissance.La mise en place d’une monnaie commune, au sein d’une union économique et monétaire, agit comme une mutualisation des risques sur les dettes, le taux de change de la monnaie servant comme variable d’ajustement en cas de crise de dette extérieure ; cette situation conduit à une convergence des taux d’intérêts d’emprunt des pays membres. Ainsi, l’ensemble des pays de la zone euro qui, au sein de l’Union européenne, ont adopté l’euro ont connu une convergence forte des taux d’intérêts sur la dette, qui ne sont séparés que par quelques dixièmes de points[92].

Cependant, cette mutualisation incite chaque pays à se comporter en « passager clandestin », c’est-à-dire à augmenter son endettement national pour couvrir des dépenses de court terme, en sachant qu’il n’aura pas à subir en conséquence une hausse de ses taux d’intérêt d’emprunt. Lors de la signature du Traité de Maastricht, un pacte de stabilité et de croissance, pourvu de critères de convergence, a donc été mis en place[93].

Le respect des critères depuis 1999

Depuis son adhésion à la zone euro en 1999, la France se doit donc de respecter ces critères ; la Commission européenne surveille le déficit public et l’évolution de la dette des pays membres, et pourra engager une procédure pour endettement et déficit excessif. Les États européens s'engagent régulièrement sur des objectifs de réduction de dette et de déficit, par exemple de réduction du déficit de 0,5 % par an. La Commission européenne et la BCE font pression pour éviter le « laxisme » et le comportement de « passager clandestin » de pays européens. En cette matière, la France apparaît comme un des plus mauvais élèves de l'ensemble[94].

En mars 2005, le pacte de stabilité est assoupli suite aux pressions de l'Allemagne et de la France, engagées dans la procédure pour déficit excessif. En novembre 2006, la Commission abroge la procédure de déficit excessif engagée à l'égard de la France suite au retour du déficit sous les 3 %[95].

Périodiquement, la France communique ses scénarios prévisionnels de déficits[96] et prend des engagements envers la Commission européenne sur l'évolution des finances publiques de la France. La France s'est engagée vis-à-vis de ses partenaires européens à réduire sa dette publique en dessous de 60 % du PIB, contre 64,5 % fin 2006.

- En décembre 2005, Dominique de Villepin l'avait fixé pour objectif à l'horizon 2010[97].

- Nicolas Sarkozy a depuis repoussé l'objectif à 2012[98].

La Banque centrale européenne (BCE) a rappelé qu’elle « n’avait pas vocation à être prêteur en dernier ressort des États » ; plusieurs pays membres présentent des ratios d’endettement préoccupants, et leurs dettes ont des notations dégradées (Grèce, Italie, Portugal en particulier)[99]. En novembre 2005, l’agence de notation financière Standard & Poor's avait précisé que la qualité de la dette publique française se dégradait, tout en restant notée AAA (meilleure notation existante sur une échelle de 22)[100].

Comparaison de l'endettement au sein de la zone euro

Article connexe : Dette publique.La dette publique française se situe un peu en deçà du niveau moyen de dette des pays de la zone euro (69,6 % en 2006)[101], mais est supérieure au niveau moyen de l’UE-27 (61,7 %)[102]. Son profil temporel est plus inquiétant que celui des autres pays européens[103]. Au sein de la zone euro, la dette publique est passée de 69,6 % du PIB en 2000[104] à 68,6 % en 2006, soit un point de moins[102]. Sur la même période, en France, la dette publique est passée de 57,3 % à 64,2 % soit 7 points de plus[105].

La comptabilisation des engagements de la France dans les mécanismes d'aide au pays européens en crise

Les engagements de la France dans les mécanismes de soutien seront à partir de juillet 2011 comptabilisés dans la dette publique. Ils s'élèvent en juillet 2011 à 15 milliards d'Euros[106]. Il s'agit de garanties données notamment au FESF pour qu'il puisse prêter aux pays en crise. Elles ne deviendraient exigibles que si les dits pays ne pouvaient pas rembourser leurs prêts.

Comparaison de l’endettement avec les autres pays développés

Articles détaillés : Dette publique et Liste de pays par dette publique.En 2006, la dette publique française se situe un peu en deçà du niveau moyen de dette des pays de la zone euro (69,6 % en 2006), légèrement au-dessus de celui des pays de l'OCDE[101] et de l’UE-27 (61,7 %)[102].

D’autres pays développés comme le Japon, l’Italie, la Belgique ont des niveaux d’endettement public plus élevés que le niveau français ; les dettes de l’Italie et de la Belgique ont cependant connu une diminution[107] que n’a pas connue la dette française. Le cas du Japon (dette de 177 % du PIB en 2007) est également particulier, en raison d'une épargne financière publique élevé (85 % du PIB)[108] et du fort taux d'épargne privé.

Selon l'OCDE, la France a un endettement public net de 42,5 % en 2006, inférieur à celui de la zone euro, estimé à 50,3 % et à celui des États-Unis (43,4 %)[109].

Les débats autour de la dette

La dette est-elle toujours bien comptabilisée ?

En avril 2008, un rapport thématique de la Cour des comptes (« Le réseau ferroviaire : une réforme inachevée, une stratégie incertaine »)[110] critique les « artifices comptables et statistiques » pratiqués par l'État pour désendetter la SNCF en créant une nouvelle structure, Réseau ferré de France, afin de respecter plus facilement les critères de Maastricht. Ce rapport engage l'État à réintégrer environ 12 milliards d'euros de dette de RFF[111].

D'après le conseil national de l'ordre des architectes, les partenariats public-privé (PPP), lorsqu'ils sont utilisés de manière abusive, peuvent faire financer par le privé, en contrepartie d'un loyer, la construction puis la gestion de bâtiments ou d'infrastructures[112].

D'autres moyens de ces opérations sont parfois utilisés comme le versement de « soultes » par de grosses entreprises publiques (qui sont comptabilisées comme recette et donc réduisent la dette, en contrepartie l'État prend à sa charge les retraites des agents de ces entreprises, ce qui n'est pas comptabilisé comme une dette « au sens de Maastricht »). En particulier, la dette des ODAC a fortement augmenté entre 1994 et 2006[113]. Ces opérations sont parfois refusées par la Commission européenne ou par Eurostat ; ainsi, en 2007, l'État a été obligé de recomptabiliser dans la dette publique une somme de 8 milliards d'euros, issue de la SNCF et qui avait été transférée à un organisme ad hoc[114].

Quelle justification économique de la dette ? La dette suit-elle l'effet Ricardo-Barro (équivalence ricardienne) ?

Articles connexes : Analyse économique de la dette publique et équivalence ricardienne.Des chercheurs en économie se sont intéressés à la dynamique et à la nécessité de l’endettement public. Dans le cas français, les chercheurs prennent en compte les prévisions d’évolutions démographiques et de taux de croissance du PIB. Ils montrent généralement que le vieillissement de la France, et l’augmentation future de la proportion de fonctionnaires retraités, plaident pour un comportement d’épargne de la part de la sphère publique, et donc une diminution de la dette publique (et une hausse du patrimoine financier)[115].

Patrick Artus montre qu’il « est optimal de réduire la dette si elle est élevée », car « une hausse supplémentaire de la dette réduit le bien-être, l’effet dominant étant la réduction du capital productif et la hausse des impôts alors que le revenu est déjà faible ». Par ailleurs, un « niveau nul de dette publique n’est peut être pas optimal[116] ».

Par ailleurs, des économistes de la DGTPE se sont penchés sur la validité de l’équivalence ricardienne (l'idée est qu'en cas de dette importante, les agents vont épargner pour faire face à des futures hausses d'impôts), pour la zone euro. L’étude économétrique de la consommation des ménages a montré que les ménages pouvaient suivre un comportement ricardien : « une hausse de un point de PIB du déficit public structurel serait compensée par une augmentation de 3⁄4 de point de PIB de l'épargne privée, ce qui serait cohérent avec un comportement largement ricardien des ménages de la zone euro (et les auteurs du rapport notent qu’il convient de ne pas « interpréter trop hâtivement comme une causalité ce type de corrélation »)[117]. Appliqué aux grands pays européens pris isolément, ce constat ne serait significatif que pour l'Italie.

En cas de Crise économique – telle la Crise économique de 2008-2009 – selon la théorie keynésienne, les pays ont intérêt à soutenir l'activité pour éviter une crise plus grave. C'est ce qu'ont fait un peu tous les États mais cela ne va pas sans poser des problèmes de soutenabilité de l'endettement.

« Bonne » ou « mauvaise » dette ?

Selon Dominique Hoorens, tout déficit public, autrement dit tout alourdissement de la dette publique, « devrait être structurellement réservé au financement d'investissements qui viendront accroître le patrimoine collectif de la nation » (« bonne dette »), alors que la « mauvaise dette » ne sert qu'à financer en continu des dépenses publiques courantes[118]. Selon Patrick Artus, la dette publique française est essentiellement une « mauvaise dette » qui reporte sur les générations futures le coût de frais de fonctionnement des administrations publiques et de dépenses de consommation trop importantes[119] ; de même, le Rapport Pébereau sur la dette publique écrit : « Depuis 25 ans, la plupart du temps (19 années sur 25), le déficit public (et donc la dette correspondante) n’a pas servi à financer de nouveaux éléments d’actifs mais d’autres dépenses : le renouvellement des équipements existants et des dépenses de fonctionnement courant[120]. » La dette des collectivités locales ne représente a priori qu'une dette liée aux investissements, puisque le CGCT fait obligation aux collectivités locales de voter en équilibre leurs budgets de fonctionnement (ce qui n’est pas le cas de l'État et des administrations de sécurité sociale).

Lors de la campagne présidentielle française de 2007, les candidats Nicolas Sarkozy[121] et François Bayrou[122] ont proposé que soit rendu inconstitutionnel le recours à l’emprunt pour équilibrer le budget, sauf pour les montants empruntés affectés à un accroissement du patrimoine public (un investissement). Les notions de « bonne dette » (permettant d’accroître le patrimoine public et les équipements collectifs) et de « mauvaise dette », celle-ci correspondant à des dépenses de fonctionnement non financées par les recettes, ont alors été utilisées.

Des hommes politiques ont même demandé que les dépenses de fonctionnement comme l’éducation ou le financement de la recherche soient considérés comme des investissements[123].

La crise de 2008 et les politiques de relance

Articles connexes : Crise financière de 2008, Crise financière de 2007-2008 et crise économique de 2008-2009.Fin 2008, la Crise financière de 2007-2010 pousse d'abord le gouvernement à soutenir le secteur bancaire puis à lancer un plan de relance pour soutenir l'économie lors de la Crise économique de 2008-2009. Cela, joint à des moindres rentrées fiscales liées à la crise (notion de stabilisateur automatique) et à des réductions d'impôts régulières, pousse la dette à la hausse comme c'est le cas également dans la plupart des pays. La dette passe de 63,8 % du PIB en 2007 à 77,4 % du PIB en 2009 et, selon les prévisions, à 83,2 % en 2010[124].

En 2009, la commission Juppé-Rocard chargée de proposer les axes et le montant du Grand Emprunt voulu par le président de la république, opte pour un montant plus faible de 35 milliards que celui avancé dans un premier temps. Ce rapport intitulé Investir pour l'Avenir ; priorités stratégiques d'investissement et emprunt national[125] met surtout l'accent sur des investissements favorisant l'innovation (développement durable, universités et recherche notamment) qui devraient générer un supplément de croissance de 0,3% par an[124].

Les débats autour de la maîtrise de la dette

Article détaillé : Solde budgétaire de l'État en France#Les débats autour de la règle d'or.En 2011, dans son rapport annuel, la Cour des comptes s'inquiète de ce que la dette publique pourrait atteindre :

- dès 2012 « le seuil de 90 % du PIB au-delà duquel, selon certaines études, la croissance du PIB pourrait être diminuée ».

- « La dette atteindrait 100 % du PIB en 2016

- et dépasserait 110 % du PIB en 2020.

Le seuil de déficit budgétaire maximum fixé à 3% par le traité de Maastricht est difficilement justifiable du point de vue économique. En effet la théorie de la dynamique de la dette[126] indique que le critère visant à stabiliser un déficit public est lié au solde primaire de la dette (solde budgétaire calculé hors intérêts). Ainsi on peut diminuer l'endettement avec un déficit budgétaire supérieur à 3% (Italie en 2003)[127] ou l'augmenter s'il est inférieur à 3% (Italie en 2008)[128].

La charge d’intérêts en 2020 approcherait le seuil de 10 % des prélèvements obligatoires au-delà duquel le risque de dégradation des dettes des États devient particulièrement important ». « L’emballement de la dette peut inquiéter les ménages et entreprises et entraîner des réflexes de précaution préjudiciables à la croissance ». Le rapport note toutefois que « ces seuils de 90 % du PIB et 10 % des prélèvements obligatoires sont seulement indicatifs et ont été dépassés par certains pays sans difficultés majeures »[129]. Les intérêts de la dette se montent à environ 50 milliards d'Euros un montant équivalent à celui du budget de la défense et aux deux-tiers de celui de l'éducation nationale, et supérieurs aux recettes de l'impôt sur le revenu[130].

La hausse de l'endettement est en grande partie liée à la baisse de la pression fiscale opérée depuis le début des années 2000 par les gouvernements successifs. Jean-Philippe Cotis et Paul Champsaur estimaient en 2010 que si la fiscalité n'avait pas changé depuis 1999, « la dette publique serait environ 20 points de PIB plus faible aujourd'hui qu'elle ne l'est en réalité »[131]; à leur avis, « il eût été préférable que (la baisse des prélèvements obligatoires) soit entièrement gagée par un effort équivalent sur les dépenses »[132].

Les auteurs concluaient qu'« un ajustement important de nos finances publiques est donc nécessaire. » ; pour contenir la dette publique à 90 points de PIB en 2020, « l’effort à accomplir par rapport aux tendances spontanées des dépenses et des recettes peut être évalué à environ 0,7 point de PIB d’effort supplémentaire par an pendant dix ans. »[133].

Cependant, dans sa déclaration du 5 août 2011 annonçant l’abaissement de « AAA », à « AA+ » de la note attribuée à la dette publique à long terme des États-Unis, l'agence de notation financière Standard and Poor's indiquait qu’elle estimait que le ratio de la dette publique sur le PNB de la France atteindrait 85% en 2015, mais commencerait à décroître en 2015 ou même avant[134].

Suite aux travaux d'un groupe de travail présidé par Michel Camdessus qui avait conclu en juin 2010 qu’une législation contraignante était indispensable[135] et sur la base des rapports Champsaur-Cotis et Camdessus, un « projet de loi constitutionnelle relatif à l'équilibre des finances publiques[136] » était ainsi déposé à l’Assemblée nationale le 16 mars 2011[137], discuté[138] et adopté en première lecture la 10 mai 2011[139]. Le projet était discuté[140], modifié, adopté par le Sénat le 15 juin 2011[141] et renvoyé à l’Assemblée[142], qui le discutait en deuxième lecture[143] et le renvoyait au Sénat le 28 juin[144]. Le Sénat discutait le projet en deuxième lecture[145] et renvoyait le 11 juillet sa deuxième version[146]à l’Asssemblée[147] qui, après une ultime discussion[148] l’adoptait sans modification le 13 juillet 2011.

L’article principal du projet de loi stipulait :

« Les lois-cadres d’équilibre des finances publiques déterminent, pour au moins trois années, les orientations pluriannuelles, les normes d’évolution et les règles de gestion des finances publiques, en vue d’assurer l’équilibre des comptes des administrations publiques. Elles fixent, pour chaque année, un plafond de dépenses et un minimum de mesures nouvelles afférentes aux recettes qui s’imposent globalement aux lois de finances et aux lois de financement de la sécurité sociale. Elles ne peuvent être modifiées en cours d’exécution que dans les conditions prévues par une loi organique[149]. » L'adoption constitutionnelle nécessitera une majorité des trois cinquièmes par le Congrès du Parlement.

L’essentiel des discussions avait porté sur le « monopole fiscal », selon lequel les mesures fiscales ne peuvent provenir que des lois de finance et des lois de financement de la sécurité sociale, interdisant aux députés de déposer des amendements ayant des incidences sur l’équilibre des finances publiques.

Plusieurs députés et sénateurs ont qualifié de « règle d'or » ce projet gouvernemental d'inscrire dans la Constitution des règles prévoyant un retour progressif à l'équilibre budgétaire[150], en référence aux diverses règles d’or budgétaires adoptées par plusieurs pays concernant l’équilibre entre recettes et dépenses publiques (courantes et/ou d'investissement) et/ou entre celles-ci et les variations de la dette publique. Le terme n’apparaît pas dans le texte, et a été utilisé diversement par les analystes et journalistes, certains l’interprétant même – à tort - comme une « interdiction » des déficits publics.

De son côté, la Commission Européenne s'est inquiétée en juin 2011, lors de l'examen du plan national des réformes et de réduction des déficits et des dettes publiques, du flou des mesures envisagées[151].

Sources

Notes et références

- Insee « À la fin du premier trimestre 2011, la dette publique s’établit à 1 646,1 milliards d’euros », Informations rapides n° 164, Dette trimestrielle de Maastricht des administrations publiques – 1er trimestre 2011, 30 juin 2011, 2 pp. (données).

Voir aussi Insee « Finances publiques. Les comptes de la Nation - Base 2005 », mise à jour du 30 juin 2011. - Dette publique « au sens de Maastricht ».

- Sauf circonstances « exceptionnelles ou temporaires ». La France ne respecte aucun de ces critères depuis 2007. On trouve la définition du « déficit public excessif » dans le « Version consolidée du traité sur le fonctionnement de l'union européenne », Journal officiel de l’Union européenne, 30 mars 2010, article 126.

- [PDF] Public finances in EMU — 2006, p. 67 et LA DETTE PUBLIQUE EN FRANCE : la tendance des vingt dernières années est-elle soutenable ?, Insee, in L'Économie française 2004-2005, p. 68.

- Rompre avec la facilité de la dette publique, Rapport Pébereau, page 11

- Cf. Insee Comptes de patrimoine des administrations publiques (S13), 12 mai 2010.

- Dette consolidée, en valeur nominale, hors intérêts courus non échus, crédits commerciaux et décalages comptables, produits dérivés. Cf. Insee Dette publique au sens de Maastricht (dette au 31.12 de chaque année, au sens du règlement 3605 de la Commission Européenne), 12 mai 2010.

- Le déficit public inclut le paiement des intérêts sur la dette mais exclut les remboursements du capital effectués.

- Si l’on néglige les facteurs de variations de la dette autres que le déficit public. Voir « 3.105 - Du déficit des administrations publiques (S13) à la variation de leur dette au sens de Maastricht (en milliards d'euros) », Insee, 13 mai 2011 (données).

- Cour des Comptes Rapport sur la situation et les perspectives des finances publiques, juin 2009, ii + v + 138 pp. Voir aussi Rapport sur la situation et les perspectives des finances publiques, juin 2010, v + 171 pp.

- D'après Plane, Mathieu Finances publiques 2009. Aux grands maux les grands remèdes, Lettre de l'OFCE n° 306, 29 janvier 2009, 8 pp., la dette financière nette des APU en France est estimée à 34% du PIB (p. 6).

- Insee, comptes nationaux, tableau 3.346

- La dette publique dans l'histoire, p. 14

- cf. Rapport sur la loi de finances rectificative de 2007 , p. 10 et suivantes

- Voir par exemple les explications sur le déficit structurel, « Déficit public et solde structurel », Université de Genève, mars 2000

- Solde « structurel » et « effort structurel » : un essai d'évaluation de la composante « discrétionnaire » de la politique budgétaire, DGTPE, novembre 2003

- tableau 4.50, 4.507 etc. Comptes de patrimoine de la nation, base 2000, de l'année 2009, données du 9 juillet 2010

- [1]

- Couleaud, Nathalie et Delamarre, Frédéric Le patrimoine économique national de 1978 à 2007. Trente années au rythme des plus-values immobilières et boursières, Bulletin de la Banque de France, N° 175, 1er trimestre 2009, pp. 57-63.

- Voir aussi Brilhault, Gwennaëlle ; Bahuchet, Marc-Alain et Harnois, Jérôme bdf_bm_93_etu_2.pdf Le patrimoine national entre 1995 et 2000 : le dynamisme des plus-values immobilières et boursières, Bulletin de la Banque de France, no 93, septembre 2001 ; d'autres estimations sont fournies par Creel, Jérôme et Sterdyniak, Henri Faut-il réduire la dette publique ?, Lettre de l'OFCE, 13 janvier 2006, 4 pp.[PDF]

- Valeur qui fluctue en fonction de la valorisation boursière de certains actifs financiers)

- au fil du temps et depuis la décentralisation, il a transféré la plupart de ses actifs aux collectivités territoriales (routes, établissements scolaires, etc.), à des établissements publics (musée, etc.), ... >

- ce qui explique la déclaration [2] qui a fait scandale du premier ministre en septembre 2007

- Jean-Francis Pécresse, "A vendre : îles, routes, palais, Les Échos des 12 et 13 mars 2010.

- Cette dette varie en fonction de la valorisation instantanée du patrimoine boursier de l'État et des emprunts d'État.

- Ainsi des infrastructures, d'une valeur comptable d'environ 115 milliards d'Euros (cf. Jean-Francis Pécresse, article précité)

- Cf. rapport Pébereau, page 17.

- Insee, charge de la dette

- compte général de l'état 2007 --annexe au projet de loi de règlement des comptes et rapport de gestion-- page 15 et 11

- article Le Monde, 31/07/2007

- « Une rigueur pas assez rigoureuse ? », Le Point, 24 août 2010

- 2005-090-89.fm

- Projet de loi de finances pour 2008 - Engagements financiers de l’État , p. 55

- Dette extérieure BRUTE de la France - BdF, 2006 [PDF]

Pour le PIB, l'Insee indique un PIB de 1.792 milliards € en 2006, voir ici - Les flux d'intérêts nets étant légèrement positifs et proches de l'équilibre, cf. bulletin 109 - Banque de France [PDF]

- Voir aussi l'explication de Bernard Salanié. Cependant le taux d'intérêt versé par la dette détenue par le reste du monde (bons du Trésor, IDE…) est sans doute différent du taux versé par les actifs détenus par la nation française (IDE…).

- Bernard Marois, « Une dette peut en cacher une autre », La Tribune du 3 février 2010

- Encours détaillé de la dette négociable, Agence France Trésor. Consulté le 8 mars 2008

- Chiffres pour 2006, et pour 2007 (provisoire) : Projet de loi de finances pour 2008 - Engagements financiers de l’État , p. 52

- Projet de loi de finances pour 2008 - Engagements financiers de l’État , p. 52

- l'équivalent du « chiffre d'affaires » étant le niveau des dépenses publiques

- La dette, drogue dure à la française, section Ratios financiers – Et si l'État était une entreprise…, Le Nouvel Économiste, mars 2007

- Les OATi, AFT. Consulté le 4 mars 2008

- Agence France Trésor « Durée de vie moyenne de la dette » ; « Rapport d'activité 2010 », 22 juillet 2011, ii + 84 pp. et rapports d'activité antérieurs.

- Voir « Objectif n° 3 : Piloter la durée de vie moyenne de la dette après swaps », pp.33-34 in « Engagements financiers de l’Etat ». Mission ministérielle, Projets annuels de performance, Annexe au projet de loi de finances pour 2011, octobre 2010, 127 pp.

- AFT : bulletin mensuel, mars 2007 [PDF]

- [3], Les Échos 9 août 2010

- Agence France Trésor [http://www.aft.gouv.fr/aft_fr_23/dette_etat_24/gestion_active_103/contrat_echange_taux_interet_105/index.html « La dette de l’État. Gestion active. Contrat d’échange de taux d’intérêt (’SWAP’). Réduction de la durée de vie moyenne de la dette ». Mise à jour le 5 avril 2006.

- Renne, Jean-Paul « Quels sont les enjeux, en termes de coût et de risque, de la gestion active de la durée de vie moyenne de la dette ? ». Les documents de travail de la DGTPE, [Direction Générale du Trésor et de la Politique Économique, Ministère de l’Économie, des Finances et de l’Emploi], n° 2007/10, novembre 2007, 40 p.

- Pour les dépenses, voir « Le mécanisme de consolidation des dépenses entre administrations publiques » in Champsaur & Cotis (04-2010) p. 17.

- Champsaur & Cotis (04-2010).

- évolution de la part des non-résidents, AFT

- Agence France Trésor « Détention par les non-résidents des titres de la dette négociable de l’État » et « Rapport d'activité 2010 » et rapports annuels de la Banque de France.

- Cécile Prudhomme, « Quand les obligations d'Etat sont détenues par les Etats (encadré page 16) » sur http://www.scribd.com, 23 juin 2011. Consulté le 2 novembre 2011

- Le Grand Journal Canal plus Juin 2011

- « Détention des OAT par type de porteurs », site de l'AFT. Consulté le 5 décembre 2007.

- Voir graphiques : Richard Brun, Histoire de la Dette Souveraine Française 13e -20e siècle – La Perpétuation d’une Fatalité ?, support de conférence, pages 2 et 22

- Jacques Le Goff, Saint Louis, Gallimard, 1996, p. 381

- A. Demurger, Les Templiers, une chevalerie chrétienne au Moyen Âge, p. 495

- chronologie des marchés financiers, MINEFI

- « Les dettes du roi de France », Philippe Hamon, in La Dette publique dans l'histoire, p.95

- « John Law et la gestion de la dette publique », Antoin E. Murphy, in La dette publique dans l'histoire, p. 269-296

- voir Finances sous la Révolution.

- Gérard Béaur, « Le long passé de la dette publique », Le Monde, 14 et 15 août 2001

- le Franc germinal, créé par Napoléon en 1803, ayant maintenu sa valeur fixe par rapport à l'or jusqu'en 1919, il n'y pas eu de dévaluation pendant toute cette période ; même après la désastreuse guerre de 1870, malgré la perte de l'Alsace-Moselle et l'obligation de payer les dommages de guerre à l'Empire allemand.

- La dette publique dans l’histoire, p. 13

- Richard Brun, p. 30

- cf. La Dette publique dans l'histoire, op. cité, article de Laurence Quennouëlle, entre autres

- 1973 Refonte des statuts, site de la Banque de France et article 25 de la loi du 3 janvier 1973 « Le Trésor public ne peut être présentateur de ses propres effets à l'escompte de la Banque de France »

- La dette publique, une affaire rentable, André-Jacques Holbecq et Philippe Derudder (préface d'Étienne Chouard) - éditions Yves Michel 2008

- Jacques Cheminade, [4] Profession de foi du candidat, chapitre "Une nouvelle donne pour la paix, la croissance et l'emploi".

- Site de Nicolas Dupont-Aignan, commentaire vidéo du 25 septembre 2010 à 10:59, intitulé "Retraites et création monétaire"

- Vge-europe.eu "Réponse de VGE", par Valéry Giscard d'Estaing le vendredi 25 juillet 2008, 14:26

- 1993 Réforme capitale : l'indépendance, site de la Banque de France et loi n° 93.980 du 4 août 1993 qui « interdit à celle-ci dans son article 3 d'autoriser des découverts ou d'accorder tout autre type de crédit au Trésor public ou à tout autre organisme ou entreprise publics, de même que l'acquisition de titres de leur dette.». Ceci en accord avec l'article 104 du Traité de Maastricht.

- L'Express Emprunt: Le Joker de Balladur, 27 mai 1993 « L'emprunt Giscard 7%, 1973. Indexé à partir de 1978 sur le cours du lingot d'or. D'un montant de 6,5 milliards sur quinze ans, il a coûté à l'Etat, en 1988, 92 milliards (capital et intérêts), soit, en francs constants, plus de quatre fois et demie sa valeur d'origine »

- La globalisation financière, Michel Aglietta, 2000 (page II du document)

- Extrait de « The New Palgrave: A Dictionary of Economics » cité dans La dette publique dans l'histoire, p.14

- Richard Brun, p. 31

- Dette publique : « Dette des administrations publiques au sens de Maastricht et sa répartition par sous-secteur », 13 mai 2011. Déficit public : « Déficit des administrations publiques au sens de Maastricht », 13 mai 2011. Les données de dette, de déficit et de PIB différent légèrement des données antérieures en base 2000 : voir Broin, Myriam et al. « Les comptes nationaux passent en base 2005 », p. 89-124 in Insee « L'économie française - Edition 2011 » juin 2011, 186 pp. (PIB : p. 90 ; déficit public et dette : p.116-117).

- voir Richard Brun, évolutions, p. 26

- Cf. sur www.legifrance.gouv.fr les dossiers des lois 93-859, 93-923 et 93-1444.

- [5], Par ici la cagnotte...

- [PDF] Comptes pour l'année 2005 et Comptes pour l'année 2004, CADES

- « Il est difficilement niable qu’il soit nécessaire, dans un environnement concurrentiel global, de doter les entreprises des possibilités stratégiques dont disposent leurs concurrentes étrangères et cette nécessité était reconnue par la plupart des dirigeants des entreprises publiques françaises avant la privatisation. Il est également difficilement contestable, au vu des crises auxquelles ont été confrontées certaines entreprises publiques que le système de gouvernance public connaît, vraisemblablement, davantage de dysfonctionnements en raison des interférences avec la sphère politique et du caractère souvent peu élaboré et confus du contrôle qu’il permet, comme l’a mis en évidence en France, l’exemple du Crédit lyonnais. » Cependant, « la privatisation n’a eu un effet favorable sur la performance que pour une très faible minorité des firmes privatisées. Le plus souvent, l’effet n’est pas significatif, et s’il l’est, il conduit autant à conclure que la privatisation entraîne une perte d’efficacité que l’inverse. » in L'efficacité des privatisations françaises : une vision dynamique à travers la théorie de la gouvernance, Hervé Alexandre et Gérard Charreaux, université de Bourgogne, octobre 2001.

- tableau Insee actifs financiers État, voir les flux annuels, ligne Actifs financiers

- tableau Insee actifs financiers APU, voir les flux annuels, ligne Actifs financiers

- Page 59 in « Rompre avec la facilité de la dette publique. Pour des finances publiques au service de notre croissance économique et de notre cohésion sociale ». Commission présidée par Michel Pébereau, La Documentation Française, déc. 2005, 189 p.

- Expressions non trouvées in Cour des comptes « Rapport public annuel 2009 » ; Article du Monde du 24 juin 2009 : « La Cour des comptes s'inquiète du risque d'emballement de la dette ».

- [PDF] La soutenabilité des finances publiques après la crise : quelle contribution de la réforme des retraites ?|sur le site de la direction générale du Trésor

- origine de la citation et idée d'ensemble venant de Étienne Lefebvre, "Dette : La Cour des comptes exhorte l'État à agir vite et fort", Les Échos du 10 février 2010

- Étienne Lefebvre, "Dette : La Cour des comptes exhorte l'État à agir vite et fort", Les Échos du 10 février 2010

- [PDF] Graphique de l'évolution des dettes publiques des pays européens - Cours de Sciences Po, page 7 [PDF]

- « Le pacte est destiné à assurer une gestion saine des finances publiques dans la zone euro afin d'éviter qu'une politique budgétaire laxiste menée par un État membre ne pénalise les autres États à travers les taux d'intérêt ainsi que la confiance dans la stabilité économique de la zone euro. Il vise à assurer une convergence soutenue et durable des économies des États membres de la zone euro. », Volet préventif : surveillance des positions budgétaires, portail de l’Union européenne

- situation en 2004 par exemple

- « La Commission recommande d’abroger la procédure de déficit excessif engagée à l'égard de la France », avis de presse de la Commission, novembre 2006

- Les estimations officielles des prochains déficits publics sont présentées dans le Projet de loi de finances (PLF).

- [PDF]Stratégie de réduction de la dette publique : bilan 2006, Agence France Trésor

- La dette, drogue dure à la française, Le Nouvel Économiste, mars 2007

- page 2 et 5, « Finances publiques européennes : la BCE favorable à la discipline de marché », note de conjoncture de BNP Paribas, mai 2006

- « Les ratios financiers de la France se dégradent, juge une agence de notation », Le Monde, 19 novembre 2005

- Bulletin n° 202 - mars 2007, page 8 [PDF]

- « Zone euro : réduction du déficit public en 2006 », article sur Yahoo! finance, 23 avril 2007

- Graphique de l'évolution des dettes publiques des pays européens - Cours de Sciences Po, page 10 [PDF]

- Communiqué de presse Eurostat, 23 septembre 2004

- Comptes des administrations publiques, Insee

- « L'accord sur la Grèce alourdit la dette française », Les Échos, 24 et 25 juillet 2011

- Perspectives économiques de l'OCDE n° 83, juin 2008, page 121 et page 142

- OECD Economic Surveys, Japan, juillet 2006, page 26

- [PDF] Rapport économique social et financier 2008, annexe statistique, p. 99, MINEFE [PDF]

- [PDF] Rapport de la Cour des comptes sur le réseau ferroviaire

- Leparisien.fr, L'État devrait reprendre 12 milliards de dette de RFF

- http://www.lemonde.fr/economie/article/2010/04/28/le-partenariat-public-prive-un-cache-dette_1343981_3234.html

- tableau dette publique, Insee

- « France : la SNCF alourdit la dette publique de 8 milliards d'euros en 2006 », Les Échos, 19 septembre 2007.

- idée citée par le Rapport Marini, juin 2006, Sénat

- « Que penser des propositions d’équilibre budgétaire ? », Patrick Artus, 2001, introduction et page 1261

- « Retour sur la faiblesse de la consommation en zone euro depuis 2001 », DGTPE, 2004, page 4.

- « Comment améliorer les règles de la dette publique en zone euro », article dans Les Échos, 9 septembre 2006

- Comment nous avons ruiné nos enfants, Patrick Artus, ed. La Découverte, 2006

- version document de travail, page 39, section II-A-2-a)

- proposition de Nicolas Sarkozy : Dette, site de l’UMP

- Dette et déficits, propositions du Mouvement démocrate

- cf. position de Jacques Chirac et Gerhard Schröder en 2005, alors que leurs pays respectifs étaient sous le coup d’une procédure pour endettement excessif de la Commission, « Pacta sunt mutanda » ((la) Les pactes sont fragiles), article sur Newropeans magazine, 18 mars 2005

- Étienne Lefevre, « Le gouvernement estime que le grand emprunt s'autofinancera d'ici à 2020 », Les Échos, 21 janvier 2010.

- Sauvons l'Université ! : Priorités stratégiques d'investissement et emprunt national (rapport) - novembre 2009

- "Dynamique de la dette,Wiki"

- "Italie, Graphique 3, 2003, page 2/5"

- "Italie, Graphique 3, 2008, page 2/5"