- Imposition en France

-

Portail Finances publiques en France L’imposition en France regroupe l'ensemble des impôts, taxes, redevances, contributions et cotisations sociales auxquels les administrations publiques françaises soumettent les personnes physiques et morales françaises ou vivant en France. Le total des impositions de toutes natures et des cotisations sociales représente 45,8 % du produit intérieur brut (PIB) en 2006[2]. Pour une économie de marché, ce niveau est élevé par rapport aux niveaux des pays développés comparables : l'imposition moyenne des trente pays membres de l'OCDE représente 35,9 % du PIB en 2005 (inférieure en moyenne de 10 points de PIB)[3].

L'administration française utilise la notion de prélèvements obligatoires, définie par l'OCDE, qui représentent 44,2 % du PIB en 2006[4]. De ce champ sont exclues toutes les taxes et cotisations sociales qui sont obligatoires mais, au moins théoriquement, associées à une contrepartie[5]. Le Conseil des prélèvements obligatoires a souligné les limites de cette mesure dans un rapport de mars 2008[6]. Les diverses formes d'imposition en France revêtent une grande diversité, ce qui rend plus complexe l'effort de définition et de catégorisation.

Sommaire

Définitions et typologie

Articles détaillés : Liste des impôts et taxes françaises et Droit fiscal en France.Les impositions n’ont pas toutes un caractère fiscal. Ainsi les redevances pour services rendus, prélevées à l’occasion de l’utilisation d’un service, échappent au droit fiscal[7]. Les cotisations sociales relèvent du droit de la Sécurité sociale.

La notion de prélèvements obligatoires, bien que considérée par les spécialistes comme encore incomplète[8], englobe un champ plus large au sein des recettes des administrations publiques et est utilisée pour comparer le poids des États dans l’économie.

Le champ fiscal : impôts et taxes

L'impôt constitue un prélèvement obligatoire effectué par voie d’autorité par l'État et les administrations territoriales sur les ressources des personnes résidentes (c'est-à-dire vivant sur leur territoire ou y possédant des intérêts) pour être affecté aux services d'utilité générale[9].

La taxe est un prélèvement assorti d’une contrepartie, c'est-à-dire l'utilisation d'un service ou ouvrage public. Mais cette contrepartie reste secondaire dans sa définition, ce qui la distingue de la redevance. Ainsi, et d’une part, il ne peut exister aucune proportionnalité entre la somme réclamée et le service rendu. D’autre part, la taxe est exigible même si le redevable ne fait aucune utilisation du service rendu[10].

Les impôts et les taxes relèvent des « impositions de toutes natures » mentionnées à l’article 34 de la Constitution, en vertu duquel le législateur a compétence exclusive pour déterminer leur assiette, taux et procédure de recouvrement. On peut ainsi décrire le champ fiscal comme l'ensemble de tous les impôts, droits ou taxes qui relèvent de l'article 34 et donc de la compétence législative. La jurisprudence du Conseil Constitutionnel joue un rôle important dans la définition de ce champ[11],[12].

Par exception, les taxes peuvent être éventuellement perçues au profit de personnes privées chargées d’une mission de service public.

Les redevances

La redevance est la recette prélevée à l’occasion d’un service rendu à l’usager. Au contraire de la taxe, la redevance n’est perçue que si l’usager tire un avantage effectif du service et si une certaine proportionnalité existe entre la somme réclamée et le service rendu. A ce titre, elle fait partie des recettes non fiscales des administrations et est instituée, en ce qui concerne l’État, par voie réglementaire (article 37 de la Constitution). La loi organique relative aux lois de finances (LOLF) prévoit cependant à son article 4 que le décret instaurant la redevance doit faire l’objet « d’une ratification dans la plus prochaine loi de finances afférente à l’année concernée ».

Les taxes parafiscales

Cette catégorie de prélèvement a été supprimée par la LOLF à compter du 1er janvier 2004. Les taxes parafiscales avait été définies par un avis du Conseil d’État[13] comme les prélèvements obligatoires, recevant une affectation déterminée, institués par voie d'autorité, généralement dans un but d'ordre économique, professionnel ou social. L'article 4 de l'ordonnance du 2 janvier 1959 précisait qu’elles ne pouvaient être perçues qu’au profit « d'une personne morale de droit public ou privé autre que l'État, les collectivités territoriales et leurs établissements publics administratifs ».

Établies par voie réglementaire, elles permettaient ainsi de financer l’action publique dans un domaine sectoriel, au moyen d’un organisme, privé ou public, chargé d’une mission de service public.

Après leur suppression, elles ont été fréquemment remplacées par des taxes fiscales ordinaires.

Les cotisations sociales

La cotisation de sécurité sociale se distingue de l’impôt par le fait qu’elle a une contrepartie et qu’elle est affectée au financement de la protection sociale. Depuis la réforme du système de financement de la sécurité sociale par l'État, qui s'est traduite par une loi organique encadrant le vote annuel des lois de financement de la Sécurité sociale[14], les recettes prévisionnelles de la Sécurité sociale font l’objet d’un vote au Parlement (mais non d'une autorisation). Les cotisations sociales restent établies et recouvrées dans les conditions fixées par les organismes de Sécurité sociale[15].

Inversement, tous les prélèvements affectés au financement de la protection sociale ne sont pas des cotisations. En particulier, la CSG fait partie des impositions de toutes natures, dont la compétence relève du législateur[16].

Les prélèvements obligatoires

Article détaillé : Prélèvements obligatoires.La définition des prélèvements obligatoires par l'OCDE est plus large que le champ fiscal : elle désigne les « versements obligatoires effectués sans contrepartie au profit des administrations publiques »[17]. D'après le Conseil des prélèvements obligatoires, trois critères sont cumulativement nécessaires à cette qualification[18] :

- ce doit être des versements effectifs,

- et non volontaires (notamment sans contrepartie immédiate) ;

- les destinataires doivent être des administrations publiques.

Les cotisations sociales sont explicitement incluses par l'OCDE dans ses statistiques sur les prélèvements obligatoires, à condition qu'elles soient versées à des administrations publiques ou assimilées et bien qu'elles soient perçues dans un but déterminé (la protection sociale) et qu'elles soient assorties de contreparties indirectes (prestations sociales ou couverture d'un risque). Certaines cotisations, même obligatoires, en sont exclues lorsqu'elles sont versées à des organismes privés qui ne sont pas contrôlés par les pouvoirs publics.

Les prélèvements obligatoires comprennent donc les impôts et taxes, mais aussi certaines recettes non fiscales de l’État (comme le produit versé par la Française des jeux) et les cotisations sociales effectives. Certains taxes en sont exclues car elles correspondent à la rémunération d’un service précis, leur montant étant en rapport avec ce dernier : l’opération est alors traitée en achat de service marchand.

Ainsi, contrairement aux apparences, la notion de prélèvements obligatoires ne recoupe pas entièrement la distinction entre taxe et redevance. Par exemple, la taxe d’enlèvement des ordures ménagères, prélevée avec la taxe d’habitation, est considérée comme une taxe par le Conseil d’État[19] mais n’est pas incluse dans les prélèvements obligatoires[20].

Historique

Article détaillé : Historique de l'imposition en France.Historiquement, la plupart des impôts ont été établis en nature, soit en parts de récolte (dîme, champart, etc.), soit en travaux (corvées, service militaire). Progressivement, chacun de ces impôts a été remplacé par une contribution en numéraire, plus pratique aussi bien pour l'autorité que pour le contribuable.

La taille, au XIVe siècle est l’un des plus anciens impôts prélevés par la monarchie française. Elle a remplacé le fouage.

Sous l’Ancien Régime, la collecte des impôts était affermée, c’est-à-dire que l’État confiait cette tâche à des entrepreneurs spécialisés, les fermiers généraux, qui lui avançaient le montant de l’impôt à percevoir pour se rembourser ensuite sur les imposables. Ce système était commode pour l'État (la recette était connue d'avance et il se déchargeait de l'impopularité des collecteurs d'impôts) et pour les fermiers généraux (bien rémunérés). Le peuple y voyait surtout une source d'injustice et d'excès dans la collecte, mais cette critique doit être relativisée : en matière d'impôts, la récrimination du contribuable a toujours été la règle. [non neutre] En entamant sa régence, Philippe d'Orléans, conscient du problème, adresse le 4 octobre 1715 une « Lettre à MM. les intendants commissaires départis dans les provinces », dans laquelle il déclare que sa préoccupation majeure est le poids excessif des différentes taxes et annonce son intention d'établir un système d'imposition plus juste et plus égalitaire.

La Révolution française mérite bien son nom en matière fiscale. La ferme générale est abolie, les fermiers généraux guillotinés, les impôts uniformisés sur le territoire, une véritable administration fiscale mise en place. Le parlement, au nom du peuple, prend le contrôle des impôts, détruit tous les statuts et privilèges fiscaux, rêve d'une égalité contributive proportionnelle (qui ne sera jamais véritablement mise en place) et formalise cette prise de pouvoir dans la Déclaration des droits de l'homme et du citoyen de 1789, article 13 :

- « Pour l’entretien de la force publique et pour les dépenses d’administration, une contribution commune est indispensable. Elle doit être également répartie entre tous les citoyens, en raison de leurs facultés. »

- Voir l’article de fond : Droit fiscal en France

Au XIXe siècle, les impôts évoluent peu. Sont levés principalement des impôts sur le patrimoine (taxes foncières), sur l'activité (la patente, ancêtre de la taxe professionnelle), et beaucoup de taxes indirectes lors des échanges de biens (succession, achat immobilier, enregistrement de valeurs mobilières, etc.). Au tournant du XXe siècle, on commence à discuter de la mise en place d'un impôt sur le revenu, mis en place finalement en 1914 et 1917. En 1943, on abolit enfin la douane intérieure (l'octroi).

Enfin, dernière innovation notable sur le plan technique, la TVA est introduite progressivement à partir de 1954, en France d'abord, puis sur son exemple plus largement dans le monde. Adoptée partout en Europe, elle sera unanimement considérée comme la meilleure base pour alimenter les caisses de l'Union européenne.

Le système fiscal français se retrouve actuellement controversé : avec le développement de l'Union Européenne et la mondialisation, la concurrence fiscale s'est fortement accrue. Il devient nécessaire de prendre en compte les possibilité nouvelles d'évitement (pratique légale d'expatriation fiscale et de fraude fiscale), sans pour autant reporter une charge excessive sur l'assiette fiscale qui ne peut se délocaliser. La concurrence fiscale tend en effet à augmenter l'impôt sur la consommation et les importations et à diminuer celui qui frappe les valeurs mobilières ou le travail (délocalisables)[21].

Composantes de la fiscalité en France

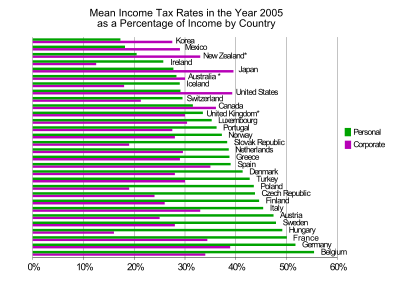

En France, les impôts représentent 45 % du PIB contre 36,9 % en moyenne dans les pays de l'OCDE et jusqu'à 27,2 % en Corée du Sud[22]. Le taux global de prélèvement social et fiscal sur le salaire moyen atteignait en 2005 71,3 % du salaire brut, soit le taux le plus élevé de l'OCDE[23].

Le niveau des cotisations sociales est également élevé (16,1 % du PIB).

Les principaux impôts sont (montant en milliards d'euros, en 2008)[24] :

- TVA : 130

- CSG : 84,3

- Impôt sur le revenu (IRPP) : 50,7

- Impôt sur les sociétés (IS + IFA) : 49,3

- Taxe intérieure sur les produits pétroliers (TIPP) : 23,8

- Impôt de solidarité sur la fortune (ISF) : 4,2

- CRDS : 6

- Les droits d'enregistrement : 18

- Impôts locaux

- Taxe foncière : 22,9

- Taxe d'habitation : 13,3

- Taxe professionnelle : 21,3 remplacé par la Contribution économique territoriale

Évolution et comparaisons

Le niveau de prélèvements obligatoires est important en France, sans être le plus élevé[25]. Selon un indice de Forbes (2009), la France est le pays le moins accueillant en termes de fiscalité[26],[27], mais cet indice n'est que l'addition des taux marginaux d'imposition et ne reflète pas le niveau d'imposition global. D'après le rapport annuel que publie la Commission européenne, la France a (avec l'Italie) le 6e taux d'imposition le plus élevé en Europe (derrière le Danemark, la Suède, la Belgique, la Finlande et l'Autriche)[28].

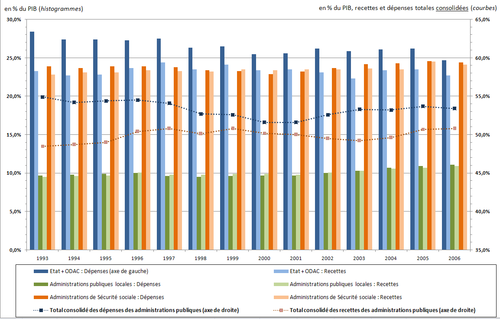

Évolution des dépenses et des recettes publiques des administrations publiques françaises (1993-2006).

Évolution des dépenses et des recettes publiques des administrations publiques françaises (1993-2006).

Politique redistributive

La France dépense 53% du PIB en dépenses publiques dont 30 % pour des transferts et 23 % pour la fourniture de biens et services publics [29]. Selon l'Insee, la fiscalité réduit le niveau de vie du quintile supérieur de 22 % et augmente celui du quintile inférieur de 40 %[30].

Notes et références

- source : OCDE (cliquer sur le graphique)

- MINEFE, rapport économique social et financier 2008, annexe statistique, p. 54

- (en) OCDE, « Tax burden nears peak », octobre 2008. Consulté le 15 novembre 2008

- MINEFE, rapport économique social et financier 2008, annexe statistique, p. 52 à 54

- Prélèvements obligatoires, site Vie-publique, administration française

- Sens et limites de la comparaison des taux de prélèvements obligatoires entre pays développés, rapport du Conseil des prélèvements obligatoires, mars 2008 [lire en ligne].

- elles relèvent ainsi du contentieux ordinaire : contentieux administratif général s'il s'agit de rémunérer un service public à caractère administratif ; contentieux judiciaire si le service a un caractère industriel et commercial et si les usagers de celui-ci sont placés dans un rapport de droit privé

- CPO, étude précitée, p. 6 et 50.

- http://aed.fede-ulg.org/cours/Droit%20fiscal(04-05)2.pdf

- CE 19 décembre 1979 n° 12801, au sujet de la taxe d'enlèvement des ordures ménagères

- Voir en particulier la décision relative à la CSG no 90-285 DC du 28 décembre sur la loi de finances pour 1991, confirmée par no 2000-437 DC, RJS 2/01, no 232. Pour des éléments de doctrine, cf. Loïc Philip, La décision du 29 décembre 1990 du Conseil constitutionnel sur la contribution sociale généralisée et la notion d'impôt, Droit fiscal, 1991, p. 612., MBoumba Claude, Les Impositions de toutes natures - Contribution à l'étude de la théorie de l'impôt, Thèse en Droit public, Univ. Lyon 3, 2009 (référencée sur le site universitaire).

- Les contributions affectées au financement de la sécurité sociale, lorsqu'elles sont distinctes des cotisations, peuvent en faire partie, cf. Courrier juridique des finances et de l'Industrie (CJFI), Janvier-Février-Mars 2010, n°59, p. 56.

- CE, Ass., 21 nov. 1958, Syndicat national des transporteurs aériens

- Cf. Loi de financement de la sécurité sociale

- Article 34 de la Constitution ; pour une illustration de la jurisprudence du Conseil constitutionnel en la matière, voir les commentaires sur la décision n°97-388 en ligne

- Arrêt du Conseil Constitutionnel n° 90-285 DC du 28 décembre 1990

- Comparaisons internationales du niveau de la fiscalité : écueils et éclairages, Étude OCDE, en ligne.

- CPO, étude précitée, ibidem

- CE 19 décembre 1979 n° 12801

- CPO, étude précitée, p. 55

- Récemment, l'Allemagne a ainsi augmenté son taux de TVA et réduit les cotisations sociales.

- [PDF]L’administration fiscale dans les pays de l’OCDE, Série « Informations comparatives », 2004, tableau des Impôts en pourcentage du PIB en 2001 page 72.

- Malgré les baisses d'impôts, le poids des prélèvements obligatoires a augmenté depuis 2003, Le Monde économie, 6 février 2007

- site officiel du MINEFI, Rapport sur les prélèvements obligatoires, 2010.

- http://images.forbes.com/media/2009/04/02/asiaTax.gif

- http://images.forbes.com/media/2009/04/02/AsiaMisery.gif

- La France a la pression fiscale la plus lourde du monde - Le Figaro, 10 avril 2010

- Tendance de la fiscalité dans l'Union européenne, 2010. Chiffres rapportés par le Canard enchaîné du 24 novembre 2010.

- Les impatiences coûteuses de M. Sarkozy, par Alain Trannoy, Le Monde, 9 novembre 2007

- La réduction des inégalités marque une pause, Le Figaro Economie, 15 novembre 2007

Voir aussi

Articles connexes

- Fiscalité incitative

- Finances publiques

- Impôt et patrimoine

- Histoire de la fiscalité

- Expatriation fiscale

- Ministère des finances

- DGI

- Fiscalité en Europe

- chanson Rap-Tout (Vampire), des Inconnus

Liens externes

- La fiscalité française 2007

- Site de l'association Contribuables associés, qui calcule le Jour de libération fiscale

- Baisser les impôts : utile, juste, efficace ?, un article d’Attac

- Position du groupe Les Réformateurs

- « Impôt 1998-2008 : la grande dépression ! », Bakchich, 30 mars 2009

- Évolution des impôts locaux et de l'impôt sur le revenu dans les 36000 communes de France

Bibliographie

- L'impôt en France aux XIXe et XXe siècle direction M. Lévy-Leboyer, M. Lescure et A. Plessis, CHEFF, 2006, 476 p.

- La fiscalité française, 2005, Direction générale des Impôts et Direction de la législation fiscale.

Catégories :- Fiscalité en France

- Économie publique

- Ministère français des Finances

Wikimedia Foundation. 2010.