- Banque

-

Logo de la banque Bank of America

Logo de la banque Bank of America

Une banque est une entreprise qui fait le commerce de l'argent. Elle peut exercer différentes activités : recevoir et garder pour le compte de ses clients leurs fonds, proposer divers placements (épargne), fournir des moyens de paiement (chèques, carte bancaires, etc.) et de change, prêter de l'argent, intervenir sur les marchés financiers pour son compte ou celui de sa clientèle et plus généralement se charger de tous services financiers. On distingue les banques commerciales des banques d'investissement selon le type d'activités qu'elles exercent.

Les banques sont soumises à une législation stricte d'exercice et de contrôle. En particulier, la collecte des dépôts, la distribution de crédits et les services de paiements "bancaires" (chèques, cartes de paiement, virements, etc.) sont des activités réservées aux établissements bancaires et sont soumises à autorisation préalable en raison de l'importance de ces activités dans l'économie d'un pays. Elles assurent pour l'État la traçabilité des opérations financières et contribuent à la lutte contre les trafics.

Définition juridique

Dans une définition plus juridique les banques sont des institutions financières faisant des opérations de banque telles que définies par la loi et qui sont soumises aux dispositions législatives et règlementaires correspondantes. En France l'article L311-1 du code monétaire et financier donne la définition suivante : « Les opérations de banque comprennent la réception de fonds du public, les opérations de crédit, ainsi que les services bancaires de paiement ».

Les types de banques

Il existe plusieurs types de banques en fonction des activités qu'elles entreprennent (banque de dépôt, banque d'affaire, banques spécialisée dans un type de prêt, banque généraliste etc), des relations qu'elles entretiennent avec leur clientèle (relations impersonnelles au coup par coup : "spot banking" ; Relations plus personnalisées au long terme).

Par ailleurs il existe souvent, dans une zone monétaire donnée, une banque particulière : la banque centrale. Cette banque assure l'émission des billets et définit la politique monétaire.

La diversification des banques

La concentration financière et le développement d'organismes financiers gigantesques polyvalents (banque de dépôt, assurance, gestion de l'assurance vie, gestion de fortune, banques d'affaires, change, société de bourse, etc.) brouillent les distinctions anciennes, d'autant plus que la banque fabrique désormais des produits vendus hors bilan et gérés par des entreprises ad hoc (par exemple les SPV, Spécial Purpose Véhicule, et les produits de la titrisation) non soumis actuellement à la législation bancaire. La mondialisation est une autre force qui a modifié considérablement le périmètre traditionnel des banques.

Parallèlement la désintermédiation financière a vu des fonctions de financement autrefois exclusivement assurées par le secteur bancaire s'effectuer sans son concours.

Histoire

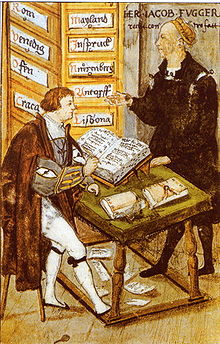

Le banquier Jacob Fugger avec son comptable. Les dossiers derrière eux citent le nom des succursales de la maison Fugger, véritablement Rome, Venise, Cracovie, Lisbonne, Innsbruck, Nuremberg, etc.

Le banquier Jacob Fugger avec son comptable. Les dossiers derrière eux citent le nom des succursales de la maison Fugger, véritablement Rome, Venise, Cracovie, Lisbonne, Innsbruck, Nuremberg, etc.

L’histoire de la banque suit les grandes étapes de l’histoire de la monnaie même si certaines opérations financières coutumières des banques, (comme le prêt à intérêt) ont pu être relevées depuis la plus haute antiquité avant même l’invention de la monnaie.

Les esquisses : Antiquité et haut Moyen Âge

Les Trapeziens sont en Italie l’équivalent de ce qu’on appellera les changeurs ultérieurement. La trapezisti, en italien, est la table sur laquelle s’installe ces spécialistes du change des billets qui achètent et vendent les différentes pièces de monnaie qui circulent en Italie. Ces spécialistes, dont les noyaux sont protégés, reçoivent des dépôts et peuvent jouer un rôle d’intermédiaire notamment dans les commandites maritimes. Ils peuvent à l’occasion faire des crédits, mais n’ont aucun monopole. Les temples stockent également les monnaies et peuvent à l’occasion les prêter.

On retrouve la même situation à Rome avec les monetarii qui sont associés aux ateliers de frappe des monnaies et les argentarii qui sont les financiers de l’époque. Les ordres supérieurs romains disposent de vastes fortunes et se livrent à des activités de spéculation et de prêt. Ne pouvant exercer ces activités en nom propre ils utilisent largement des prête-noms qui s’enrichissent de cette façon et deviennent également des financiers pratiquant le crédit. Un droit commercial nait qui donne force de loi aux pratiques financières malgré la réticence des moralistes qui ne jurent que par le revenu foncier.

Cette situation typique de l’antiquité où il y a des banquiers mais pas de banque au sens institutionnel, va se perpétuer dans toute la période du haut Moyen Âge. La régression monétaire qui caractérise cette période et l’interdit religieux contre le prêt à intérêt, réduisent en Europe les activités de change et de crédit. Les circuits de commerce qui demeurent, ainsi que les opérations monétaires des rois, permettent à une petite collectivité de financiers, généralement syriaques ou juifs, de poursuivre les activités de prêts, de change, de placement des émissions de monnaies frappées effectuées par les ateliers monétaires et de spéculation sur les différences de cours entre l’or et l’argent entre les différentes places européennes et Byzance.

C’est à partir de ces bases hésitantes que l’expansion économique, politique et commerciale du XIIIe siècle siècle va voir s’affirmer le rôle des financiers privés et se constituer les premières banques dans la mouvance des pouvoirs religieux, étatiques et commerciaux.

La finance italienne et les premières banques

Le mot banque apparaît dans la langue française au milieu du XVe siècle[1]. Au bas Moyen Âge, l’activité de changeur de monnaie s’était développée face à la prolifération des devises. Les banquiers lombards apportent alors deux innovations fondamentales, à la base de l'essor du capitalisme occidental : le compte à vue, rendu possible par l'invention concomitante de la comptabilité en partie double et la lettre de crédit. Désormais, les marchands peuvent circuler et commercer plus sereinement, sans avoir à transporter des sommes importantes sur les routes encore peu sûres d'Europe.

Les premières banques sont familiales, citons les Médicis en Italie, les Fugger en Allemagne qui ouvrent des établissements bancaires dans les grandes villes. Comme le précise Jean Favier, « la banque est née du commerce, de ses besoins comme de ses opportunités »[2]. Mais les grands financiers s'enrichissent de leurs relations avec les pouvoirs. Les Medicis sont les financiers de l'Église de Rome pour le bénéfice de laquelle ils collectent et centralisent la dîme ecclésiastique. Le dogme chrétien qui considérait l'usure comme un péché, n'est plus respecté, l'introduction de la notion nouvelle de « purgatoire » permettant ce relâchement théologique. Il n'est plus question de laisser aux juifs l'exclusivité de la rente de crédit. Les Fugger jouent leur rôle auprès de Charles Quint alors qu'il est le banquier principal de l'Europe germanique. La faillite de Fugger suivra celle de l'échec impérial de Charles Quint. La banque d'Amsterdam suit de près la fortune politique des Orange.

Article détaillé : Banque d'Amsterdam.L'expansion bancaire du XIXe siècle

Pendant la révolution industrielle, les banques jouent aussi leur rôle en favorisant l'industrialisation grâce aux comptes d'épargne. Quelques faillites retentissantes, comme celle du système de Law au XVIIIe siècle, imposent des principes prudentiels essentiels au bon fonctionnement de cette activité fondée sur la confiance. C'est ainsi que les banquiers de la Haute Banque du XIXe siècle sont convaincus que leur force réside dans de solides fonds propres, qui mettent leur clientèle en confiance et leur permettent d’obtenir des dépôts. Ils les accumulent et les investissent dans le développement du commerce et de l’industrie. En période d'expansion, ils réalisent, en cédant leurs investissements, de substantielles plus-values et accroissent encore leurs fonds propres. Des dynasties familiales de Hautes Banques se développement en Europe avec banques Rothschild, Lazard ou Stern. Mais une perte de confiance des déposants peut survenir et l’impossibilité de liquider raisonnablement les actifs provoque alors la faillite du banquier incapable de restituer les dépôts de ses clients. Jacques Laffitte est ainsi, malgré l’accumulation, dès 1825, de plus de sept millions de francs de fonds propres, menacé de faillite et doit liquider une partie de son patrimoine. Le Crédit Mobilier de France, des frères Pereire, doté d’un capital de 120 millions de francs, et dont le soutien aux projets les plus novateurs de l’époque est incontestable, ne résiste pas à la crise de 1867. Le Crédit Lyonnais faillit de se faire emporter lors de la crise de 1882. Henri Germain, son fondateur, constatant que les fonds propres assurant le ratio de solvabilité ne suffisait pas, invente la banque française moderne en déterminant les « règles d’or » de la liquidité : la disponibilité des actifs de la banque doit correspondre à l’exigibilité de ses dettes : « Il faut désormais, écrivait le siège parisien de cette banque, que nous ayons toujours sous forme d’encaisse, de Londres, de bancable[3], de reports une somme égale à celle de nos dépôts à vue et de nos comptes créanciers ». Ses actifs immédiatement disponibles représentent entre 1884 et 1893 de 88 % à 100 % des exigibilités au lieu de 34,5 % en 1881[4]. L'accélération du mouvement sera le fait de Napoléon III qui réorganise le droit bancaire et permet l'utilisation généralisée du chèque.

La première moitié du XXe siècle

La crise bancaire de 1907 puis deux guerres mondiales et la crise de 1929 ne sont pas favorables à l'expansion du secteur bancaire. L'expérience prouve que la généralisation des banques centrales « prêteur de dernier ressort », ne garantit pas la stabilité financière si les règles bancaires n'assurent pas un minimum d'interdictions au niveau de la spéculation financière. Aux États-Unis c'est près de 10 000 banques qui font faillites avant 1935. En France ce sont plusieurs centaines d'entre elles.

La seconde moitié du XXe siècle

À la Libération la Banque de France est largement marginalisée au profit du Trésor, comme sanction de sa passivité et de son inefficacité. Jusqu'aux réformes de Michel Debré au milieu des années 1960, c'est le Trésor qui conduit toute la politique de crédit. Les banques ont principalement un rôle de collecte.

Au sortir de la seconde guerre toutes les banques ne sont pas nationalisées (comme en France pour les banques de dépôts) mais partout les législations sont très contraignantes. La législation sépare les différents types d'établissement et encadre strictement le crédit. L'innovation porte sur le développement du compte chèque qui explose en France à partir du moment où la loi impose le versement des salaires dans des comptes bancaires et de la carte de crédit. Commencée aux États-Unis dans les années 1950 la carte de crédit se développe en France massivement à partir des années 1970.

Le contrôle des changes est de règle. Les états sont responsables de leur taux de change. La nationalisme bancaire fait le reste : la banque internationale se développe très doucement essentiellement à partir de la banque américaine et anglaise.

Le big bang de la finance depuis les années 1980

Avec l'arrivée des changes flottants et le moindre souci de tenir son taux de change, les états relâchent largement leur emprise sur les banques. Parti des États-Unis, relayés par la finance londonienne, un vaste mouvement de dérèglementation du secteur bancaire voit le jour. Les distinctions impératives entre banques de dépôts et banque d'affaires sont supprimées. La banque et l'assurance peuvent se mêler. Les banques peuvent devenir agent de change. Le concept de banque universelle tend à s'imposer en même temps que des concentrations ont lieu. Les pratiques financières changent également. Les changes flottants offrent la possibilité pour les banques de couvrir les risques de changes. La spéculation se généralise portant notamment sur les taux d'intérêt, les devises, et toutes les formes d'actifs. On assiste à des mouvements en tout sens : désintermédiation financière d'un côté, hyper-technicité de l'autre. Les hedge funds font leur apparition dans les années 1990. D'abord réservés aux grandes fortunes en mal de sur bénéfices, ils s'ouvrent aux banques dans les années 1980. UBS par exemple possèdera son hedge fund et un département interne avec lequel il est en compétition. Les honoraires prennent une place croissante dans le produit net bancaire, se substituant largement aux bénéfices du crédit. Les bonus se généralisent en même temps que l'activité de salle de marché. L'internationalisation s'accélère largement freinée par des considérations nationales. La banque en Europe reste largement « balkanisée ».

Le XXIe siècle et sa première crise importante

La crise des subprimes de 2007-2009

Article détaillé : Crise financière de 2007-2009.La crise financière majeure qui a débuté par la glaciation du marché des CDO puis par le blocage du marché interbancaire remet largement en cause une économie devenue trop largement financière et spéculative[réf. nécessaire]. La majorité des banques anglo-saxonnes se retrouve en état de quasi faillite et doit être partiellement nationalisée ou renforcée par des capitaux publics. La dérégulation est contestée. Partout « crédit est mort » selon l'expression familière provoquant le blocage de nombreux marchés. Le commerce international pour la première fois depuis la fin de la seconde guerre mondiale entre en régression. La chute est extrêmement brutale. La ruée généralisée vers les dépôts est évitée de peu. Les banques les plus frappées sont celles qui se sont le plus fortement exposées aux risques de la finance moderne : Citigroup, Lehman Brothers, RBS ou encore UBS... La course à la taille, à la polyvalence, à l'internationalisation et à la haute technicité tous azimuts, ont eu de graves conséquences pour certains acteurs.

La crise financière sévère qui se développe depuis le blocage des enchères sur les CDO en juillet 2007[réf. nécessaire] et qui a pris de l'ampleur avec la faillite de nombreuses banques pendant l'année 2008 jusqu'au krach de septembre 2008 et la faillite de Lehman Brothers, remet en cause toutes les structures du secteur bancaire dans son ensemble. Cela se traduit par un retour massif et imprévu de l'intervention des États dans leur capital, allant jusqu'à la nationalisation de fait dans bien des cas.

Activités d'une banque

La Danske Bank, banque danoise à Copenhague (Danemark)

La Danske Bank, banque danoise à Copenhague (Danemark)

La gestion de l'argent et les services proposés aux particuliers et aux ménages

Les banques fournissent aux déposants une série de services :

- sécurité : la banque est un lieu sécurisé où l'argent est en temps normal plus protégé qu'au domicile des particuliers. Elle fournit des coffres pour conserver des valeurs. Il faut néanmoins noter qu'un dépôt est en fait un prêt gratuit à la banque qui utilise aussitôt la trésorerie reçue pour financer son activité. En cas de faillite de la banque les dépôts sont perdus sous réserve des garanties fournies par l'État.

- moyens de paiement : la banque permet de mobiliser son compte de dépôt de plusieurs façons :

- Elle fournit des chèques et en assure le règlement via le système de compensation.

- Elle fournit des cartes de paiements du type Monéo où sera conservée de la monnaie électronique

- Elle permet des virements vers d'autres comptes bancaires.

- Elle fournit sur simple demande des espèces, billets de la banque centrale et pièces de monnaie.

- Elle fournit une comptabilité des mouvements de fonds.

- Elle fournit des travellers checks.

- Elle fournit des chèques de banque pour certaines transactions sécurisées.

- Elle fournit des devises étrangères.

- Elle fournit le moyen de transférer des fonds à l'étranger acceptés dans d'autres banques.

- Elle peut collecter les espèces (grande distribution), les compter et les comptabiliser.

Dans leur grande majorité, ces opérations sont payantes. L'État, en imposant, par exemple, le paiement des salaires par virement à des comptes bancaires, a rendu obligatoire l'utilisation des services des banques.

Les banques ont créé dans les trente dernières années un réseau très serré de succursales pour assurer ces services auprès des particuliers. Cette présence a profondément modifié la physionomie des villes[réf. nécessaire]. La tendance est de faire exécuter la majorité des opérations non plus par des guichetiers mais par l'usager lui-même. Beaucoup de banques ne fournissent plus de billets à leurs guichets et exigent de passer par des GAB ou des distributeurs de billets. Ils impliquent la disposition d'une carte bancaire payante, permettant un double gain (frais de cartes et économie de personnel). Même la fourniture des extraits de compte est désormais en libre service dans des banques comme la BNP. La poussée d'Internet a permis l'établissement de banques sans succursales mais aussi le renvoi vers l'internaute, via des procédures sécurisées, de la plupart des opérations relatives au fonctionnement du compte chèque : consultation de la position et des mouvements, virements, demande de chéquiers etc. Les services Internet étant ici aussi généralement payant la banque gagne deux fois[réf. nécessaire] : économie de personnel et facturation de frais.

En France, les chèques ont longtemps été gratuits, comme une compensation implicite de la non-rémunération des dépôts à vue.

Certains auteurs, comme le prix Nobel français Maurice Allais, ont longtemps bataillé pour que les prêts soient couverts à 100% par des dépôts à terme plus long (100% monnaie) et que les banques facturent au prix du marché leurs services comme la fourniture de moyens de paiements, y compris les chèques. Cette solution éviterait que les détenteurs de comptes tremblent pour leur avoir en banque à chaque crise de confiance. La réduction constante de la part des dépôts dans la ressource bancaire rend cette suggestion moins difficile à admettre par les banques.

La fourniture de crédits et d'instruments de placement

Aux entreprises

Le premier service spécifique des banques aux entreprises est la gestion des traites (LCR, Billet à ordre). L'escompte des traites est une des activités historiques des banques. Elle reste importante en France où la traite a la vie tenace, moins dans d'autres pays. L'escompte des traites est un crédit relativement court.

Le crédit documentaire est également un crédit sur document qui porte généralement sur des transactions commerciales avec l'étranger.

Le découvert bancaire est devenu progressivement le principal mode de prêt à court terme. Il est généralement accordé en contrepartie de l'obtention de garanties et de cautions sur le patrimoine de l'entreprise ou de ses dirigeants.

Avec la dé-spécialisation, les banques peuvent pratiquer généralement toutes les formes de crédit à plus ou moins long terme, avec des règles prudentielles et des techniques différentes selon les secteurs économiques. Leasing, financement du fonds de roulement, des stocks, des achats d'équipements, des opérations immobilières, l'ensemble des compartiments de l'actif d'une entreprise peut bénéficier du support des banques.

Les opérations sur le passif qui étaient le privilège des banques d'affaires sont désormais mises en œuvre par toutes les banques universelles.

Il peut s'agir d'introduction en bourse, de LBO, d'émission d'obligation, de cession ou d'achat d'autres entreprises, de prise de participation, de restructuration de l'endettement, de crédit relais, de titrisation de la dette clientèle, etc.

Les entreprises étant aujourd'hui capables de se financer directement sur différents marchés, le secteur bancaire a réagi en diminuant son rôle de prêteur et en augmentant celui de prestataire de service, sa rémunération dépendant désormais plus de commissions et moins de l'activité de crédit proprement dite[réf. nécessaire].

En fait, les banques se sont placées à toutes les phases de vie d'une entreprise : naissance, expansion, introduction en bourse, fusions, acquisitions, restructuration, sortie de côte, cession, etc.

Elles peuvent également agir sur le crédit à la clientèle des entreprises qu'elles servent. C'est le cas des secteurs immobiliers (on prête simultanément aux promoteurs, aux entreprises et aux acheteurs), de l'aviation (on finance la construction et les achats par les grands clients), l'automobile (on finance les stocks et en même temps l'achat des flottes par les entreprises et le crédit automobile des particuliers via des filiales spécialisées).

Une des contestations les plus fréquentes de ces activités provient des PME-PMI qui contrairement aux grands groupes ont en général beaucoup de mal à se faire financer notamment en phase de récession ou de mauvais climat des affaires. Les autorisations de découvert sont systématiquement retirées provoquant de graves difficultés de trésorerie exogènes et indépendantes de la santé des entreprises en question.

Aux particuliers

- Elle offre toute une série de placements à court terme comme des comptes ou plans d'épargne, des Sicav de trésorerie et autres instruments de placements quasi liquides.

- Elle fabrique des produits financiers plus ou moins complexes qu'elles proposent aux gestionnaires de fortune. Elles peuvent avoir leur propre département de gestion de fortune

La consanguinité entre gestion de fortune et production de fonds de placement a été souvent dénoncé comme source de conflits d'intérêt, la banque pouvant utiliser les mandats de gestion de la gestion de fortune pour faire vivre ses propres produits de placement dans lesquels pouvaient être placé des produits plus ou moins toxiques.

L'introduction massive des CDO dans les SICAV de trésorerie dites dynamiques a démontré les dangers de l'asymétrie dans la connaissance des risques entre gestionnaires et particuliers. La banque recevait d'un côté des commissions extrêmement importantes et de l'autre introduisait du risque non perçu par la clientèle.

De même l'introduction de produits d'escroquerie comme les différents fonds Madoff dans les comptes en mandat de gestion en contrepartie de très fortes commissions fait l'objet de sévères critiques, notamment pour les clients de la banque suisse UBS. On s'attend généralement à une certaine prudence et à des vérifications de la réalité des titres intégrés dans les portefeuilles. L'expérience a montré que cette espérance pouvait ne pas être exactement fondée, l'attrait des commissions l'emportant sur toute autre considération.

La banque peut également prendre des rémunérations pour placer des titres lors par exemple d'une introduction en bourse et toucher des commissions de mandats sur les portefeuilles qu'elle nourrit de ces titres non pas pour le meilleur soin du client mais pour le sien propre. Le cas le plus caricatural est celui de l'action Wanadoo introduite à très haut cours par certaines grandes banques françaises puis retirée à moitié prix quelque temps plus tard. Les portefeuilles sous mandat ont été gorgés de ces titres et ont perdu 50 % de leur valeur sans que les épargnants puissent réagir. La banque elle a gagné deux fois sur une opération perdante pour ses clients.

Ces excès expliquent que des voix s'élèvent pour interdire les doubles rémunérations par les gestionnaires de fortune. Toucher à la fois des honoraires de gestion et aussi des courtages et des honoraires sur les titres placés est-il acceptable ? Même si la réalité de ces opérations est partiellement masqué par le fait que ce sont des parties différents de la banque voire des filiales différentes qui assurent ces doubles rémunérations ?

Un autre aspect de cette problématique tient aux activités de gestion pour compte propre de la banque qui peut spéculer et acquérir des titres dangereux qu'il est facile de refiler aux comptes en gestion de fortune. Il a été noté aux États Unis qu'une bonne part des produits titrisés à haut risque et hautes commissions ont d'abord été monté dans le cadre de la gestion pour compte propre avant d'être vendu avec commission aux épargnants. Des procès en cours en Suisse contre l'UBS pour des opérations du même genre (création d'ABS puis cession aux petits épargnants.

À l'État

Depuis que la Banque centrale ne peut plus directement financer le Trésor Public par la création de monnaie, une norme qui s'est progressivement généralisée et qui est appliquée notamment par la BCE en application de l'article 104 du Traité de Maastricht, ce sont les banques commerciales et le marché monétaire qui financent les déficits publics. Des pays qui comme la France sont en situation de déficits constants pratiquement depuis la crise de 1974 ont vu leur endettement s'envoler et représenter une part croissante du produit net bancaire. En France le crédit aux collectivités locales s'est également considérablement accru en proportion de l'extension considérable de leurs budgets depuis la décentralisation.

Ici encore, de nombreuses voix s'élèvent contre une activité de prêt pratiquement captive qui voit la banque bénéficier pour son compte propre de la rente de création de monnaie au détriment de l'État, alors que le seigneuriage sur un financement en billets serait acquis à l'État. En effet, les prêts des banques à l'État ne font qu'augmenter le déficit public. Ainsi, les impôts augmentent au profit des actionnaires des institutions bancaires.

La fourniture de garanties, cautions, et protections diverses

- les garanties de change.

- L'assurance vie.

- L'assurance collective sur les soldes des dépôts.

- le cautionnement.

La bancassurance

Article détaillé : Bancassurance.Typologie

La typologie des banques, forte lorsque la loi en imposait les contours, s'est beaucoup relâchée à partir des années 1980, au profit d'une banque-assurance universelle prenant la forme de mastodontes aux limites mal identifiées. Ce qu'on appelle aujourd'hui « banque » est en général un conglomérat financier qui ne gère pas que des activités bancaires au sens légal du terme.

Par métier

L’ensemble des banques, chapeauté par la banque centrale, forme le secteur bancaire d’une zone monétaire. On distingue ainsi différents types de banques selon leur rôle.

Une banque centrale a pour rôle de réglementer et superviser les opérations des différentes banques, de veiller à leur solvabilité à l'égard des déposants, de superviser la production de monnaie par ces banques, et d’en réguler l’usage par le biais du taux directeur. La théorie économique y voit un moyen de réguler la croissance, via l’incitation à l’épargne ou à la consommation, et d’agir sur l’inflation.

Les banques de dépôt (en anglais : commercial banks) travaillent essentiellement avec leurs clients, particuliers, professionnels et entreprises, reçoivent des dépôts, accordent des prêts et sont traditionnellement séparées entre la banque de détail (en anglais, retail banking) destinée aux particuliers, aux professionnels et aux petites et moyennes entreprises, ou la banque d'affaires (en anglais, wholesale banking) destinées aux moyennes et grandes entreprises. La banque d'investissement (en anglais, investment banking) est active sur les marchés financiers, se chargeant des opérations financières comme les émissions d'emprunts obligataires, les souscriptions d'actions, l'introductions en bourse, les fusions-acquisitions, etc.

De plus en plus, les banques de détail et d’investissement sont de simples filiales de groupes diversifiés qui intègrent parfois l'assurance, la gestion de fonds de placement ou d’autres activités financières. Fréquemment, ceux-ci rattachent à la filiale banque d’investissement les activités de banque d'affaires.

Aux États-Unis, le Banking Act de 1933, plus connu sous le nom de Glass-Steagall Act, a imposé une stricte séparation entre les activités de banque de détail, qui reçoit les dépôts et qui effectue des prêts et de banque d'investissement, qui réalise des opérations sur titres et valeurs mobilières. Adoptée à l’apogée de la crise de 1929, cette loi visait à interdire la répétition de ce qui, à l’époque, était perçu dans l’opinion comme l’une des causes de la bulle boursière et la spéculation sur les actions par les banques de détail. Battu en brèche depuis la dérèglementation des marchés financiers américains le 1er mai 1975, le Glass-Steagall Act est tombé progressivement [réf. nécessaire] en désuétude et a fini par disparaître à l’automne 1999 (Gramm-Leach-Bliley Act Financial Services Modernization Act de 1999) pour permettre la constitution aux États-Unis de grandes banques universelles, comme Citigroup.

Il existe des banques spécialisées dans un segment d’activité spécifique, souvent issues d’une ancienne règlementation ou, en France, de la distribution dans le passé de certains prêts bonifiés :

- banques spécialistes du crédit à la consommation,

- ou au contraire, banque spécialisées dans la gestion de fortune,

- banques spécialisées dans le crédit immobilier,

- banques spécialisées dans le crédit-bail aux entreprises,

- banques spécialisées dans le financement d’une activité économique particulière (agriculture, cafés-restaurants, commerce de l’art, pétrole, etc.)

Par forme de propriété

On distingue aussi les banques en fonction de la manière dont leur capital (et conséquemment leur gouvernance) est organisé.

- Une banque coopérative (dite parfois mutualiste) est contrôlée par ses sociétaires qui détiennent des parts et qui sont souvent ses clients. C’est un régime qui provient de l’esprit coopératif initié notamment par le milieu agricole (voir coopérative, mutualité). Les banques coopératives peuvent être partiellement cotées en bourse (c'est le cas de certaines Caisses régionales de Crédit agricoles qui ont ouvert une partie de leur capital sous forme de certificats coopératifs d'investissement, titres de capital sans droit de vote). Une banque coopérative peut aussi détenir des filiales cotées (holdings ou autres), par exemple le CIC dans le cas du Crédit Mutuel, Natixis pour les Banques populaires et les Caisses d'épargne ou Credit agricole SA pour le Crédit agricole.

- Les banques commerciales sont des sociétés dont le capital est détenu par des actionnaires et sont généralement cotées en Bourse

- Une banque peut être propriété de l'État. En Allemagne, les Landesbanks ont pour actionnaire principal un Land.

Dans chaque pays, il existe un ou plusieurs organismes professionnels qui représentent les banques, parfois selon leur type. La Fédération bancaire française est l’organisation professionnelle qui représente toutes les banques installées en France : commerciales, coopératives ou mutualistes, françaises ou étrangères.

Comment une banque gagne de l'argent

Le produit net bancaire des banques est la différence entre le chiffre d’affaires et les charges d'exploitation. Il provient :

- de la facturation des charges financières (les agios) sur les opérations

- des commissions sur les services financiers (cartes bancaires, etc.)

- des intérêts perçus en plaçant et prêtant l’argent déposé par leurs clients

- du seigneuriage associé à la création monétaire : les banques commerciales sont autorisées à prêter environ cinquante[Combien ?][réf. nécessaire] fois ce que leurs clients déposent auprès d'elle

- des activités de banque d'investissement

- de la facturation des frais liés aux activités de gestion d'actifs

Régulation

En dehors des banques centrales déjà citées plus haut, les établissements financiers sont soumis à l'autorité de différents organismes de tutelle et de régulation, selon les pays et les réglementations. L'Union européenne a mis en place le CESR, Committee of European Securities Regulators et le CEBS Comittee of European Banking Supervisors.

En France, l'Autorité des marchés financiers (AMF) regroupe l'ancienne Commission des opérations de bourse et le Conseil des marchés financiers. L'AMF représente la France au sein du CESR de l'Union européenne. Le Comité des établissements de crédit et des entreprises d'investissement (CECEI) dépend de la Banque de France et est chargé de délivrer les agréments aux nouveaux établissements. La supervision prudentielle et le contrôle des établissements de crédit est confiée à la Commission bancaire dont le secrétariat est assurée par la Banque de France. Le CECEI et la Commission bancaire ont été fusionnés, avec l'ACAM (Autorité de contrôle des assurances et des mutuelles) et le CEA (Comité des entreprises d'assurance), dans l'ACP, l'Autorité de contrôle prudentiel, par l'Ordonnance no 2010-76 du 21 janvier 2010 portant fusion des autorités d'agrément et de contrôle de la banque et de l'assurance.

Aux États-Unis, la Securities and Exchange Commission (SEC) est l'équivalent de l'AMF française.

Au niveau international, l'Organisation internationale des commissions de valeurs (OICV ou IOSCO, selon l'acronyme de son nom anglais, International Organization of Securities Commissions) regroupe les autorités de marché (l'AMF pour la France, la SEC pour les États-Unis…). La Banque des règlements internationaux (BRI ou BIS, selon l'acronyme de son nom anglais Bank for International Settlements) est « la banque centrale des banques centrales » et est à l'origine des accords de Bâle.

Les associations de défense des consommateurs peuvent apporter leur soutien aux clients des banques pour les aider à faire valoir leurs droits, par exemple en cas de découvert sans avertissement et de non-respect des procédures (comme la loi Scrivener en France). Elles peuvent notamment préparer la défense des consommateurs devant les tribunaux d'instance et assigner une banque devant ces mêmes tribunaux. Les principales associations de défense des consommateurs face aux banques sont l'Association française des usagers de la banque (AFUB)[5] ou l'Association contre les abus des banques européennes (ACABE)[6].

Critiques

Critiques concernant le service au client

Parmi les critiques, on relève celles avançant :

- Une attitude défavorable envers les petits clients et l'incertaine réponse du microcrédit, ainsi que le mauvais service aux PME-PMI.

- La facturation excessive des actes bancaires et leur renvoi simultané sur des exécutions effectuées par des clients.

- Les taux d'intérêt punitifs, selon leurs détracteurs, des crédits revolving.

- Le risque que courent les dépôts en cas de faillite de banque (dans la limite de la garantie de 70,000 euros apportée par l'État français / le Fonds de Garantie des Dépôts)[7]. Pour les regles de garantie des depots bancaires en Europe, voir le site en Anglais du Forum Europeen des Assureurs des Depots bancaires (EFDI)[8] et surtout leur tableau comparatif (en Anglais) des limites de garanties en Europe[9].

Critiques concernant le rôle dans l'économie

Parmi les critiques, on relève celles avançant :

- Le grégarisme qui conduit par esprit moutonnier à financer sans limite le même secteur en provoquant des bulles dommageables.

- La surfinanciarisation qui conduit à une part excessive du produit net bancaire dans le PIB d'un pays. La montée de l'endettement à 300 et 400 % du PIB implique qu'une part massive de la croissance soit captée par les banques. Ce phénomène a été particulièrement fort aux États-unis et au Royaume-Uni, sans parler de pays comme la Suisse, l'Islande ou l'Autriche.

- Les abus de position dominante et les ententes surtout en France où la tradition de gestion centralisée du secteur bancaire depuis Pétain, renforcée par les nationalisations périodiques, ont créé des habitudes et une consanguinité importante entre banque, administration et politique. Voir la nomination contestée de M. Pérol conseiller du président de la république à la tête d'un nouveau conglomérat bancaire formé des banques populaires et des caisses d'épargne.

- Les conflits d'intérêt nombreux et massifs de la banque universelle et de la banque assurance.

- L'impossibilité pour les entrepreneurs de réussir sans les banques et la dépendance quasi absolue de leur durée au bon vouloir des banques.

- Les sur-rémunérations des dirigeants et des hauts cadres sous l'effet de prises de risque excessive ou d'exploitation sans danger de rente de situation (rente de taille, rente d'émission de la monnaie de crédit, rente des prêts à l'État et aux collectivité locales). La règlementation des bonus vus désormais comme scandaleurs est à l'agenda du G.20.

- Les excès de la gestion pour compte propre aboutissant à des pertes abyssales (affaire Leeson et faillite de Barings ; affaire Kerviel pour la société générale).

- L'absence de contrôle des produits complexes à fort effet de levier (leverage) par des directions dépassées par la complexité des produits.

- Non indépendance des analystes et des agences de notation.

- La course à la taille. Le Crédit Lyonnais (« crazy Lyonnais »), Natixis, UBS, RBS, Lehman brothers, Citigroup offrent des exemples d'équipes de direction préoccupées par des gains en taille rapide et récoltant une grosse part de mauvais risques.

- L'effet déstabilisateur de la création monétaire par le crédit : en période de crise les en-cours de crédit chutent et par conséquent la masse monétaire manque.

- L'appropriation du seigneuriage, et en conséquence de l'ensemble des fruits de la croissance économique, par les banques.

- La confusion des genres entre les différents « métiers bancaires », qui conduit à la constitution d'entités dites too big to fail, too big to bail, c'est-à-dire trop grosses pour qu'on les laisse faire faillite (à cause des conséquences sur l'économie réelle) mais trop grosses pour que même un état puisse les renflouer sans se mettre lui-même dans une situation catastrophique. Des solutions ont existé (Glass-Steagal Act) ou sont proposées par des économistes (100% monnaie).

Le débat sur la place des activités financières, principalement réalisées par les banques, dans l'économie ressort à chaque crise financière. En France, le débat agite ainsi le monde intellectuel, après la première vague de libéralisation des marché. Le Monde Affaires du 28 février 1987 titre ainsi, L'industrie malade de la finance. L'idée sera repris dans les polémiques qui concernent le krach boursier d'octobre 1987. Parmi ses critiques figurent l'économiste libéral Bertrand Jacquillat[10] et le banquier Gérard Worms[11].

Après l'explosion de la crise des subprimes de 2007-2008, de nombreux observateurs ont de nouveau mis en cause, à travers le monde, le poids du secteur bancaire et financier au sein de l'économie. Certaines études suggèrent que des déséquilibres trop importants en faveur de la sphère financière sont annonciateurs de crises graves :

- Concernant les rémunérations, l'économiste Thomas Philippon (Université de New York et École d'économie de Paris) a calculé vers 2008 que les salaires de la finance sont 40 % au-dessus de « ce à quoi on pourrait s'attendre », l'écart le plus important depuis 1929[12].

- Concernant l'emploi des diplômés, selon l'économiste Esther Duflo (MIT, École d'économie de Paris), 15 % des dîplomés de Harvard de l'année 1990 travaillent dans la finance contre 5 % en 1975[13]. Elle estime que « Ce que la crise révèle de manière brutale (et coûteuse) est que toute cette intelligence n'est pas employée de manière particulièrement productive. »[14].

- Concernant le poids dans l'économie, l'économiste Thomas Philippon a calculé que le secteur financier représente 8 % du PIB en 2006, probablement au moins 2 points, soit 33%, au-dessus de la taille qu'il devrait avoir pour exercer sa tâche normale de financement de l'économie[15].

La crise bancaire qui s'approfondit depuis l'été 2007 et qui a conduit à partir de la faillite de Lehman Brothers en septembre 2008 à la quasi faillite d'un grand nombre d'établissements, dont beaucoup ont dû être nationalisées en tout ou en partie, notamment en Grande-Bretagne, a provoqué une grande accélération de la contestation des banques et de leurs pratiques qui débouchera sans doute sur des réformes importantes et en tout cas sur la fin de la dérégulation mise en place à partir des années 1980. Les banques ont bénéficié de plans de relance garantissant une part majeure des prêts accordés aux PME, à travers des organismes tels qu'Oséo en France et la mise en place d'un médiateur du crédit.

Controverses diverses

- Le documentaire d'Actual Prod intitulé banques: votre argent les intéresse et diffusé en 2006 dans l'émission «Lundi investigation», montre les pratiques les plus controversées des banques. Il a reçu un accueil plutôt favorable des critiques[16]. Laffont a publié peu après un livre du même nom[17].

- Rising Bank est une banque fictive belge illustrant la transparence bancaire[18].

- Finansol est une association de professionnel labellisant les produits bancaires.

Les banques dans certains pays

Les banques aux États-Unis

Fin 2007, on compte 7 282 banques commerciales, 1 251 caisses d'épargne et 8 101 coopératives de crédit[19].

Les banques en France

En France, en 2001, il existait 1 068 établissements de crédit[20]. La moitié des établissements de crédit sont des banques[21]. Ils représentent :

- 25,7 milliards d'euros de bénéfices nets en 2005[22] ;

- des dépenses informatiques équivalentes en volume au reste de l’industrie française[réf. souhaitée] ;

- 2,5 % de la population active (420 000 postes directs et 200 000 indirects), soit le 3e employeur privé en France[22];

- premier embaucheur de France avec 20 000 nouveaux contrats signés chaque année[réf. souhaitée].

Notes et références

- Alain Rey (dir), Dictionnaire historique de la langue française, Dictionnaires Le Robert, 1998, p. 320.

- Jean Favier, De l'Or et des épices : naissance de l'homme d'affaires au Moyen âge, Fayard, Hachette Littératures, coll. Pluriel Histoire, 1987, p. 289.

- Les créances commerciales escomptables sur la place de Londres ou auprès de la Banque de France.

- H. BONIN, La banque et les banquiers en France, Larousse 1992, ISBN 2-03-720220-2

- L'Association Française des Usagers de la Banque (AFUB)

- L'Association contre les Abus des Banques Europeennes (ACABE). À noter la forte progression des demandes d'aide auprès de l'ACABE.

- Fonds de Garantie des Dépôts, site officiel: http://www.garantiedesdepots.fr/spip/spip.php?article6&id_rubrique=6

- European Forum of Deposit Insurers http://www.efdi.net/participantsDetails.asp?IdParticipants=1&Category=members

- Deposit Guarantee Systems: EFDI's First Report (Manuela De Cesare 2006) http://www.efdi.net/scarica.aspx?id=102&Types=DOCUMENTS

- Bertrand Jacquillat, L'industrie malade de la finance, une déclinaison du mythe, Lettre d'Information de l'AFFI n° 29, Avril 1987

- Gérard Worms, 200 milliards de dollars par jour, revue Communications, 1989, numéro 50 pages 213-225

- Etude citée par l'économiste Esther Duflo (MIT, Ecole d'économie de Paris), in Libération, 7 octobre 2008, page 37.

- in Libération, 7 octobre 2008, page 37.

- in Libération, 7 octobre 2008, page 37

- Etude citée par Esther Duflo in Libération, 7 octobre 2008, page 37

- présentation sur le site du producteur - revue de presse

- http://www.revuebanquelibrairie.com/book/banques-marches-financiers-18/banque-et-operations-bancaires-19/votre-argent-les-interesse-comment-banquiers-et-assureurs-profitent-de-vous-9782221107010

- Site officiel - RTBF

- [image](en) Statistics of Banking 2007

- cf. « Le système bancaire français », site de l'Ambassade de France aux États-Unis d'Amérique

- « Qu’est-ce qu’une banque ? », Institut de recherches et prospective postales

- « Les chiffres du secteur bancaire », Fédération bancaire française

Voir aussi

Articles connexes

Articles généraux

Techniques

Institutions

- Autorité de contrôle prudentiel (ACP)

- Fédération bancaire française (FBF)

- Fonds monétaire international (FMI)

- Banque mondiale (BM)

- Banque centrale européenne (BCE)

- Banque de France

- Society for Worldwide InterBank Financial Telecommunication (SWIFT)

- Banque européenne d'investissement (BEI)

- Banque européenne pour la reconstruction et le développement (BERD)

- Banque des règlements internationaux

- Banque centrale des États de l'Afrique de l'Ouest (BCEAO)

- Fédération Européenne des Banques Éthiques et Alternatives (FEBEA)

Banquiers célèbres

Bibliographie

Ouvrages anciens

- (fr) Alphonse Courtois, Histoire des banques en France, Guillaumin et cie, Paris, 1881 (2e éd.), 375 p.

- (fr) Gustave Cruchon, Les banques dans l'Antiquité : étude historique, économique et juridique, A. Durand & Pedone-Lauriel, Paris, 1879, 238 p.

Ouvrages contemporains

- (en) Allen N. Berger, Phillip Molyneux et John O. S. Wilson (dir.), Oxford handbook of banking, Oxford University Press, Oxford, 2010, XXXVII-944 p. (ISBN 978-0-19-923661-9)

- (en) Heidi Mandanis Schooner et Michael W. Taylor, Global bank regulation : principles and policies, Academic Press, Burlington, MA, 2010, XXV-326 p. (ISBN 978-0-12-641003-7)

- (fr) Sylvie de Coussergues, Gestion de la banque : du diagnostic à la stratégie, Dunod, Paris, 2010 (6e éd.), VIII-294 p. (ISBN 978-2-10054528-5)

- (fr) Thierry Duclos, Dictionnaire de la banque, SEFI éditions, Paris, Pincourt (Québec), 2010 (5e éd.), 397 p. (ISBN 9782-895-091-20-2)

- (fr) Dominique Plihon, Jézabel Couppey-Soubeyran et Dhafer Saïdane, Les banques : acteurs de la globalisation financière, La Documentation française, Paris, 2006, 144 p.

- (fr) Élisabeth Laville et Marlène Morin, Banque et développement durable : de la communication à l'action, L'Harmattan, 2006

Catégories :- Système bancaire

- Type d'entreprise

- Entité légale

Wikimedia Foundation. 2010.