- Marche financier

-

Marché financier

Les marchés financiers, (en anglais, on dit de plus en plus : capital markets, soit marchés de capitaux, au lieu de financial markets), sont les marchés où sont effectuées les transactions sur des actifs financiers et, de plus en plus, leurs produits dérivés.

Sommaire

Principaux marchés

Il s'agit, par ordre de volumes négociés décroissants :

- des marchés de taux d'intérêt, c'est-à-dire les marchés de la dette, qu'il est d'usage de séparer en :

- marché monétaire pour les dettes à court terme (moins d'un, deux ou même parfois trois ans à son émission)

- et marché obligataire pour les dettes originellement à moyen ou long terme ;

- du marché des changes, ou Forex, où l'on échange des devises les unes contre les autres ;

- des marchés d'actions, c'est-à-dire des titres de propriété des entreprises ;

- et enfin, par tradition, à la frontière avec les marchés organisés de produits de base (en anglais : commodities), les marchés de deux métaux précieux, or et argent, bien que ceux-ci soient de moins en moins monétisés et que leurs marchés soient en fait minuscules en regard de la taille désormais atteinte par les autres marchés.

Types de transactions et d'acteurs

Les marchés financiers sont des marchés de gros, hautement industrialisés et informatisés. Les intervenants sont des institutions financières (Banque centrale, banques, gestions collectives, assureurs, hedge funds, etc), des sociétés (marché primaire des émissions) ou des particuliers.

L'essentiel des échanges a maintenant lieu via des produits dérivés (forwards, futures, options, swaps, etc.) qui sont en forte croissance depuis le début des années 1980.

Dans tous les cas, une partie des transactions a lieu

- sur des marchés organisés : marchés à terme et bourses, où les transactions sont effectuées sur des actifs standardisés et où la bourse ou le marché à terme s'interpose, comme contrepartie universelle, entre les acheteurs et les vendeurs,

- et une autre de gré à gré, directement entre institutions financières ou lorsque l'une d'elle sert de contrepartie directe, pour les opérations plus spécifiques, discontinues.

Le Forex est le plus interbancaire des trois grands marchés financiers et l'essentiel des transactions y a lieu de gré à gré.

Partage des profits et de risque : Diverses institutions (banque, ménage,…) achètent des titres (SICAV ou FCP), le marché assure une allocation des fonds basée sur la comparaison des anticipations de profits des différents projets d’entreprise afin d’alimenter les projets les plus rentables.

Ce dernier permet la liquidité des épargnants détenteurs de titres financiers, la possibilité de les vendre. D’où le placement à long terme, d’une masse importante d’épargne.

Les métiers des salles de marché

Dans une salle des marchés, on trouve :

- des commerciaux (sales) qui servent d'interlocuteurs aux clients dans la réalisation de leurs transactions ;

- des opérateurs (traders) qui cherchent à proposer le meilleur prix techniquement possible aux commerciaux, notamment en anticipant sur les évolutions de marché (spéculation). Devant la complexité de certains produits (exotiques), l'opérateur doit pouvoir rapidement estimer dans quelles mesures l'évolution des paramètres fait évoluer les prix, souvent en s'aidant de modèles mathématiques et informatiques ;

- des ingénieurs financiers qui se situent entre les traders et les commerciaux dans le cas de demande ou de problématique formulée par un client, si cela dépasse la simple opération de swap. Ils discutent avec le client pour déterminer la réponse à sa problématique, pour lui proposer des solutions de couverture en fonction de ses attentes,…

- des analystes financiers qui établissent des scénarios sur l'évolution des cours en fonction de l'environnement, apportant ainsi un support aux commerciaux et aux traders ; Ils peuvent être des représentants, correspondants ou salariés de certaines agences de notations

- des informaticiens, dont le rôle est de s'assurer que les communications sont fiables.

Dématérialisation

Les marchés financiers sont désormais quasi-entièrement dématérialisés et électroniques. Ils prennent alors la forme de réseaux informatiques entre institutions financières. Les Bourses comme à Paris le palais Brongniart sont maintenant des bâtiments vides tandis que les sociétés qui gèrent les marchés organisés, comme Euronext, successeur de la Société des Bourses Françaises ou Deutsche Börse, successeur de la Bourse de Francfort, se considèrent dorénavant avant tout comme des prestataires de services informatiques.

La dématérialisation est la disparition du titre papier (coupon de papier de format A5) réprésentant physiquement une action de la société, au profit d'une inscription dans un compte bancaire appelé compte-titres.

Cette dématérialisation du support (le titre papier) s'est également et presque concomitamment accompagnée d'une dématérialisation de l'ordre d'intervention (ordre de bourse) avec l'apparition d'internet et sa banalisation.

Ainsi, aujourd'hui, il est non seulement possible mais également fort simple pour un particulier, d'avoir à son domicile l'équivalent d'une salle de marché permettant d'intervenir en direct sur le marché des devises à Paris, sur le marché des actions à New York ou sur le marché des matières premières à Chicago.

Volumes

Taux d'intérêt

Il est difficile d'avoir une idée précise des volumes négociés globalement sur les marchés de taux d'intérêt. L'étude triennale de la Banque des règlements internationaux a montré qu'en 2004, les volumes quotidiens de produits dérivés de taux d'intérêt, et uniquement eux, étaient de l'ordre de 5.500 milliards de dollars US. Compte-tenu des différentes statistiques éparses dont on dispose par ailleurs, un volume global quotidien de l'ordre de 8.000 milliards de dollars semble réaliste.

Certes, il faut bien avoir conscience qu'on additionne ainsi des grandeurs presque aussi hétérogènes que des choux, des automobiles et des T-shirts: 10 millions d'euros d'obligations à 30 ans représentent le même risque de taux que... 6 milliards d'euros de taux au jour-le-jour mais un risque de crédit bien moindre.

Forex

Les volumes quotidiens totaux du marché des changes étaient en 2004 de plus de 1.900 milliards de dollars dont 600 milliards au comptant et 1.300 milliards en produits dérivés. En 2007, ils atteignent, selon la dernière enquête de la BRI, 3210 milliards de dollars soit une augmentation de près de 65% par rapport à 2004. Cette augmentation est principalement due aux phénomènes de fusion-acquisition et aux mouvements spéculatifs. Le dollar est impliqué dans 86% des opérations (sur un total de 200%), l'euro dans 37%, le yen et la livre dans, respectivement, 16,5% et 15%[1]. Nous pouvons nous attendre à un changement des proportions des devises au regard du cours du dollar par rapport à l'euro; de plus les pays asiatiques et les pays du Golfe tendent à diminuer leurs réserves en dollars au bénéfice de l'euro.

Actions et indices boursiers

Les volumes quotidiens des marchés d'actions, d'indices boursiers et de leurs dérivés représentent largement moins de 500 milliards de dollars. Même si ceux-ci ont une volatilité naturelle légèrement supérieure à celle des autres marchés financiers, cela en fait tout de même un nain par rapport à eux.

Mais comme ce sont les seuls qui soient en fait ouverts aux particuliers, et qui donc aient réussi à capturer l'imagination du public, leur part dans le traitement de l'information par les médias est complètement disproportionnée par rapport à leur importance économique réelle.

Les raisons de la croissance des marchés financiers

Depuis les années 1930, le système financier était essentiellement bancaire. Le financement de l'économie s'effectuait quasi-uniquement via le bilan des banques. De plus, celles-ci contrôlaient souvent une partie du capital des grandes entreprises, particulièrement au Japon et en Allemagne. Les marchés financiers avaient du coup une importance très faible. Aux États-Unis, les banques de dépôt avaient même l'interdiction d'y participer depuis le Glass-Steagall Act de 1933, adopté en réaction au krach d'octobre 1929.

C'est dans les années 1970 que deux nécessités et trois événements ont contribué de manière décisive à la forte croissance des marchés financiers et au basculement vers le système actuel.

Il s'agit :

- de l'adoption du système des changes flottants en mars 1973 (voir : Dollar US), qui a créé la nécessité d'un marché des changes ;

- des déficits budgétaires américains, qu'il fallait financer, d'où la nécessité d'un vaste marché des taux d'intérêt ;

ainsi que :

- du choix par les États-Unis de la retraite par capitalisation : l'ERISA (Employment Retirement Income Security Act) est adopté en 1974 ; cela crée donc une demande structurelle croissante de la part des fonds de pension en titres de placement à long terme, c'est-à-dire en obligations longues (10-30 ans) et en actions;

- de la suppression des commissions fixes sur les valeurs mobilières aux États-Unis le 1er mai (Mayday, en anglais) 1975, qui rend possible la liquidité des marchés d'actions et, surtout, d'obligations ;

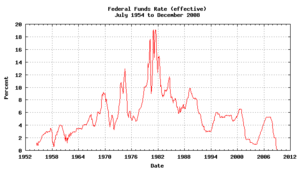

- et enfin des très forts mouvements de taux d'intérêt à court terme (cf graphique ci-contre) décidés en octobre 1979 par la banque centrale américaine pour éradiquer l'inflation, qui vont créer pendant plusieurs années des mouvements désordonnés des taux d'intérêt réels et entrainer une activité considérable sur les marchés.

Trois facteurs sous-tendent aujourd'hui (2005) leur développement :

- les déficits budgétaires européens et japonais, qui ont pris le relais des déficits américains et profitent des mécanismes qui s'étaient originellement crées pour financer ceux-ci ;

- les besoins d'épargne-retraite de la génération nombreuse issue du baby boom;

- le fait que la mondialisation n'ait pas été accompagnée du développement de marchés bancaires et financiers régionaux, en particulier en Asie et au Proche-orient, ce qui concentre d'importantes poches d'épargne récentes (cf Chine et pays producteurs de pétrole) sur quelques devises, en particulier le dollar, et sur des marchés réputés liquides.

Le passage d'un système financier international bancaire à un système de marchés financiers, qui a commencé en 1973, semble maintenant, après plus de trente ans, assez irréversible, compte-tenu de la quantité astronomique et de la complexité des risques croisés entre établissements financiers, sauf en cas d'événement politique de nature supérieure, du type guerre mondiale, ou d'explosion du système, du type crise de 1929. La liquidité et la cohérence des principaux marchés financiers sont considérés par les États - qui, rappelons-le, s'y financent - et par les banques centrales, au premier rang desquelles la banque centrale américaine, comme un bien public mondial primordial.

Le 5 août 2002, le nouveau maire de Shanghai (Chine), Chen Liangyu annonce qu'il veut faire de sa ville, dans les trois années à venir, le centre du marché financier intérieur, des circulations des capitaux et de gestion de fonds, et l'un des centres financiers internationaux les plus importants pour une durée de dix à vingt ans.

Les finances devront donc jouer un rôle central dans le développement économique et le fonctionnement de la métropole chinoise, qui pourra accueillir des organismes financiers chinois et étrangers et des intermédiaires financiers. Il a indiqué par ailleurs que Shanghai accélérerait prochainement la construction d'un espace financier de haute qualité, élargirait le marché financier, créerait de nouveaux systèmes d'administration financière pour attirer vers elle de talentueux financiers, qui contribueront au développement de la capitale économique de la Chine.

Principes généraux de fonctionnement

Le mécanisme sur lequel reposent les marchés est celui de la mutualisation de fait des risques : plus un marché est liquide et plus il y a d'intervenants divers, avec des vues différentes, pour essayer d'en profiter à court terme ou sur de petits écarts, et donc mieux sont absorbés les chocs importants.

Arbitrage et spéculation permettent tendentiellement de réduire le risque global et, en augmentant la volatilité à très court terme, permettent en fait :

- de réduire la volatilité à moyen terme

- et de donner un caractère continu et oscillatoire aux marchés, plutôt que des grandes ruptures univoques.

La permanence de la liquidité sur les marchés génériques les plus importants permet l'émergence, quasiment en permanence, de nombreux nouveaux instruments peu liquides mais spécifiques à certains besoins.

Ce type de fonctionnement s'interrompt pour de brèves périodes d'ajustement, certes généralement écartées de plusieurs années mais néanmoins dangereuses, marquées par une instabilité intense, la non-applicabilité des modèles mathématiques habituels et, dans les cas les plus graves, l'apparition d'un risque systémique causé de manière endogène.

Ces crises sont amenées par la nature partiellement autoréférentielle des processus de formation des prix et obéissent dans leur développement à des lois mathématiques bien différentes de celles utilisées dans la plupart des modèles de mathématiques financières, qui sont généralement basés sur la loi normale et sont bien adaptés à des périodes de calme relatif ou d'agitation moyenne, mais pas à de tels emballements.

Deux crises à développement endogène ont été particulièrement importantes depuis 1973 :

- le krach d'octobre 1987, qui fut un krach à la fois des marchés de taux et des marchés d'actions ;

- la quasi-faillite du hedge fund Long Term Capital Management en septembre 1998.

Toutes les deux ont causé des tensions extrêmes dans les relations entre les différents instruments financiers, susceptibles d'amener rapidement un éclatement du système financier international, et ont été résolues par une intervention vigoureuse de la banque centrale américaine, la Réserve fédérale des États-Unis.

D'autres crises graves ont été provoquées par des événements extérieurs, à commencer par les attentats du 11 septembre 2001, où le système des paiements interbancaires américains a été en partie détruit physiquement, mais leur nature exogène les rendait en fait plus classiques et donc plus faciles à résoudre.

Voir : Crises monétaires et financières et Mathématiques financières

Notes et références

Voir aussi

Liens internes

- Mondialisation financière

- Réglementation et contrôle des marchés financiers

- Forex

- Marchés d'actions

- Analyse technique

- Efficience du marché

Liens externes

- Portail de l’économie

- Portail de la finance

Catégories : Thèmes généraux de finance | Marché financier - des marchés de taux d'intérêt, c'est-à-dire les marchés de la dette, qu'il est d'usage de séparer en :

Wikimedia Foundation. 2010.