- Taux directeur

-

Les taux directeurs sont les taux d'intérêt au jour le jour fixés par la banque centrale d'un pays ou d'une union monétaire, et qui permettent à celle-ci de réguler l'activité économique.

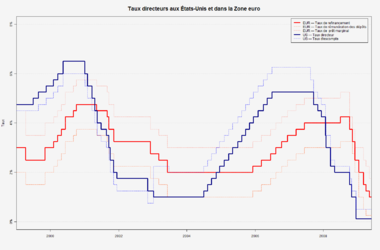

Il existe trois taux directeurs (qui peuvent prendre des noms différents en fonction des pays) (du plus faible au plus élevé) :

- le taux de rémunération des dépôts

- le taux de refinancement (« taux refi »)

- le taux d'escompte ou taux du prêt marginal

Le taux directeur de la Banque centrale européenne (et des autres banques centrales) est le taux de refinancement minimum. C'est le principal outil dont dispose la BCE pour influer sur l'octroi de crédits et moduler l'inflation dans la zone euro.

Cet instrument, utilisé lors des opérations hebdomadaires de refinancement par la BCE pour alimenter les banques en liquidités, est le véritable baromètre du coût du crédit dans les dix-sept pays qui ont adopté la monnaie unique européenne.

Les banques qui veulent se refinancer à court terme peuvent le faire en payant un intérêt sur la somme qu'elles empruntent auprès des banques centrales de leurs pays respectifs. Cet intérêt est calculé d'après le taux en cours à la BCE. Si ce taux d'intérêt est fort les banques vont limiter leurs crédits sachant que le refinancement leur sera coûteux , elles auront le comportement inverse si ce taux d'intérêt est faible.

Les banques répercutent ensuite, en principe, ce loyer sur les intérêts des crédits qu'elles accordent à leurs propres clients. Plus le taux de la BCE est bas, plus le coût du crédit a des chances d'être bon marché ce qui, en théorie, favorise la croissance.

A l'inverse, une hausse du taux du crédit permet théoriquement de ralentir la demande et par conséquent d'éviter une surchauffe génératrice d'inflation.

Sommaire

Incidences financières

De nombreux taux de crédit et d'épargne à court terme sont plus ou moins étroitement corrélés sur le taux de refinancement. En effet, les banques commerciales empruntent aux banques centrales au taux directeur, et se reprêtent les fonds un peu plus cher. Ainsi, au début 2005, la Banque centrale européenne (BCE) prête à 2% aux banques, qui se reprêtent entre elles sur le marché interbancaire chaque jour via le taux EONIA. Cela rejoint la notion de courbe de taux.

La banque centrale a deux moyens équivalents d'influencer le coût du crédit. Soit elle joue essentiellement sur le taux (méthode utilisée par la Réserve fédérale américaine) sans faire varier significativement les volumes prêtés, soit elle joue sur les volumes prêtés sans toucher au taux (méthode BCE). Le but étant d'influencer le taux moyen en rendant l'argent plus ou moins disponible ou cher.

Les banques financent leurs besoins auprès des autres banques, sur le marché interbancaire au taux EONIA. Après quoi, si elle ne trouve aucun fond de disponible, la banque se tourne en second choix vers la BCE. Ce n'est pas le rôle de la BCE de prêter, son rôle est de réguler et de mener la politique monétaire du pays.

Incidences macroéconomiques

C'est donc ainsi que la banque centrale agit sur le coût du crédit et la rémunération des liquidités, dans le cadre de sa politique monétaire pour contrôler l'offre et la demande de crédit, l'évolution des prix (inflation) et le taux de change de sa monnaie.

En effet, concernant l'offre et la demande de crédit, le taux auquel emprunte une banque commerciale auprès de la banque centrale (par exemple 4%) est répercuté, sur les ménages ou les entreprises, à un taux légèrement supérieur (par exemple 4% (taux de la banque centrale) +1% (marge de la banque commerciale), soit à un taux de 5%, mais seulement pour les emprunts à court terme (les taux de la banque centrale sont des taux à court terme). Ainsi, les taux directeurs fixés par la banque centrale influencent indirectement les taux d'intérêt qui seront proposés aux ménages et aux entreprises par les banques commerciales. Le taux d'intérêt étant un des déterminants des décisions d'investissement (lorsqu'elles sont financées par un crédit), la banque centrale régule l'investissement, et peut ainsi réduire le sur-investissement lorsqu'il a lieu, ou encourager l'investissement dans les périodes de creux économique.

Par ailleurs, les taux directeurs fixés par la banque centrale ont une influence sur le taux de change d'une monnaie. En effet, une hausse des taux d'intérêt implique une meilleure rentabilité du prêt pour le prêteur (par ex hausse du taux d'intérêt de 2,8% à 4%). Les prêteurs éventuels vont donc avoir tendance à se diriger vers ce marché. Ce faisant, ils vont acheter des titres sur ce marché (par exemple des obligations d'entreprise ou d'Etat à 4%. Rappelons qu'en achetant des obligations, on "prête" de l'argent). Or, ces titres sont libellés dans une monnaie particulière (par ex l'euro). Ainsi la demande pour cette monnaie va devenir plus forte, et sa valeur va s'élever sur le marché des changes (marché des devises). Ainsi, une hausse du taux d'intérêt peut avoir tendance à augmenter la valeur d'une devise sur le marché des changes.

Voir aussi

Articles connexes

- Banque centrale européenne

- Taux d'escompte

- Taux du prêt marginal

- Taux de refinancement

- Taux de rémunération des dépôts

Liens externes

- Les principaux taux directeurs mondiaux, site des Echos

- (en) taux directeurs de la BCE, site officiel

Wikimedia Foundation. 2010.