- Fond monétaire international

-

Fonds monétaire international

Fonds monétaire international

Création Juillet 1944 Siège Washington

États-Unis

États-UnisMembre(s) 186 États Effectifs 2 635 Directeur général  Dominique Strauss-Kahn

Dominique Strauss-KahnPersonne(s) clé(s) Harry Dexter White Site web www.imf.org Le Fonds monétaire international (FMI) est une institution internationale multilatérale regroupant 185 pays, dont le rôle est de « promouvoir la coopération monétaire internationale, de garantir la stabilité financière, de faciliter les échanges internationaux, de contribuer à un niveau élevé d’emploi, à la stabilité économique et de faire reculer la pauvreté ».[1]

Le FMI assure donc la stabilité du système monétaire international et la gestion des crises monétaires et financières. Pour cela, il fournit des crédits aux pays qui connaissent des difficultés financières telles qu'elles mettent en péril l'organisation gouvernementale du pays, la stabilité de son système financier (banques, marchés financiers), ou les flux d'échanges de commerce international avec les autres pays.

Lors d'une crise financière, pour éviter qu’un pays ne fasse « défaut » (c’est-à-dire que ce pays ne puisse plus rembourser ses créanciers, voire ne plus payer ses dépenses courantes), le FMI lui prête de l’argent le temps que la confiance des agents économiques revienne. Le FMI conditionne l’obtention de prêts à la mise en place de certaines réformes économiques visant de manière générale à améliorer la gestion des finances publiques et une croissance économique équilibrée à long terme.

L’institution a été créée en 1944 et devait à l’origine garantir la stabilité du système monétaire international, dont l’écroulement au moment de la Grande dépression des années 1930 avait eu des effets catastrophiques sur l’économie mondiale. Après 1976 et la disparition d’un système de change fixe, le FMI a hérité d’un nouveau rôle face aux problèmes d’endettement des pays en développement et à certaines crises financières.

Sommaire

Création

Le FMI est né en juillet 1944 lors de la conférence de Bretton Woods afin d'essayer de garantir la stabilité du système monétaire international de l’après Seconde Guerre mondiale. L'objectif était d'empêcher les grandes économies mondiales de retomber dans la situation des années 1930, où les dévaluations de monnaie et les décisions de politique économique unilatérales avaient aggravé les tensions internationales.

Le nouvel ordre économique proposé par le représentant américain Harry Dexter White reposait sur trois règles :

- Chaque État devait définir sa monnaie par rapport à l’or, ou au dollar américain lui-même convertible en or. Il en découlait pour chaque monnaie une parité officielle en or ou en dollar (système dit d’« étalon de change-or » ou « gold exchange standard »).

- la valeur des monnaies sur le marché des changes ne devait fluctuer que dans une marge de 1 % par rapport à leur parité officielle.

- chaque État était chargé de défendre cette parité en veillant à équilibrer sa balance des paiements.

Le rôle du système monétaire international est donc de promouvoir l’orthodoxie monétaire afin de maintenir un contexte favorable à l’essor du commerce mondial, tout en accordant des prêts à certains pays en difficultés dans le contexte de la reconstruction d’après guerre. Le FMI est plus ou moins complémentaire des autres grandes institutions économiques créées à l’époque : la BIRD (Banque internationale pour le développement et la reconstruction, aussi appelée Banque mondiale) qui fut créée en même temps que le FMI, et le GATT (General Agreement on Tariffs and Trade) signé peu de temps après.

Lors des négociations de Bretton Woods, le représentant britannique, l’économiste John Maynard Keynes, souhaitait la création d’une institution bien plus importante, une véritable Banque centrale mondiale destinée à émettre une monnaie internationale, le « Bancor ». Cette proposition fut rejetée. Elle aurait signifié pour les États-Unis une perte de souveraineté vis-à-vis d’une institution internationale et les aurait empêché de profiter de la position dominante du dollar américain à l’époque.

Le FMI dans le cadre du système de Bretton Woods

Son fonctionnement

Le rôle du FMI a été de tenter de garantir le bon fonctionnement du système monétaire de Bretton Woods. Lorsque certains pays se révélaient incapables de maintenir la valeur de leur monnaie dans la marge des 1 % prévue par les accords de 1944, ils pouvaient recourir à des dévaluations ou à des réévaluations selon les cas. Si leurs réajustements monétaires étaient supérieurs à 10 %, ils devaient alors obtenir l’accord préalable de l’organisation.

Pour tenter d’éviter ce genre de situation, le FMI joue un rôle d’intermédiaire financier entre États membres. Ainsi chaque État doit verser à l’organisation une certaine somme, nommée « quote-part » et dont le montant est déterminé par sa puissance économique, elle-même mesurée par son PNB et par l'importance de son commerce extérieur. 25 % de cette quote-part doivent être payés en or, le reste en monnaie nationale. En cas de déséquilibre de sa balance des paiements risquant de menacer l’équilibre monétaire sur le marché des changes, chaque pays membre peut obtenir automatiquement 25 % de sa quote-part (« droit de tirage »), lui permettant de soutenir, par l'achat, sa monnaie nationale. Si le FMI le juge nécessaire, il peut prêter à ce pays jusqu’à 125 % de sa quote-part. Ses prêts sont censés permettre aux banques centrales de défendre leur monnaie sur le marché des changes.

L’octroi de ces crédits est soumis à conditions et le pays demandeur doit s’engager dans une politique d'ajustement conseillée par l’organisation afin de remédier aux causes de la dépréciation de sa monnaie.

Le FMI fonctionne par ailleurs sur un système d'élection à majorité, où les voix sont pondérées par le montant de la « quote-part ». Ainsi à sa création, les États-Unis à eux seuls détiennent 25 % des voix. Les États-Unis sont par ailleurs les seuls à disposer d’un droit de veto au sein de cette organisation.

On remarque que dans un tel système, seuls les États-Unis n’ont pas besoin de se soucier, a priori, du cours de leur monnaie vu qu’elle fait office d’étalon. Ainsi les États-Unis pouvaient connaître d’importants déficits sans être soumis aux remarques du FMI.

Premières propositions de réforme

Dans le cadre du système de Bretton Woods, chaque banque centrale nationale devait être en mesure échanger en or ou en dollar, toute somme de sa monnaie nationale qui lui serait présentée par un détenteur étranger (principe de la convertibilité externe). C’est-à-dire qu'une banque nationale comme la Banque de France devait, si un allemand possédant des francs lui demandait, lui échanger contre des dollars américains ou de l’or. Dans ce système, le dollar s’était d’abord révélé trop rare pour assurer cette fonction[réf. souhaitée], mais à partir des années 1950, les déficits américains permirent de faire du dollar une monnaie abondante. En 1959, certains pays demandèrent aux États-Unis la conversion de leurs dollars en or, ce qui provoqua une première crise du système. Face à cette crise, l’économiste belge Robert Triffin (L’or et la crise du dollar, 1960) propose une réforme du FMI. Selon lui le système monétaire de Bretton Woods est confronté à un dilemme, aujourd'hui connu sous le nom de dilemme (ou paradoxe) de Triffin car :

- les États-Unis doivent fournir au reste du monde des quantités importantes de dollars afin de permettre l’essor du commerce mondial dont les règlements s’effectuent grâce à cette monnaie ;

- en même temps, ils se doivent de maintenir la valeur du dollar par rapport à l’or, ce qui revient au contraire à limiter l’émission monétaire.

Pour Robert Triffin, les emprunts concédés par le FMI sont insuffisants pour permettre aux banques centrales en difficulté de maintenir la parité officielle de leur monnaie sur le marché des changes. Il souhaite donc un renforcement du rôle de l’organisation en permettant des prêts plus importants qui seraient octroyés, non en monnaie nationale, mais dans une unité de compte commune et propre au FMI. Dans un tel système tous les pays devraient déposer une proportion uniforme de leurs réserves monétaires. Ses dépôts seraient comptabilisés dans une unité commune qui ne serait pas le dollar mais qui serait aussi convertible en or. Cette nouvelle unité de compte sous le contrôle du FMI permettrait la stabilité du système monétaire international, et résoudrait la contradiction qui découle du rôle prépondérant du dollar américain. Cette proposition célèbre ne sera pas retenue, bien que le diagnostic de Robert Triffin se révélera exact.

Création des droits de tirage spéciaux

Une crise similaire à celle de la fin des années 1950 se produit à la fin de la décennie suivante. À nouveau les spéculateurs jouent contre le dollar. Les détenteurs de la monnaie américaine demandent sa conversion en or, ce qui provoque en mars 1968 la suspension de la convertibilité externe du dollar, mesure visant à limiter la sortie d’or des coffres américains. En 1969, face à l’incapacité du dollar à jouer son ancien rôle, le FMI va créer de toute pièce une nouvelle monnaie, toujours existante, le DTS (droit de tirage spécial).

Le DTS est alors une monnaie définie par une parité en or ; elle fut à plusieurs reprises octroyée aux différents pays membres, selon leur quote-part, afin de créer de nouvelles liquidités internationales (en 1970, 1978 et 1981 puis récemment à certains pays n’étant pas membres de l’organisation aux dates précédentes, et ce dans un souci d’ « équité »). Aujourd’hui défini par rapport à un panier de monnaies (les 5 plus importantes), le DTS est surtout utilisé par les banques centrales (et à des usages très ponctuels : elle sert par exemple de monnaie de compte aux opérateurs téléphoniques pour le règlement des taxes d'interconnexions internationales).

La fin du système de Bretton Woods

En janvier 1976, les membres du FMI signent les accords de la Jamaïque qui permettent le flottement des monnaies. Le rôle initial principal du FMI, garantir la stabilité des taux de change dans une marge de 1 %, a disparu.

De 1976 à nos jours

Objectifs, aujourd’hui

Depuis 1976, le rôle du FMI consiste en premier lieu à soutenir les pays connaissant des difficultés financières. Lorsqu’un pays est confronté à une crise financière, le FMI lui octroie des prêts afin de garantir sa solvabilité et d’empêcher l’éclatement d’une crise financière semblable à celle qui frappa les États-Unis en 1929.

L'article I des statuts du FMI en fixe les buts : « Encourager la coopération monétaire internationale; faciliter l'expansion et l'accroissement harmonieux du commerce mondial; promouvoir la stabilité des changes; aider à établir un système multilatéral de paiements; mettre temporairement, moyennant des garanties adéquates, ses ressources générales à la disposition des États membres qui font face à des difficultés de balance des paiements. Plus généralement, et conformément à ses autres buts, le FMI a pour responsabilité d'assurer la stabilité du système financier international. » Le FMI est en ce sens, le responsable de dernier ressort de la liquidité du système financier international, pour éviter le blocage des échanges et la contagion à tout le système (risque systémique) de problèmes momentanés de solvabilité d'un pays ou d'une banque centrale donné. C'est une sorte de « banque centrale des banques centrales et trésors publics ».

Dans le cadre des prêts qu’il accorde, le FMI se doit de garantir auprès de ses contributeurs la bonne utilisation des fonds alloués à tel ou tel pays. Il ne s’agit pas seulement de retarder la crise par l’octroi d’une aide monétaire temporaire, mais de profiter du répit accordé par le prêt pour corriger les causes structurelles des difficultés économiques. Ainsi le FMI exige des emprunteurs qu’ils mettent en place les politiques économiques qu’il préconise : les « politiques d'ajustement structurel ». Finalement les trois grandes missions du FMI sont :

- d’accorder des prêts aux pays en difficulté financière

- de conseiller les États membres quant à leur politique économique

- d’apporter une assistance technique et des offres de formation aux États membres dans le besoin.

Fonctionnement et ressources

Le FMI est gouverné par ses 185 pays membres, chacun ayant une voix pondérée par sa participation financière à l'organisation (sa « quote-part »). Il prend de nombreuses décisions en concertation avec la Banque mondiale au sein du « Comité de développement ». Sa gestion courante est confiée à un conseil d'administration composé du président de l'organisation et de 24 administrateurs représentant chacun une nation. 8 d'entre elles ont un représentant permanent (États-Unis, Royaume-Uni, France, Allemagne, Japon, République populaire de Chine, Russie et Arabie saoudite), les 16 autres sont élus par les pays membres.

La plupart des décisions sont prises dans les faits à l'unanimité. Cependant, compte tenu des modalités de prise de décision au sein du FMI, qui supposent une majorité qualifiée correspondant à 85 % des droits de vote, les États-Unis, ou l'Union européenne dans son ensemble, disposent de fait d'un droit de veto sur les décisions du FMI puisqu'ils disposent chacun de plus de 15 % des droits de vote. Cependant, les pays de l'UE ne sont pas toujours coordonnés.

Les ressources du FMI liées aux quotes-parts sont d'environ 210 milliards de DTS (soit 300 milliards de dollars américains), auxquels s'ajoute la possibilité pour le FMI de recourir à des emprunts envers les grandes puissances économiques (ces crédits sont de l'ordre de 50 milliards de dollars). Lors du sommet du G20 de Londres le 2 avril 2009 il a été décidé d'accroître significativement les ressources du FMI à hauteur de 1 000 milliards de dollars pour mieux faire face à la crise mondiale.

Le FMI compte environ 2 700 employés.

Politiques préconisées

Là où il intervient, le FMI, avec l’aide d’autres organisations internationales octroyant des prêts (comme la Banque mondiale), négocie donc des plans dits d’Ajustement structurel. Ils consistent généralement à améliorer les conditions de production et d’offre via la promotion des mécanismes du marché. Parmi les mesures concrètes souvent exigées on trouve, l’ouverture du pays aux capitaux étrangers et au commerce international, la libéralisation du marché du travail et la réduction du poids de l’État, c’est-à-dire la privatisation de nombreuses entreprises. L’économiste américain John Williamson a regroupé l’ensemble de ces idées sous le terme de « consensus de Washington », en soulignant qu’elles sont partagées par la plupart des grandes organisations internationales (Fonds monétaire international, Banque mondiale, Organisation mondiale du commerce…) dont la plupart ont leur siège à Washington.

Ces plans ne prévoient pas de baisses d'impôts, mais en général des baisses de dépenses conjuguées à des hausses d'impôts afin de rétablir l'équilibre budgétaire des états à problème. Par exemple, au Cameroun, le plan d'ajustement s'est traduit par des hausses de la fiscalité au point que le groupement patronal a dû demander une « pause fiscale » de deux ans pour pouvoir faire face aux nouveaux impôts.

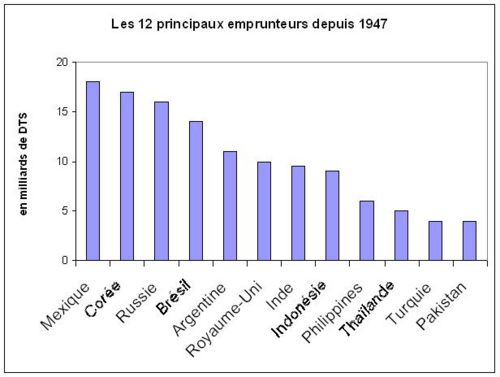

Les interventions du FMI se sont multipliées dans les pays en développement à partir des années 1980 qui virent éclater la crise de la dette du Tiers Monde, notamment à partir de 1982 et la cessation de paiement du Mexique. Toutefois le FMI est aussi parfois intervenu dans des pays développés, comme en Corée du Sud à la fin des années 1990.

L’encouragement à la dérégulation du marché du travail

La déréglementation du marché du travail est une idée fréquemment mise en avant par le FMI pour soutenir la croissance économique. Le FMI utilise ainsi l'« indice de protection de l'emploi » (créé par l'Organisation de coopération et de développement économiques (OCDE)), pays par pays, et encourage à sa diminution[2].

Par exemple, le FMI a étudié le cas de la France[3],[4] et encourage le gouvernement à lutter contre les rigidités sur le marché du travail[5]. Il encourage le gouvernement à éviter de nouvelles revalorisations du SMIC, et à limiter les phénomènes de « passager clandestin » pour le versement des revenus d'inactivité.

Depuis les années 1980

Pour ce qui est des pays en développement, l’analyse des experts du FMI est simple. Depuis la fin de la Seconde guerre mondiale, les pays ayant choisi d’opter pour une croissance introvertie, comme longtemps la République populaire de Chine et l’Inde, n’ont pas connu de réussite économique, tandis que d’autres, comme les « dragons asiatiques », ont su profiter de leurs avantages, une main-d’œuvre abondante en particulier, pour s’ouvrir au commerce international et prospérer. Le FMI cherche donc généralement à contraindre les pays en développement à s’ouvrir au commerce extérieur.

Lors des années 1980, le FMI prend un nouveau rôle face à l’éclatement de la crise de la dette du tiers monde et impose ses politiques économiques d’ajustements structurels et de lutte contre la pauvreté à de nombreux pays d’Afrique et d’Amérique latine.

Le début des années 1990 est marqué par l’éclatement du bloc soviétique et la nécessité pour le FMI d’organiser le système monétaire des pays d’Europe de l'Est et de la Russie en vue d’une intégration dans le système financier mondial et d’une meilleure transition de ces économies dirigées vers l’économie de marché.

Au début des années 1990, les financiers internationaux avaient relancé leurs prêts au Mexique dans un contexte de réforme de marché qui visait à libéraliser l’économie. Toutefois à la fin 1994, les marchés financiers changèrent soudainement leur appréciation de la situation mexicaine, craignant d’avoir prêté davantage que le pays ne pourrait rembourser. La crise financière qui découla de ce soudain changement d’humeur des marchés entraîna un renflouement immédiat des investisseurs par le FMI et la Réserve fédérale des États-Unis (Fed). La crise fut rapidement surmontée. Pour certains analystes, le redressement rapide du Mexique n’est pas imputable au FMI mais au rôle des crédits commerciaux américains et à l’intégration du pays dans la toute nouvelle ALENA (Accord de libre-échange nord-américain).

La crise financière asiatique touche d’abord l’Indonésie en 1997 où le FMI impose une politique d’austérité monétaire et de rigueur budgétaire, malgré l’instabilité sociale et ethnique du pays. Plusieurs banques furent fermées, ce qui provoqua selon certains analystes un aggravement de la crise. Face à l’expansion de la crise, les pays d’Asie ont adopté des positions différentes vis-à-vis des politiques préconisées par le Fonds monétaire international. Certains pays comme la Chine ont évité la crise en adoptant des politiques d’expansion économique (le contraire des recommandations du FMI). La Malaisie n’a elle non plus pas suivi les conseils de l’institution et a pris des mesures telles que le contrôle des mouvements de capitaux ce qui a suscité des reproches du FMI. Toutefois d’autres pays ont connu un relèvement rapide en adoptant partiellement les mesures préconisées par le FMI. C’est le cas de la Corée du Sud, qui se garda pourtant d’adopter toutes les mesures proposées. Durant la crise asiatique certains pays se sont par ailleurs montrés extrêmement critiques vis-à-vis de la gestion de cette dernière par le FMI. Le Japon, en se gardant de critiques ouvertes vis-à-vis de l’institution, a pourtant proposé la création d’un Fonds monétaire asiatique auquel il se déclarait prêt à contribuer à hauteur de 100 milliards de dollars.

Selon Joseph Stiglitz (Quand le capitalisme perd la tête), les aides accordées par le Trésor américain et le FMI ont contribué à réunir les conditions d’une crise en Argentine. D’après lui, les emprunts concédés à ce pays ont permis aux créanciers d’accorder des prêts sans se soucier de la condition économique réelle des emprunteurs : ils pensaient qu’ils seraient de toute manière renfloués par le FMI (voir à cet effet l'Aléa moral). De leur côté les emprunteurs ont effectué un raisonnement similaire ce qui au final a déstabilisé la situation financière du pays et alimenté la spéculation. Les États-Unis, via le FMI, avaient aussi imposé une libéralisation des flux de capitaux et une déréglementation du système bancaire. Certains pays d’Amérique latine, en particulier l’Argentine et le Chili ont été montrés comme exemples de la bonne mise en application des principes du « consensus de Washington ». Si les deux pays ont connu en effet une certaine réussite, l’Argentine a fini par voir son économie s’écrouler en 2001. Ensuite, c’est au contraire en n’appliquant pas les recommandations du FMI que l’économie du pays s’est redressée[6]. Le Chili continue quant à lui son développement sur un très bon rythme de croissance.

Depuis l'année 2005, les crédits accordés par le FMI se sont réduits drastiquement, du fait de la bonne santé économique du monde et des pays d'Amérique latine en particulier[7].

Selon Daniel Cohen, le FMI qui a préconisé pendant un temps un libéralisme très idéologique (au cours des années 1990), est passé depuis à une situation de « pragmatisme absolu »[8].

Les principales interventions

- 1997 : Asie (crise économique asiatique)

- 1998 : Russie et Mexique (crise financière russe, crise économique mexicaine)

- 1998 : Brésil (41,5 milliards de dollars)

- 2000 : Turquie (11 milliards de dollars)

- 2001 : Argentine (21,6 milliards de dollars) (crise économique argentine)

Critiques du FMI

Vote censitaire et partialité

Les États-Unis sont le contributeur principal du FMI, et possèdent ainsi 16,79 % des droits de vote[9],[10]. L'Union européenne possède 32,1 % des droits de vote[9]. Les 10 premiers pays, qui représentent plus de 50 % du PIB mondial, ont la majorité des droits de vote alors que le FMI compte 185 pays membres. Ce qui fait dire aux détracteurs du FMI qu'il est un instrument au service des grands pays, qui financeraient le FMI pour imposer les vues économiques de l'organisation sur les pays qui choisissent d’avoir recours aux financements du FMI. Ce système de vote censitaire est critiqué, notamment par les tenants de la mondialisation démocratique.

Selon une règle tacite, le directeur du FMI est un européen (l’Europe se choisit un candidat susceptible de recueillir l'approbation du conseil d’administration), alors que le président de la Banque mondiale est un américain. Certains dirigeants des pays en développement s'insurgent contre cette pratique, tels le président de la Commission de l'Union africaine Alpha Oumar Konaré qui voudrait en finir définitivement avec[11]. Elle est également critiquée par le ministre russe des Finances, Alexeï Koudrine, qui estime que ce système de sélection est également injuste envers les autres grands pays du monde tels le Brésil, l'Inde ou la Chine[12].

La répartition des droits de vote pose pour certains la question de l'équité du FMI : dans La Grande Désillusion, l'économiste américain Joseph Stiglitz fait par exemple du FMI une institution au service de son principal actionnaire, les États-Unis. Sa critique met régulièrement en lumière la partialité du FMI qui risque d'entraîner le déclin de cette institution : « si l'analyse des déséquilibres mondiaux par le FMI n'est pas équitable, si le Fonds n'identifie pas les États-Unis comme étant le principal coupable, s'il ne concentre pas son attention sur la nécessité de réduire le déficit budgétaire américain par des impôts plus élevés pour les citoyens les plus riches et de dépenses plus faibles en matière de défense, la pertinence du FMI risque fort de décliner au cours du XXIe siècle »[13].

Politique considérée néfaste pour les pays en développement

Des critiques ont pour source la plupart des organisations altermondialistes et proviennent également d'économistes réputés libéraux (cf. Friedman…) ou de la Banque mondiale. Elles considèrent que les interventions du FMI, même si elles permettent un dépannage momentané des pays du tiers monde qui les acceptent, aggravent la pauvreté et les dettes en supprimant ou diminuant la capacité d'intervention de ces États, ce qui les empêcherait de mieux régler leurs problèmes. L'argument principal se base sur le fait que le FMI préconise les mêmes recommandations économiques et globalement les mêmes plans d'ajustement structurel (essentiellement des privatisations et des ouvertures du marché intérieur) à tout pays demandeur d'aide, sans analyser en profondeur la structure de chacun. Sur la base du « Consensus de Washington », il préconiserait le plus souvent une plus grande ouverture aux capitaux, aux services et biens mondiaux, la privatisation des entreprises publiques ainsi que l'austérité budgétaire. On peut prendre comme exemple l'Argentine, qui était considérée comme un pays modèle par le FMI (pour avoir suivi à la lettre ses recommandations), mais qui a connu une grave crise économique en 2001, entraînant le chaos (avec cinq présidents en dix jours en 2001).

À ce sujet, l'américain Joseph E. Stiglitz a développé ces critiques, notamment sur la période 1990-2000, dans son livre La Grande Désillusion (2002). Au sujet de l'intervention du FMI dans les pays asiatiques, notamment l'Indonésie, l'économiste libéral Milton Friedman, a même déclaré que « sans le FMI, il n'y aurait pas le problème de l'Asie. Il y aurait peut-être des cas isolés, comme la Thaïlande, mais [qu']il n'y aurait pas une si grande crise à travers l'Asie ». La direction de la Banque mondiale s'est également montrée distante par rapport à la position du FMI et a renforcé l'impression que les deux institutions ne parlent plus systématiquement d'une même voix. M. James Wolfensohn neuvième président de la Banque mondiale, dans son discours du 6 octobre 1998, a déclaré « qu'il souhaiterait que les programmes de sauvetage financier attachent plus d'importance aux préoccupations sociales (comme le chômage) et que le FMI insistait trop en revanche sur la stabilisation des monnaies ».

Dans son livre The Globalisation of Poverty, Michel Chossudovsky impute au FMI l'éclatement de la fédération yougoslave, qui «est directement relié au programme de restructuration macro-économique imposé au gouvernement de Belgrade par ses créanciers de l'extérieur. Adopté en plusieurs étapes depuis 1980, ce programme a contribué à déclencher l'effondrement de l'économie nationale qui a mené à la désintégration du secteur industriel et au démantèlement graduel de l'État providence. Les tendances séparatistes alimentées par les divisions sociales et ethniques ont justement pris leur élan pendant une période d'appauvrissement brutal de la population yougoslave. » [14]

Les populations peuvent être très critiques face aux politiques d'ajustement structurel (PAS). Par exemple, la population sénégalaise ne comprend pas pourquoi ce pays a dû privatiser tant ses chemins de fer, ce qui a abouti à la suppression de la ligne, que son Office national vétérinaire, mesure conduisant à l'élévation des prix des produits vétérinaires, entraînant un développement des épidémies et des parasites et aboutissant à décimer des troupeaux, abaisser la qualité sanitaire des animaux, et empêchant les exportations du bétail. La situation en Guinée et au Ghana[15] est sensiblement la même. En Mauritanie, la suppression de la propriété collective traditionnelle de la terre a entraîné une concentration de la propriété foncière dans les mains de transnationales agro-alimentaires.

Le problème peut être lié à la fois à une mauvaise connaissance du terrain par le FMI, et à une mauvaise communication de sa part.

Enfin, le FMI a subi un second revers en Amérique Latine, notamment en Argentine, dont le président Néstor Kirchner a rééchelonné unilatéralement la dette avec les créanciers privés, tout en escamotant 75 % de celle-ci. Après avoir retrouvé dès 2003 d'importants taux de croissance (autour de 9 %), elle a finalement décidé en 2005 le remboursement total de sa dette de façon anticipée prévue normalement en 2007, afin d'éviter l'étranglement de son économie par les intérêts, ce qui avait conduit à la crise financière selon Néstor Kirchner. Avec le remboursement de sa dette de 9,6 milliards de dollars au FMI, « L'Argentine commence à construire son indépendance », a dit M. Kirchner[16]. Le FMI s'est félicité du remboursement intégral de la dette de l'Argentine.

Les retraits de pays

- La Pologne s'est retirée du FMI en 1950, avant d'y revenir en 1986.

- La Tchécoslovaquie a été forcée de se retirer en 1954, avant de revenir en 1990.

- Cuba s'est retiré depuis 1964.

- L'Indonésie s'est retiré pendant deux ans, de 1965 à 1967.

- Le 1er mai 2007, le président du Venezuela, Hugo Chavez a annoncé son intention de retrait de son pays de la Banque mondiale et du Fonds monétaire international avec ces mots: « Il vaut mieux que nous en sortions avant qu'on nous ait pillés »[17] et ce après avoir remboursé sa dette auprès du FMI en 2006. La menace n'a pas été mise à exécution[18].

Critique des conditionnalités dites d'ajustement structurel

Les critiques pensent que les conditions négociées avec le FMI, une entité supranationale, sous forme de plans d'ajustement structurel limitent la souveraineté des économies nationales en encadrant certains aspects de la politique de l'État.

Ils critiquent aussi l'impact de ces plans sur l'économie. De leur point de vue, l'action sur les salaires diminue d'autant le pouvoir d'achat nominal, la privatisation des entreprises publiques réduit la capacité de l'État à intervenir. De plus l'augmentation des importations mettrait souvent à mal les économies locales des systèmes de production traditionnels.

Selon eux, certains de ces plans, en entravant la réforme des terres agricoles tout en incitant à accroître le commerce des denrées agricoles, seraient parmi les causes des flux migratoires vers les villes, de l'extension des bidonvilles et de la pauvreté et de l'émigration vers les pays du Nord.[réf. nécessaire]

Ces plans sont aussi tenus pour responsables de la stagnation économique qui a frappé certains des pays qui les ont appliqués. Par exemple, la suppression ou la diminution des aides publiques pour l'éducation aurait dans certains pays handicapé la formation et nuit à la croissance. De même, des suppressions de programmes de santé auraient laissé le SIDA dévaster des populations, ainsi que l'économie en décimant la main-d’œuvre.[réf. nécessaire]

Les dirigeants

Depuis 1946, le poste de directeur général du FMI a été successivement occupé par :

- 1946 à 1951 - Camille Gutt (Belgique),

- 1951 à 1956 - Ivar Rooth (Suède),

- 1956 à 1963 - Peter Jacobsson (Suède),

- 1963 à 1973 - Pierre-Paul Schweitzer (France),

- 1973 à 1978 - H. Johannes Witteveen (Pays-Bas),

- 1978 à 1987 - Jacques de Larosière (France),

- 16 janvier 1987 au 14 février 2000 - Michel Camdessus (France),

- 1er mai 2000 au 4 mars 2004 - Horst Köhler (Allemagne),

- 4 mars 2004 au 4 mai 2004 - Anne Krueger (États-Unis),

- 4 mai 2004 au 1er novembre 2007 - Rodrigo Rato (Espagne)

- Depuis le 1er novembre 2007 - Dominique Strauss-Kahn (France)[19]

Rémunération

En 2007, le salaire du directeur général du FMI a été fixé à 495 000$ net par an [20].

Selon le journal l'Express, en 2008, la rémunération annuelle du directeur général du Fonds monétaire international, à Washington (Dominique Strauss-Kahn) est de 420 930 Dollars (nets d'impôt) soit 267 400 €uros auxquels s'ajoute une allocation de frais de 75 350 Dollars soit 47 800 €uros (total : 496 280 Dollars soit 315 200 €uros) [21]. Une retraite annuelle de 60 000 € est également attribuée 3 ans après la fin de la présidence.

Notes et références

- ↑ guide : qu'est-ce que le Fonds monétaire international ?, page 6, site officiel

- ↑ voir Bulletin du FMI, Cas de l'Allemagne, 30 janvier 2006, page 28

- ↑ France — Consultations de 2005 au titre de l'article IV Conclusions de la mission

- ↑ bulletin du FMI février 2007, cas de la France, page 46

- ↑ Le FMI a salué la mise en place du Contrat nouvelle embauche et a encouragé le gouvernement à généraliser son application

- ↑ Lamia Oualalou, On achève bien le FMI !, [[Marianne (revue)|]] no 550, semaine du 3 au 9 novembre 2007, p 56-57

- ↑ bulletin du FMI, 4 juin 2007, page 130

- ↑ « DSK peut-il sauver le FMI? », émission avec l'économiste Daniel Cohen, sur le site de Libération.

- ↑ a et b Le Monde, 21 septembre 2007, p. 23

- ↑ Cf. liste sur le site du FMI. Consulté le 14 décembre 2007.

- ↑ Désignation de Strauss-Kahn au FMI : Konaré « pas d'accord » sur cette question, AFP, 30 août 2007

- ↑ Moscou crée la surprise en présentant un candidat à la tête du FMI, Le Monde, 23 août 2007

- ↑ Les Échos, 5 juin 2006

- ↑ La « thérapie de choc » du FMI et la recolonisation des Balkans

- ↑ Voir le documentaire Mondialisation, Quand le FMI fabrique la misère

- ↑ Selon Le Courrier, 22 décembre 2005, [1]

- ↑ Chavez quitte la Banque mondiale et le FMI, Le Soir, 1er mai 2007

- ↑ IMF Members' Quotas and Voting Power, and IMF Board of Governors

- ↑ Le Français Dominique Strauss-Kahn est candidat de la France puis de l'Union européenne ; malgré une autre candidature, celle du Tchèque Josef Tosovsky, soutenue par la Russie (mais pas par son propre pays), et malgré un éditorial du quotidien économique britannique Financial Times le 28 août 2007 très critique (Not Strauss-Kahn : « un mauvais candidat, choisi de la mauvaise façon »), Dominique Strauss-Kahn est officiellement désigné comme nouveau directeur de l'institution pour 5 ans le 28 septembre 2007.

- ↑ FMI: Le salaire de Strauss-Kahn connu - Toute l'actu sur Lejdd.fr

- ↑ Transfac l'Express N°224-225 mai-juin 2008, article"Ces postes qui valent de l'or", page 49

L'empire de la honte, Jean Ziegler

Documentaires

- Reportage de John Kampfner, BBC, diffusé en France dans Lundi Investigation sur Canal+ sous le titre Mondialisation, Quand le FMI fabrique la misère

- Argentine et FMI, mémoire d'un saccage, 2003, Fernando E. Solanas. Sur les conséquences des politiques du FMI en Argentine et au Gabon

Articles connexes

Liens externes

- Site officiel du Fonds monétaire international

- Statut du Fonds monétaire international

- Banque mondiale, FMI et développement - article de la documentation française

- Le FMI sur le site du CADTM

- Exemple d'encouragement à la déréglementation du marché du travail dans les différentes zones économiques du monde: Perspectives de L'économie mondiale, septembre 2005, pages 33, 37 ,57 et 90

- La crise indonésienne et le rôle du FMI, sur le site du Haut Conseil de la coopération internationale

- Portail de l’économie

- Portail de la finance

Catégories : Fonds monétaire international | Organisation internationale à vocation économique | Organisation des Nations unies | Organisation financière internationale | Organisme fondé en 1944

Wikimedia Foundation. 2010.