- Crise economique argentine

-

Crise économique argentine

L'expression crise argentine désigne la grande crise économique et sociale qui a eu lieu en Argentine entre 1998 et 2002, dont les conséquences se ressentent encore aujourd'hui. Les autorités Argentines au début des années 1990 avaient choisi la technique du currency board ou caisse d'émission pour stabiliser une économie marquée par une inflation presque permanente depuis la guerre de 1940, permettre la convertibilité du Peso, bénéficier des investissements étrangers et profiter de la croissance des échanges mondiaux. Ce système très particulier résistera mal aux mouvements erratiques et violents du marché des changes flottants qui a suivi la crise des pays émergents et sombrera lorsque l'économie mondiale entrera en récession lors de la crise dite de la bulle Internet au début des années 2000. La récession qui suivra sera extrêmement violente et entraînera une hausse spectaculaire de la pauvreté.

Sommaire

Situation de 1945 à 1998

Au lendemain de la Seconde Guerre mondiale, l'Argentine est encore la cinquième puissance économique mondiale, en dépit des conséquences lourdes de la crise de 1929. Sous le régime péroniste en place entre 1946 à 1955, elle perd rapidement l'éclat qu'elle avait avant la première guerre mondiale. Péron par populisme joue la carte de l'État providence en favorisant notamment les nationalisations d'entreprises, la subvention des transports publics, l'aide à l'accès à la propriété privée et la protection sociale, au prix de difficultés économiques croissantes.

À la mort de Perón le 1er juillet 1974, pendant son troisième mandat, Isabel Martínez de Perón, sa femme et vice-présidente, lui succède avec des capacités politiques et économiques limitées, mais une aura certaine dans certaines parties de l'électorat populaire. Le Péronisme a du mal à contenir la poussée des forces d'extrême gauche. Une période de trouble s'ensuit pendant deux ans. On entre dans la partie la plus brûlante de la guerre froide dans toute l'Amétique Latine. Le 24 mars 1976, le commandant en chef des armées, le général Videla, s'impose par pronunciamento militaire. La répression qui s'ensuit fera des dizaines de milliers de victimes. Le retour de la démocratie n'entraine pas immédiatement la mise en place d'une politique économique solide.

Un épisode d'hyper-inflation traumatise le pays à la fin des années 80 : les prix augmentent de 4 924 % en 89 et de 1 344 % en 1990. Ce désastre provoque une réaction radicale. Les dirigeants font appel à des économistes de l’École de Chicago connus pour leur monétarisme pur et dur. Le coeur du dispositif est de mettre fin à la création monétaire contrôlée par les politiques c'est à dire totalement laxistes. Ils imposent de redresser les comptes publics et d'éviter les déficits structuraux. Ils prônent la privatisation de nombreux secteurs économiques. Carlos Saúl Menem, président de 1989 à 1999, affirmera : « l'État fédéral ne devra plus s'occuper que de la justice, de l'éducation, de la santé, de la sécurité et des relations internationales. »[1]

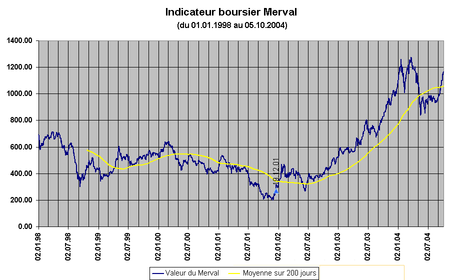

À compter du 1er janvier 1992, le nouveau peso, en remplacement de l'austral, lui-même créé en 1985, est aligné sur le dollar des États-unis dans le cadre d'un système dit de currency board. Dans un tel système la monnaie locale n'est créée qu'en fonction directe des entrées de dollars. Les particuliers et les entreprises peuvent détenir aussi bien des comptes libellés en peso qu'en dollar. Le but est de supprimer la création de Peso par le gouvernement via "la planche à billets" et de mettre fin à l'inflation. Les résultats sont immédiats : le taux d'inflation passe sous 10 % en 1992. Les entreprises étrangères peuvent investir sans craindre les aléas monétaires locaux et conserver leurs en cours en dollars. Le FMI annonce que la communauté financière peut désormais avoir confiance et doit investir en Argentine. La croissance du PIB, négative en moyenne au cours des années 1980 (-0.5 % en moyenne), dépasse 10 % en 1991 et 1992, et reste très forte entre 1991 et 1998[2]. C'est à cette époque que s'implantent des entreprises comme Suez, Ford, Carrefour, EDF. Les propriétaires du Campo et les entreprises qui exportent qui, par tradition et précaution, laissaient leurs avoirs à l'étranger, rapatrient l'essentiel de leurs réserves monétaires dans le pays. On parle de "miracle argentin".

Le système de change choisi est favorable tant que le dollar ne s'apprécie pas par rapport aux monnaies des pays avec lesquels l'Argentine commerce. Pour sortir du ralentissement de 92 Alan Greenspan, le Président de la FED, a laissé filer le dollar, ce qui est très favorable mécaniquement au peso et à l'économie argentine. Les premières tensions se manifestent lors de la crise monétaire mexicaine en 1995. Mais c'est la brutale remontée du dollar en 1998 qui met en difficulté tout l'édifice. Les systèmes monétaires d'Orient explosent en premier. La peur commence alors à gagner l'Amérique latine et en particulier l'Argentine. Il est vrai que Carvallo n'a pas été jusqu'au bout de l'idée du currency board. Il a conservé une banque centrale. Certains, habitués aux revirements de la politique Argentine, craignent que le couple dollar/peso ne soit finalement cassé. Après avoir tenté de résister par tous les moyens, les politiques finiront par tout lâcher.

De la résistance à l'explosion

Manifestation à Buenos Aires en 2002

Manifestation à Buenos Aires en 2002

La dévaluation soudaine du Real brésilien et la montée constante du dollar provoque rapidement un blocage des exportations. L'Argentine est entraînée dans une déflation sévère. Les dollars n'entrent plus assez dans le pays provoquant, par les mécanismes mêmes du Currency board une réduction de la circulation monétaire et un credit crunch. Les résistances sociales à la déflation sont très fortes surtout de la part des administrations et des collectivités locales.

Entre 1998 et 2002, la situation économique en Argentine empire de jour en jour. Pour réussir une déflation suppose la réduction des salaires publics et privés. Les résistances sont partout extrêmement fortes. En même temps les prix intérieurs devaient fortement baisser. Les conditions de la dénationalisation de nombreux secteurs publics ont conduit en fait à des hausses de tarif compte tenu de l'état souvent lamentable des installations, mal maintenues depuis la fin de la guerre. Les tensions sociales deviennent extrêmes d'autant que la recherche de boucs émissaires étrangers bat son plein. N'ayant plus la planche à billets à disposition, le gouvernement est paralysé. L'Argentine est un pays largement décentralisé. Les régions refusent les sacrifices et créent des succédanés de la monnaie comme le Pataçon. Partout le carcan du currency board craque et son poids politique devient insupportable. À partir de 1999 une spéculation mondiale sur le dollar et les bourses américaines portent le dollar à des sommets. Le Campo, l'industrie d'exportation de produits agricoles de l'Argentine, ne peut plus exporter aussi facilement. Les produits brésiliens envahissent le pays. La base électorale du pouvoir est ébranlée. Les mécontentements deviennent incontrôlables.

La question technique est : comment sort-on d'un currency board ? Personne n'en sait rien. Dévaluer le peso n'est pas possible car tous les comptes sont libellés dans la double monnaie dollar et peso, les contrats ayant été signés en partant du principe que les deux monnaies étaient définitivement à parité. Tout changement de la parité met en danger l'ensemble des contrats notamment avec les bailleurs de fonds étrangers et marquerait la fin de la convertibilité et la défaillance de la dette souveraine.

Le gouvernement fait alors appel au FMI pour éviter d'avoir à démonter le currency board et d'entrer en conflit avec la communauté internationale. Le FMI comme d'habitude exige des réductions de dépenses publiques drastiques et en fait organise une véritable déflation en contrepartie de l'apport de plusieurs milliards de dollars (désignés par le terme Blindaje). Le paradoxe est que le FMI est totalement opposé par principe aux currency boards ! Il travaille à contre-emploi sur un système de changes qu'il comprend mal. Le FMI n'est pas la seule institution à aider l'Argentine : la Banque Mondiale, la Banque Panaméricaine, l'Espagne et même des fonds de pension apportent au total plus de fonds que le FMI.

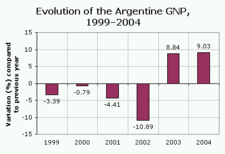

En 1999 l'Argentine connait malgré cela une récession (baisse du PIB de 4 %). En 2000, l'économie ne parvient toujours pas à se rétablir de la crise, et stagne.

En corollaire à la crise, le chômage augmente, ce qui engendra de plus en plus de protestations et de manifestations de chômeurs. Plusieurs organisations protestataires furent créées. Les protestataires se nommèrent eux-mêmes les Piqueteros et devinrent, à partir de 2001, un élément important du paysage politique argentin.

La pénurie de dollars, et donc de pesos s'aggrave. En fait on met en marche une planche à billets de substitution. Il est vrai que l'Argentine est une Fédération et que les États ont pris souvent dans le passé des initiatives monétaires et que de nombreuses expériences de création de monnaies temporaires avaient déjà eu lieu. Le Patacon dans la région de Buenos Aires fut une de ces monnaies de circonstances qui fut émise en très grande quantité à la fin des années 90. Avoir laissé la possibilité de création d'un succédané de monnaie était évidemment totalement incompatible avec le currency board et permettait aux régions de conserver de hauts niveaux de dépenses.

Et l'État central en vient à généraliser la solution. Il émet des reconnaissances de dettes appelées LECOP. Elles sont diffusées dans le pays via le paiement des fonctionnaires. Jusqu'à 80% du salaire finira par être versé de cette façon et près de 50 % de la masse salariale totale sera libellé dans ces papiers. Ils avaient l'apparence de billets de banque et étaient acceptés comme moyen de paiement dans beaucoup de magasins, même si souvent une surtaxe était alors ajoutée. Ils représentaient, à l'apogée de la crise en 2001/02, une part considérable de la monnaie en circulation en Argentine : près de 6 milliards de Pesos.

À cette époque furent aussi créés beaucoup de cercles d'échange qui suivaient en partie l'idéologie de l'économie libre (économie sans intérêts), bien que la plupart se contentaient de pratiquer l'échange de biens alimentaires et de services, et ce dans le but de compenser la baisse constante du pouvoir d'achat (le salaire réel diminuant du fait de la forte inflation). À partir de 2001, ces cercles devinrent un véritable phénomène de masse, et pratiquement chaque quartier de chaque ville avait à cette époque son propre cercle d'échange. L'organisation centrale Red Argentina de Trueque alla jusqu'à émettre en 2001 une monnaie privée nommée Crédito, qui pouvait même parfois servir pour l'achat de biens immobiliers.

Domingo Cavallo qui avait été le maître d'œuvre du système monétaire commença à réfléchir à une sortie du currency board. Il proposa un plan pour sortir de la parité fixe 1:1 avec le seul dollar. Cette indexation devait être remplacée par un mécanisme complexe couplant la valeur du Peso non seulement au Dollar mais aussi à l'Euro. Au lieu d'une indexation sur une seule monnaie, le Peso aurait été lié à un panier de monnaies.

Ceci fut d'abord introduit dans le commerce intérieur pour les transactions financières, ce qui se traduisit par une dévaluation de 5 à 8 %. D'après ce nouveau mécanisme, la valeur du Peso devait être établie à 50 % sur la base du Dollar et à 50 % sur la base de l'Euro. Par exemple :

- si un euro vaut 0.83 dollars, le Peso vaut (0.5X0.83)+(0.5X1)=0.915 Dollars US

- si un euro vaut 1.08 dollars, le Peso vaut (0.5X1.08)+(0.5X1)=1.04 Dollars US

Ce nouveau taux de change aurait alors été introduit dans toutes les transaction financières, quand le taux de change de l'euro au dollar aurait atteint 1 (alors, 1euro=1dollar=1peso). En tout cas, cela n'aurait apporté que de vrais avantages, si l'euro —qui était très bas à cette époque— devait atteindre la parité avec le dollar pour rechuter ensuite. Aujourd'hui il est clair que l'euro, après avoir atteint la parité avec le dollar, a continué d'augmenter. Le nouveau régime de taux de change n'aurait par conséquent apporté que des inconvénients pour l'économie argentine, étant donné que la majorité du commerce extérieur de l'Argentine est réalisé dans la zone Dollar et non dans la zone euro. C'est pourquoi les détracteurs du plan Cavallo proposèrent d'inclure également le Réal brésilien dans la corbeille monétaire, puisque la majeure partie du commerce extérieur argentin était réalisé avec le Brésil.

L'explosion finale

L'explosion finale se produit lorsque le ministre de l'économie Domingo Cavallo annonça, à la fin novembre 2001, que l'objectif budgétaire donné par le FMI n'était pas atteint, ce dernier refusa de transférer, comme c'était prévu, une somme de 1,25 milliards de dollars. En fait le FMI considérait qu'il était vain de soutenir un pays qui avec environ 200 papiers monnaie de circonstances continuait à dépenser au delà des limites qu'il considérait comme raisonnables. La création de ces monnaies particulières excédait les montants de son propre prêt et si on maintenait la parité peso-dollar, il faudrait constamment apporter des dollars de l'extérieur. Le gouvernement argentin excipait des latitudes constitutionnelles des états régionaux. C'est pour cela que la question de l'objectif budgétaire avait pris cette importance critique.

Cette mauvaise nouvelle fut la cause d'une terrible perte de confiance dans le système monétaire argentin, aggravée encore par l'épidémie qui mit en difficulté les exportations de viandes, une des principales ressources d'exportation du pays. Une ruée sur les comptes en dollars s'amplifia à laquelle le système bancaire ne put résister. Tout le monde voulait convertir ses pesos en dollars et rapatrier chez soi les dollars déposés.

La crise de liquidité des banques fut rapide et définitive. Elles ne disposaient pas de dollars. La caisse d'émission non plus. Le refus du FMI d'en fournir ainsi que le rejet de toutes les demandes de swap faites auprès des banques étrangères, forcèrent Cavallo à introduire un contingentement des retraits. Il imposa au début du mois de décembre le fameux Corralito, qui limitait les retraits d'argent depuis un compte courant à 250 pesos par semaine. L'inconvénient d'une currency board c'est qu'il n'y a plus personne pour jouer le rôle de banquier de dernier ressort capable de fournir en liquidité les banques soumises à une ruée des déposants.

Le Corralito aggrava la crise de confiance, en Argentine comme à l'étranger, et provoqua la colère de la classe moyenne (coupée de son épargne), qui l'exprima d'abord par une grève générale le 13 décembre, et finalement les 19 et 20 décembre par une série de manifestations massives, parfois violentes (Cacerolazo), qui firent 28 morts. Cette crise sociale poussa Cavallo à démissionner, imité, quelques jours plus tard, par le président Fernando de la Rúa.

Le péroniste Adolfo Rodríguez Saá occupa provisoirement la fonction de président. Durant son mandat qui ne dura que cinq jours, il définit un plan qui prévoyait notamment un plan d'économie drastique pour le budget de l'État, ainsi que la création d'une seconde monnaie (l'Argentino). Le refus de quelques gouverneurs de provinces de le soutenir dans sa politique économique le poussa finalement à se retirer le 31 décembre 2001.

Le péroniste Eduardo Duhalde le remplaça un jour plus tard. Le seul élément de son plan de son prédécesseur qui sera maintenu fut la déclaration d'insolvabilité (défaut de paiement) face aux créanciers du pays. Les experts en économie de son entourage décidèrent d'entamer une dévaluation du peso. L'ouverture des banques fut interdite plusieurs jours, afin d'enrayer la vague d'achat de dollars. La dévaluation fut effective le 11 février 2002 et le change du peso fut fixé à 28 % (1.40 Peso = 1 Dollar), mais ce cours "officiel" ne s'appliquait qu'au commerce extérieur. Pour le commerce intérieur, le taux de change pouvait varier librement ("cours libre"). En même temps la conversion forcée des comptes en dollar en peso dévalué fit perdre en une fraction de seconde une très grosse partie de leur épargne aux Argentins. Tous les contrats en dollars devinrent immédiatement caducs, provoquant des pertes très importantes pour les banques étrangères et surtout pour les nombreuses entreprises notamment françaises et espagnoles qui avaient investi souvent massivement dans le pays, ouvrant un très long contentieux international.

Dans le détail le Corralón consistait à convertir tous les comptes courants, au dessus d'un certain seuil, en comptes d'épargne à revenu fixe, dont la date de restitution avait été repoussée à 2010 (empêchant ainsi les retraits d'argents). La situation des comptes en dollars, introduit sous le mandat de Menem, se serait révélé particulièrement problématique, car leur valeur s'en serait trouvée démultipliée. Ainsi, il fut décidé que les comptes en dollars seraient traités comme des comptes en pesos avec une valeur de 1,4 peso pour 1 dollar, et qu'ils ne pourraient être restitués que sous des délais de plusieurs mois, voire plusieurs années dans le cas des comptes disposant de sommes importantes. En revanche, les dettes pouvaient être remboursées immédiatement au taux de change 1:1. Cette Pesification asymétrique occupa beaucoup les tribunaux argentins, à la suite de quoi il fut établi que même les dettes pouvaient être converties à un taux 1:1 (plus un indice d'inflation, le CER).

Le flottement du peso et les conséquences de la crise

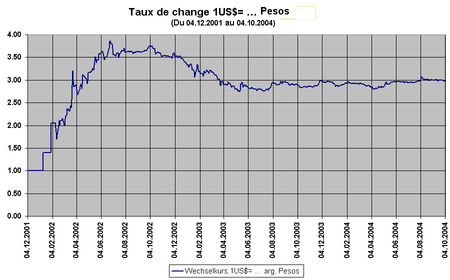

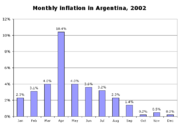

Dans les mois qui suivirent, le gouvernement conçut fébrilement des solutions pour essayer de résoudre la crise. Pour apaiser la population, fut créée une aide sociale de 100, et un peu plus tard 150 pesos adressée aux chefs de famille au chômage (le plan Jefes y Jefas de Hogar). En fait, étant donnée l'inflation, ce montant était avant tout symbolique. Le cours du Peso continuait à varier, et atteignit vers le milieu de l'année des valeurs de près de 4 pesos pour un dollar, valeurs auxquelles il stagna grâce à des actions massives de soutien du Peso de la part de la banque centrale.

En définitive fut appliqué le Plan Bonex II ou Plan BODEN, par lequel les comptes en dollars étaient convertis en une large palette de valeurs avec une durée de validité de 5 à 10 ans (Boden).

Le Corralón étouffa aussi des pans entiers de l'économie, comme par exemple le marché immobilier et l'industrie automobile. Ainsi mesurait-on au début de l'année 2002 une récession de 12 % du PIB.

Mais la dévaluation eut un effet positif sur les exportations et permirent au Campo de retrouver des couleurs et de rétablir sa prospérité. L'Argentine put rembourser quoique avec retard sa dette vis à vis du FMI.

En revanche le pays mena une véritable politique de rupture avec les bailleurs internationaux privés et les difficultés croissantes suscitées aux entreprises étrangères conduisirent nombre d'entre elles à se désengager du pays.

Le plan argentin de conversion de dette (canje) fut en effet drastique pour les créanciers privés.

En 2004, des propositions prévoyant une réduction de capital de 75 %, et plus tard 65 %, ont été à plusieurs reprises soumises aux représentants des créanciers. Ces propositions se sont heurtées au refus des créanciers étrangers qui réclamaient plus de 55 % du volume des dettes, et altérèrent les relations entre l'Argentine et le FMI. Au moyen de plusieurs missions diplomatiques, l'Argentine parvint toutefois à convaincre la plupart des groupes de créanciers, excepté pour les allemands et surtout les italiens, qui seront opposés au projet jusqu'au bout.

Le processus de la conversion de dettes devait, à l'origine, débuter fin novembre 2004, mais il ne commencera qu'en retard le 12 janvier 2005. Il conduisit à une réduction du capital de seulement 50 % en moyenne ; cela a été rendu possible par l'introduction de trois nouveaux types de bons, parmi lesquels les créanciers devaient choisir.

Les trois types de valeurs sont :

- le Bono Par sans réduction de capital

- le Bono Cuasi Par avec une réduction de 30 %

- le Bono de Descuento avec une réduction de 70 %

Les trois types de bons avaient ceci en commun qu'ils impliquaient une détérioration essentielle de la position juridique des créanciers. En particulier, contrairement aux prêts antérieurs, aucune juridiction allemande n'est précisée : cela signifie que, dans le cas où l'Argentine n'honorerait à nouveau plus ses dettes, il faudrait porter plainte avec les juridictions et législations étrangères.

Alors que le Bono Par n'offre qu'un taux d'intérêt très faible et un délai de paiement élevé, le Bono de Descuento a le taux d'intérêt le plus élevé et le délai de paiement le plus court. Encore une fois, une partie des bons sont liés au taux d'inflation, mais comptée en Pesos argentins et non plus en Dollars US. D'après le journal Clarín, ces bons représentaient après la fin de l'offre de conversion des dettes, environ 40 % des bons.

Le ministre de l'économie argentin Roberto Lavagna insista plusieurs fois sur le fait que ceci serait l'unique et dernière offre proposée par l'Argentine aux créanciers. Le premier groupe de créanciers à entrer en négociations pour le projet fut celui des créanciers argentins, dont une grande partie des titres de dettes portaient sur la caisse de retraite (AFJP).

Vers le milieu du mois de février 2005, les négociations étaient terminées. À la fin de la période de conversion des dettes, le 25 février 2005, 76.15 % des créanciers avaient accepté l'offre.

Après la fin de l'offre, des demandes isolées se firent entendre, aussi bien de la part de groupes de créanciers que du FMI, exigeant une nouvelle offre de conversion de dettes. Le gouvernement argentin précisa bien qu'il n'accéderait pas à ces réclamations.

Désormais le pays ne pouvait plus compter que sur lui même pour financer son développement.

Fin 2002, l'économie montrait une évolution clairement positive, les effets favorables de la dévaluation devenant réellement observables (principalement, la compétitivité des produits argentins sur le marché international). Début 2003, le Corralito, le Corralón et, peu après, la plupart des monnaies alternatives furent abolies, au moyen de bons de dettes (par exemple LECOP), ce qui relança la consommation. Cependant, le président Duhalde annonça de nouvelles élections, afin que les institutions étatiques reprennent leur légitimité.

En mai 2003, Néstor Kirchner remporta les élections présidentielles au deuxième tour, son adversaire Carlos Menem ne s'étant pas présenté. Il fait partie de l'aile gauche du parti peroniste. Par ses actions, il se constitua une image de "fonceur", maintenant toutefois l'essentiel de la politique économique de ses prédécesseurs. Le taux de croissance de l'économie fut maintenu dans des valeurs positives, atteignant même 8,9 % en 2003.

Évolutions plus récentes

Crise de l'énergie (2004)

Depuis la fin 2003, on continue d'observer des pénuries d'énergie, qui trouvent leur origine dans le taux de croissance relativement élevé de l'économie, le prix du pétrole également très haut, et le manque d'investissement dans l'infrastructure énergétique.

Ainsi, les fournisseurs en énergie ont déjà, à plusieurs reprises, coupé le courant dans des quartiers entiers, à Buenos Aires et dans d'autres villes. Cela n'affectait pas seulement des zones résidentielles, mais aussi des zones industrielles.

Pour remédier à ces pénuries d'énergie, des mesures draconiennes ont parfois été prises. Ainsi, les ménages qui ne respectaient pas un certain quota d'économies par rapport à l'année précédente dans leur consommation de gaz ou d'électricité se voyaient infliger une majoration, allant parfois jusqu'à 100 %.

De plus, vers le milieu de l'année 2004, huit des vingt-trois provinces ont rétabli le changement d'horaire en hiver (l'heure d'hiver et l'heure d'été avaient été abandonnées dans les années 1980). Il s'agissait des provinces de Mendoza, La Rioja, San Juan, Tucumán, Chubut, San Luis, Catamarca, Santa Cruz et Terre de Feu. Tucumán a toutefois fait marche arrière peu après.

Par ailleurs, les exportations de gaz naturel vers le Chili furent réduites de 40 %, ce qui engendra encore des problèmes énergétiques dans ce pays.

Au début du mois de septembre 2004, la situation du marché énergétique retrouva sa stabilité, en particulier à cause de la hausse progressive des températures et des efforts en matière d'économie d'énergie.

Vers la fin de l'année 2004, plusieurs contrats ont été signés avec des entreprises du secteur énergétique, et une société publique de gestion du pétrole a été créée, afin d'éviter qu'une telle situation se reproduise en 2005.

Coopératives et Autogestion

Pendant la crise économique, une grande quantité d’investisseurs et d’hommes d’affaires ont retiré leur argent d’Argentine pour le placer à l’étranger. Cela eut pour résultat la fermeture d’un grand nombre de petites et moyennes entreprises par manque de capitalisation, provoquant une montée du chômage. De nombreux employés de ces sociétés, face à ce rétrécissement du marché du travail et à ce manque de liquidités, ont décidé de rouvrir leurs usines par eux-mêmes, sans la présence de l’ancien propriétaire et de son capital, formant ainsi des coopératives autogérées.

On peut citer parmi ces coopératives l’usine de céramique Zanon (FaSinPat, “Fábrica sin patrón), l’hôtel quatre étoiles Bauen, l’usine de vêtements Brukman, l’imprimerie Chilavert, et bien d’autres. En 2007, quelque 10 000 personnes travaillaient dans des entreprises autogérées représentant une source d’emploi et une croissance économique non négligeables. Dans certains cas, l’ancien propriétaire fit appel à la police pour déloger les ouvriers des ateliers, parfois avec succès, souvent avec une résistance de la part des ouvriers. Quelques entreprises autogérées ont été maintenant acquises légalement, d’autres sont toujours occupées par les employés sans statut légal vis-à-vis de l’Etat, argumentant que leur travail productif justifie cette situation. Le gouvernement argentin étudie actuellement une loi d’expropriation qui permettrait le transfert légal des usines occupées aux travailleurs.

Perspectives

Taux de croissance anuel du PIB

Taux de croissance anuel du PIB

Depuis le milieu de l'année 2003, la croissance économique a gardé des valeurs élevées, ce qui doit avant tout être attribué aux effets positifs de la dévaluation, qui renforça les exportations et favorisa la substitution des importations par les produits de l'industrie argentine.

Cependant, la crise n'est probablement pas encore tout à fait terminée. Le taux de pauvreté (23,4 % en janvier 2007) et le taux de chômage (8,7 % en janvier 2007) restent toujours élevés. Le gouvernement est constamment à cours de fonds.

Mme Kirchner, qui a succédé à son mari, a recours à tous les expédients possibles pour financer son budget. Son projet d'une taxe sur les exportations du Campo, seul secteur réellement prospère depuis la dévaluation, provoque des troubles sérieux.

La confiance de la communauté internationale est absente.

La crise financière mondiale qui a démarré en 2007 et qui s'est brusquement aggravée en septembre 2008 avec la faillite de la banque Lehman Brothers touche tout le monde, y compris les pays émergents comme l'Argentine, contrairement à ce qui avait été un temps annoncé par le FMI.

Le moteur économique dynamique qu'a été le secteur d'exportation agricole est en panne. C'était malheureusement le plus puissant. Les paysans doivent faire face à une chute des exportations en plus des projets de taxes de 35% sur les exportations de soja. Les perspectives à court terme sont désormais assez noires. Selon la Fiel (Fondation pour la recherche économique en Amérique latine), la production industrielle a baissé de 11,4 % en janvier 2009 par rapport au même mois de l'année précédente. Dans le secteur automobile, la chute est de 55,7 % en février, d'après un rapport de l'Association des usines automobiles (Adefa), et ce malgré la mise en place par le gouvernement d'un plan d'aide à l'achat de voitures neuves. En outre, les investissements dans le pays ont reculé de 18,7 % en janvier.

Il est généralement convenu que « le pire est à venir », ce qui pousse la présidente à anticiper les élections. Des secousses politiques et économiques se dessinent donc à nouveau en Argentine pour 2009.

Les leçons de la crise argentine

La première leçon est évidemment l'impossibilité de mener des déflations avec baisse de salaires, réduction des dépenses publiques, licenciement de masse etc. La crise de 1929 l'avait déjà largement prouvé. La crise argentine l'a définitivement confirmé.

La seconde leçon est d'ordre monétaire : dans un système de changes flottants où la monnaie principale, en l'espèce le dollar, peut varier du simple au double, les systèmes de fixation de taux de changes rigides pour des petites monnaies sont vulnérables. Lors de la crise de 1998, dite « des pays émergents », toutes les monnaies d'Asie utilisant un currency board ou un peg furent emportées dans le tourbillon des dévaluations. Il est vrai que les monnaies flottantes s'effondrèrent également. On retrouve en 2009 les mêmes mécanismes de blocage que nous avons passés en revue pour l'Argentine de 1998 à 2002 dans celles des républiques d'Europe de l'Est qui ont une fixité de change organisée avec l'Euro, alors que tous les pays environnants ont vu leur monnaie fortement dévaluée. Le dilemme argentin se retrouve à l'identique : les contrats libellés en devises en fonction des parités monnaie locale/euro explosent en cas de dévaluation. Leur remboursement devient impossible. Et la perspective d'un défaut sur les dettes souveraines et privées est difficilement acceptable. Surtout quand on se prépare à entrer dans l'euro. On retrouve le FMI, les plans d'économie, la réduction forcée des salaires des fonctionnaires, la rébellion des intéressés !

La troisième leçon concerne plus spécifiquement l'emploi des caisses d'émission. Jusqu'à ce que ce système soit retenu par l'Argentine, il n'avait jamais été utilisé dans de grands pays indépendants. Seuls les petits pays dans la dépendance d'un grand ensemble (colonies françaises et anglaises, petits pays d'Asie, d'Afrique ou d'Europe centrale) avaient retenu cette solution. Leur taille et la faiblesse de leur économie ne pouvaient pas fonder la valeur d'une monnaie propre. Le choix de Cavallo s'est révélé aventureux même si l'efficacité initiale fut grande et applaudie. Les économistes américains Stephen Hanke et Kurt Schuler, qui étaient en pointe dans la proposition de ce système, se sont systématiquement défendus en dénonçant le caractère « impur » du currency board argentin du fait d'avoir conservé une banque centrale qui a accepté à plusieurs reprises d'émettre de la monnaie contre des actifs, ce qui n'est pas souhaitable selon la doctrine du currency board. Pour eux cette solution n'est bonne que si elle n'est pas facile à contourner. L'éclatement est venu de la perte de confiance en la solidité du couple peso-dollar à cause de ces émissions « inappropriées » et de la faiblesse du pouvoir central de la fédération argentine. Avec un peu plus de patience et de rigueur, les ajustements auraient fini par se faire. Ils finirent par proposer la dollarisation complète de l'économie argentine comme voie de sortie de crise.[3] Cette solution qui considérait que la « confiance » était tout et la perte de compétitivité extérieure de l'économie infondée ne fut pas entendue en Argentine. Mais elle connut quelques succès ailleurs en Amérique latine (Equateur, Salvador) et les deux économistes se tournèrent alors vers l'Europe de l'Est.

La quatrième est la violence des récessions d'origine monétaire. Lorsque les agents économiques perdent une part importante de leur avoir monétaire, la récession est inévitable et tourne à « l'hiver nucléaire ». Les banques sont bloquées ; tout s'arrête. Et il faut du temps avant que les affaires ne reprennent. Le monde expérimente à nouveau mais à grande échelle depuis septembre 2008 les conséquences récessives d'un blocage monétaire et bancaire généralisé.

Chiffres clés

- La dette publique a dépassé les 140 milliards de dollars.

- Les quatre années de récession ont conduit à un recul de 21 % du PIB entre 1998 et 2001.

- Au plus fort de la crise, le taux de pauvreté a atteint 57 % (2002)…

- …et le taux de chômage 23 %.

- Cinq présidents se sont succédé à la tête du pays en un peu plus d'un an.

Notes et références

- ↑ source : Universalis v.11

- ↑ (en) Lessons from the crisis, FMI, 2003 : page 6 et 7

- ↑ Voir en particulier http://www.cato.org/pubs/fpbriefs/fpb52.pdf ou http://www.hacer.org/pdf/Schuler03.pdf.

Voir aussi

- Le cinéaste Fernando E. Solanas a réalisé deux documentaires sur la crise argentine "Mémoire d'un saccage" (Memoria del saqueo) et "La dignité d'un peuple" .

Articles connexes

- Argentine

- Économie de l'Argentine

- Crise économique

- Crise économique mexicaine

- Crise économique asiatique

- Dette

- Défaut de paiement

Bibliographie

Armony, Victor: "L'Énigme argentine. Images d'une société en crise", Montréal, Athéna, 2004.

- (de) Birle, Peter / Carreras, Sandra (Hrsg.): Argentinien nach zehn Jahren Menem. Wandel und Kontinuität, Frankfurt a. M.: 2002, ISBN 3893545867

- Brand, Ulrich (Hrsg.) / Armborst, Stefan (Übersetzer): Que se vayan todos, 2003, ISBN 3935936192

- (de) Huppertz, Cornelius: Korruption in Argentinien. Eine netzwerkanalytische Erklärung der Finanzkrise - Schriften zur internationalen Politik, Bd. 8, Verlag Dr. Kovac, Hamburg: 2004, ISBN 3-8300-1359-0

- (de) Jost, Christoph: Argentinien: Umfang und Ursachen der Staatsverschuldung und Probleme der Umschuldung in: Auslandsinformationen 11/2003, Konrad-Adenauer-Stiftung: Sankt Augustin, ISSN 0177-7521 (zum Herunterladen: [1])

- (de) Schweickert, Rainer: Neue Krise – alte Probleme in: Brennpunkt Lateinamerika 17/2002, Institut für Iberoamerika-Kunde: Hamburg, ISSN 1437-6148 (zum Herunterladen: [2])

- (en) o.A.: A survey of Argentina in: The Economist vom 15. Juni 2004, Economist Group: London, ISSN 0013-0613

Liens externes

- Famine en Argentine due à la surexploitation du soja

- « Argentine : vers une sortie de crise », dossier de la documentation française

- (de) L’Argentine, 3 ans après le crash

- (de) Cet article est partiellement ou en totalité issu d’une traduction de l’article de Wikipédia en allemand intitulé « Argentinien-Krise ».

- Portail de l’économie

- Portail de l’Argentine

Catégories : Histoire de l'Argentine | Histoire économique | Crise financière | Économie argentine

Wikimedia Foundation. 2010.