- Krach boursier de 1929

-

Krach de 1929

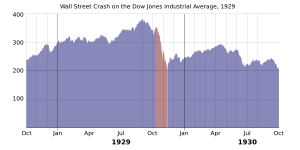

Graphe du Dow Jones, octobre 1928 –octobre 1930

Graphe du Dow Jones, octobre 1928 –octobre 1930

Le krach de 1929 est une crise boursière qui se déroula à la Bourse de New York entre le jeudi 24 octobre et le mardi 29 octobre 1929. Cet événement marque le début de la Grande dépression, la plus grande crise économique du XXe siècle. Les jours-clés du krach ont hérité de surnoms distincts : le 24 octobre est appelé jeudi noir, le 28 octobre est le lundi noir, et le 29 octobre est le mardi noir.

Sommaire

Mécanisme

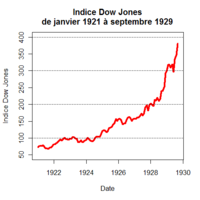

Indice Dow Jones de 1921 à septembre 1929

Indice Dow Jones de 1921 à septembre 1929

Le krach de 1929 est consécutif à une bulle spéculative, dont la genèse remonte à 1927. La bulle est amplifiée par le nouveau système d'achat à crédit d'actions, qui depuis 1926 est permis à Wall Street. Les investisseurs peuvent ainsi acheter des titres avec une couverture de seulement 10 %. Le taux d'emprunt dépend du taux d'intérêt à court terme ; la pérennité de ce système dépend donc de la différence entre le taux d'appréciation des actions et ce taux d'emprunt.

Pour Charles Kindleberger [1], la cause immédiate réside dans le fait que dans les « deux semaines avant la chute du 24 octobre, les prêts de brokers pour les titres "autres" diminuèrent de $ 120 Mns, en grande partie à cause des retraits étrangers »[1]. D'un point de vue technique (il y a aussi, pour cet auteur, des causes plus politiques[N 1]) c'est le dernier maillon d'une série qui court de la hausse du taux d'escompte à New York en août, à la faillite de l'entreprise Hatry à Londres qui à son tour provoque une hausse des taux en Angleterre le 20 septembre (le lendemain du jour où la bourse de New York eût atteint son maximum[2]) qui à son tour conduit à des retraits de capitaux de New York.

Histoire

Scène de liesse devant un téléimprimeur

Scène de liesse devant un téléimprimeur

Les années 1920 marquent une période de forte croissance aux États-Unis. Ainsi, entre 1921 et 1929, la production industrielle augmente de 50 %. Le « boom » boursier n'apparaît donc pas ex nihilo. Toutefois, la hausse annuelle des cours pendant la même période est de 18 %, soit une hausse totale de plus de 300 %. Selon Jacques Brasseul, « le cours des titres augmente aussi plus que les profits des entreprises, qui eux-mêmes augmentent plus que la production, la productivité, et enfin plus que les salaires, bons derniers dans cette course. » Un élément spéculatif se développe, puis devient prépondérant à partir de 1928, date où le cabinet Charles Merrill (aujourd'hui Merrill Lynch) recommande de ne plus s'endetter davantage pour acheter des actions, et indique : « Sans que cela constitue une recommandation de vente, le moment est opportun pour se libérer de ses crédits ». Ce ne sont en effet plus les dividendes qui attirent les investisseurs, mais la possibilité de revendre avec une importante plus-value, beaucoup de titres sont achetés à crédit à cette fin.

L'économie, elle, montre des signes de faiblesse dès le début 1929 : ainsi, la production automobile chute de 622 000 véhicules à 416 000 entre mars et septembre. La production industrielle, elle, recule de 7 % entre mai et octobre. Ce ralentissement est en partie dû à un phénomène d'asphyxie : les capitaux disponibles accourent à la bourse plutôt que vers l'économie « réelle ».

Entre mars 1926 et octobre 1929, le cours des actions augmente de 120 %. Le 3 septembre, l'indice Dow Jones atteint 381,17, son plus haut niveau avant 1954. Le 16 octobre, l'économiste Irving Fisher déclare : « Stock prices have reached what looks like a permanently high plateau » (« Les cours ont atteint ce qui semble être un plateau perpétuellement élevé »).

Le krach

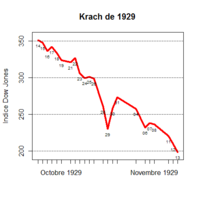

Indice Dow Jones pendant le krach de 1929

Indice Dow Jones pendant le krach de 1929

Quelques jours avant le krach (les 18, 19 et 23 octobre), les premières ventes massives ont lieu. Ce sont encore des prises de bénéfices, mais elles commencent à entraîner les cours à la baisse.

Le jeudi 24 octobre (jeudi noir ou Black Thursday) marque la première vraie panique. Le matin, il ne se trouve presque pas d'acheteurs, quel que soit le prix, et les cours s'effondrent. À midi, l'indice Dow Jones a perdu 22,6 %. Une émeute éclate à l'extérieur du New York Stock Exchange, après que les gardes du bâtiment et la police ont empêché des actionnaires d'entrer. La galerie des visiteurs est fermée. Les rumeurs les plus folles circulent : onze spéculateurs se seraient suicidés, les bourses de Chicago et Buffalo auraient déjà fermé, celle de New York serait sur le point de le faire. Une réunion d'urgence entre cinq des principaux banquiers de New York se tient au siège de J.P. Morgan & Co. pendant une vingtaine de minutes. À son issue, Thomas Lamont, un des dirigeants de J.P. Morgan, déclare : « Il y a eu une petite quantité de vente à perte à la Bourse (…) en raison de conditions techniques sur le marché. (…) Le consensus de notre groupe est que la plupart des cotations de la Bourse ne représentent pas fidèlement la situation. (…) [La situation est] susceptible de s'améliorer ». Le marché rebondit légèrement à la nouvelle que les banques vont intervenir pour soutenir les cours. En effet, vers 13h30, des investisseurs institutionnels menés par Richard Whitney, vice-président du NYSE, interviennent directement : Whitney s'approche du poste de cotation de U.S. Steel, demande le cours en vigueur (195), et annonce « J'achète 25 000 parts à 205 ». Dès que les premiers titres s'échangent, il recommence l'opération pour une autre action, et fait ainsi le tour d'une douzaine de postes. Les cours se redressent rapidement, et la baisse pour la journée est limitée à 2,1% (indice Dow Jones: 299,47). Par exemple, le titre Montgomery Ward vaut 83 dollars à l'ouverture, 50 en milieu de journée, 74 à la clôture. Deux titres enregistrent leur plus haut niveau de l'année, tandis que 441 atteignent leur plus bas niveau. Les volumes échangés atteignent 12,9 millions d'actions pour la journée — un record, le volume normal étant de 2-3 millions, et le précédent record de seulement 8,3 millions. Les téléimprimeurs ont jusqu'à une heure et demie de retard sur les cours ; ainsi les vendeurs paniqués ne savent pas encore à quel prix ils ont cédé leurs titres.

Les nombreux investisseurs qui ont emprunté pour spéculer sont contraints de liquider leurs positions (appels de marge ou margin calls) à partir du lendemain. Les cours restent stables le vendredi 25 (Dow Jones : 301,22) et samedi 26 (avant guerre, il y avait une demi-session le samedi).

Explication des causes et conséquences du Krach de 1929

Explication des causes et conséquences du Krach de 1929

Le cycle s'emballe le lundi 28 qui restera dans les mémoires comme le « lundi noir » (Black Monday), où 9,25 millions de titres sont échangés. Les banques n'interviennent pas, contrairement au jeudi précédent. L'indice Dow Jones perd 13 % (260,64), un record qui ne sera battu que lors du krach d'octobre 1987. Certains titres sont massacrés : General Electric perd 48 points, Eastman Kodak 42, AT&T et Westinghouse 34, U.S. Steel, 18.

Le 29 octobre, le mardi noir (Black Tuesday), le volume échangé atteint 16,4 millions de titres. Les téléimprimeurs ont jusqu'à deux heures et demie de retard sur les cours. L'indice Dow Jones perd encore 12 % (230,07) et les gains d'une année de hausse disparaissent. John Kenneth Galbraith écrit qu'il s'agit du « jour le plus dévastateur dans l'histoire de la Bourse de New York, et peut-être aussi dans toute l'histoire des Bourses. » Winston Churchill, qui se trouve alors à New York, affirme être le témoin du suicide d'un spéculateur qui se serait jeté par la fenêtre. L'événement n'a jamais été confirmé, et il est à l'origine des légendes sur les nombreux spéculateurs qui se seraient ainsi défenestrés (en tant que phénomène massif, il a été démontré statistiquement que les suicides d'acteurs du système financier à cause du krach sont une légende urbaine[3]). Entre le 22 octobre et le 13 novembre, l'indice Dow Jones passe de 326,51 à 198,69 (-39 %), ce qui correspond à une perte virtuelle de 30 milliards de dollars, dix fois le budget de l'État fédéral américain et plus que ce que les États-Unis avaient dépensé pendant toute la Première Guerre mondiale[4].

Après le krach

Article détaillé : Grande dépression. La salle des échanges de la bourse de New-York peu après le krach

La salle des échanges de la bourse de New-York peu après le krach

Par un effet de dominos, c'est l'ensemble de la Bourse qui s'effondre, et la chute de 1930 à 1932 est supérieure à celle de l'année 1929. Le 8 juillet 1932, le Dow Jones tombe à 41,22, son plus bas niveau depuis sa création en 1896.

Parmi les effondrements spectaculaires, Goldman Sachs passe de 104 dollars en 1929 à 1,75 en 1932, American Founders Group (société d'investissement) passe de 75 dollars à 0,75 en 1935, U.S. Steel passe de 262 dollars à 22 le 8 juillet 1932, General Motors passe de 1 075 dollars à 40 en 1932 et General Electric de 1 612 dollars à 154 en 1932. Le Dow Jones perd, dans cet intervalle, 89% de sa valeur. La valeur virtuelle de l'ensemble des titres perd en fin de compte, quant à elle, 72 milliards de dollars.

Parmi les perdants célèbres, avec leurs pertes en dollars de l'époque citons : J. P. Morgan, Jr qui perd entre 20 et 60 millions de dollars, la famille Vanderbilt (40 millions), la famille Rockefeller qui voit fondre environ 80% de son patrimoine, Eddie Cantor perd 2 millions, Winston Churchill est appauvri de 500 000 et Groucho Marx de 240 000.

La perte de confiance due à la crise boursière affecte la consommation et les investissements lors des mois suivant le krach. Les investisseurs qui ont spéculé en empruntant ne peuvent plus rembourser et causent des pertes sèches, ce qui conduit les banques à restreindre leur crédit. Les grandes entreprises connaissent alors des difficultés de trésorerie croissantes. Les plus faibles font faillite, ce qui accroît la fragilité des banques. Les épargnants paniquent et se précipitent auprès de leur banque pour retirer leur argent. Sans mécanismes de stabilisation, les banques les plus faibles sont dévastées par l'hémorragie de fonds et doivent faire faillite à leur tour : la crise devient alors une crise bancaire à partir de 1930.

Les crédits se tarissent, la consommation, l'investissement et la production continuent de chuter, le chômage explose (de 1,5 millions à 15 millions en 1933), et la crise bancaire devient une crise économique en 1931.

Les mesures protectionnistes telles que la loi Hawley-Smoot de 1930 sur les droits de douane, favorisent la propagation de la crise à toutes les économies occidentales à partir de 1931.

Une tentative de redressement de l'économie américaine sera amorcée par le New Deal et en particulier le National Industrial Recovery Act de 1933, mais une rechute se produit en 1937. Ce n'est qu'avec l'entrée des États-Unis dans la Seconde Guerre mondiale fin 1941 que le pays se redresse durablement.

Les indices boursiers ne reprendront des valeurs comparables à celles précédant la crise de 1929 que vingt-cinq ans plus tard (le pic du 3 septembre 1929 est dépassé le 23 novembre 1954).

Notes et références

- Notes

- Références

- ↑ a et b Kindleberger, p.116

- ↑ Kindleberger, p.113

- ↑ Combien de "suicides par chute" en 1929 ? Peut-être zéro

- ↑ New York: A Documentary Film, pbs.org. Consulté le 22 mai 2008

Voir aussi

Articles connexes

- Histoire économique des États-Unis

- Grande dépression ;

- Grande Dépression en France ;

- Crises monétaires et financières :

- Tulipomanie des années 1630,

- Krach de 1720,

- Krach d'octobre 1987,

- Crise financière russe de 1998,

- Quasi-faillite de LTCM en 1998,

- Bulle Internet de 2000,

- Crise financière de 2008

Bibliographie

- Jacques Brasseul, Histoire des faits économiques, Armand Colin, Paris, 2004 ;

- John Kenneth Galbraith, La Crise économique de 1929, anatomie d'une catastrophe financière, Payot, 1989 ;

- Bernard Gazier, La crise de 1929, éditions PUF, collection Que Sais-je ?, 1983 ;

- (en) Christopher Dow, Major Recessions, Oxford University Press, Oxford, 1998 ;

- (en) Maury Klein, Rainbow's End: The Crash of 1929, Oxford University Press, Oxford, 2001 ((ISBN 0195135164)) ;

- Jacques Rueff (économiste et ancien fonctionnaire du Trésor Français), Souvenir et réflexions sur l'âge de l'inflation, conférence de 1956 reprise en premier chapitre de son ouvrage du même nom, Payot, 1963.

- Charles Kindleberger, 1986, La Grande Crise Mondiale 1929-1939, Economica

- Portail de l’économie

- Portail de l’histoire

- Portail des États-Unis

Catégories : Entre-deux-guerres | Histoire du capitalisme | Histoire économique des États-Unis | 1929 | Crise financière | Histoire de la finance | 1929 aux États-Unis

Wikimedia Foundation. 2010.