- Emprunt (Finance)

-

Emprunt (finance)

Un emprunt est une dette financière à long terme, alors que les dettes à moyen et court terme sont habituellement appelées « crédits ». Un emprunt est une dette résultant de l'octroi de prêts remboursables à terme (fonds versés en vertu de dispositions contractuelles à l'exception des concours bancaires courants) qui participent, concurremment avec les capitaux propres, à la couverture des besoins de financement durable de l'entreprise.

Sommaire

Typologie et enjeux

Typologie

Il est possible de distinguer deux types d'emprunt :

- Un emprunt indivis est un emprunt effectué auprès d'un unique préteur (généralement un établissement financier).

- Un emprunt obligataire est un emprunt qui naît de l'émission d'obligations qui sont réparties entre de nombreux prêteurs. C'est donc un emprunt réservé aux entreprises importantes qui peuvent rassurer les investisseurs.

Le terme d'emprunt est antonyme de prêt pour celui qui fournit l'argent. Pour le prêteur, c'est une créance (un crédit), pour l'emprunteur, c'est une dette.

Enjeux

L'emprunt permet le financement en préservant le droit de propriété de "l'acquéreur-emprunteur" sous couvert néanmoins d'éventuelles conditions de garanties.

Il existe toujours une capacité d'endettement maximale, qui dépend surtout du revenu, de la structure juridique, des garanties offertes mais aussi pour l'entreprise de la taille, de la rentabilité, du montant des capitaux propres. L'emprunteur a pour intérêt de prêter au maximum et de minimiser les risques générés par cet emprunt afin d'en tirer un revenu pour lui-même. En fonction des pays, la loi limite le taux d'endettement maximum (susceptible de générer de fortes rentabilités, voir Subprime) afin de limiter les situations de surendettement générant une perte de confiance du marché et une augmentation du risque collectif.

Au niveau de la stratégie d'entreprise, l'emprunt représente une dépendance vis-à-vis de son environnement extérieur qu'elle s'efforcera de diminuer.

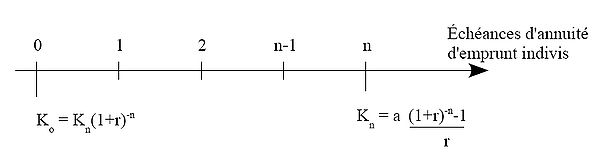

Caractéristiques des emprunts indivis

Un emprunt indivis est un emprunt effectué auprès d'un unique préteur. Le remboursement suit des modalités d'amortissement et de paiement d'intérêt stipulées dans le contrat (voir plan de remboursement).

- L'amortissement est le remboursement du capital sans prendre en compte les charges d'intérêt.

- L'intérêt est la rémunération pour le prêteur.

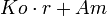

- L'annuité (ou la mensualité, trimestrialité, etc.) est la somme décaissée périodiquement pour le remboursement et la charge d'intérêt.

- Annuité = amortissement annuel du capital + intérêts sur l'année

Types de remboursement indivis

Il y a trois formules : remboursement in fine, amortissement constant (même portion de capital remboursée chaque année) ou annuité constante (même annuité chaque année).

Le crédit in fine

L'intérêt est échu à la fin de chaque période. Il est proportionnel à la dette et fonction de la durée (souvent proportionnel). Si à cette date intervient un paiement (échéance) supérieur à l'intérêt, le capital (dette ) s'amortit de la différence; il augmente de cette différence si le paiement est inférieur à l'intérêt.

Algébriquement : Montant dû à l'échéance = Intérêt (+/- Amortissement si nécessaire)

-

-

- Nouveau Capital = Ancien capital (+/- Amortissement si nécessaire)

-

Valeur actualisée du capital = Ancien capital + Intérêt (+/- Amortissement si nécessaire qui représente l'influence de l'actualisation choisit par les apporteurs de capitaux)

Cette équation peut-être considéré comme le fondement moderne de tout raisonnement actuariel. De proche en proche, on arrive ainsi à l'égalité des flux actualisés entrants et sortants lorsque le prêt est remboursé. Elle permet de reconstruire toutes les formules financières, obligataires, etc...Les intérêts diminuent avec le temps et les amortissements, et ils peuvent être déductibles fiscalement, ce qui allège plus fortement le poids réel des premières années de remboursement. Par exemple, il en est ainsi d'un investissement immobilier dans le cadre de la loi de Robien et plus récemment généralisé à tout emprunt immobilier.

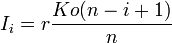

L'emprunt indivis à amortissement constant

L'amortissement chaque année est constant. Cet emprunt simple à calculer peut avoir un intérêt fiscal ou de trésorerie, mais reste marginal par rapport à l'annuité constante.

Pour une somme Ko empruntée pendant n années aux taux r remboursée annuellement, l'amortissement Am vaut

Les intérêts pour l'année i (on commence avec l'année 1) valent

L'annuité a se détermine par la formule :

Chaque année, les intérêts décroissent comme une suite arithmétique de raison

et de premier terme

et de premier terme  .

.Les annuités décroissent aussi comme une suite arithmétique de même raison mais de premier terme

.

.NB. : Il est sous-entendu ici que la durée de l'an est conventionnellement constante. On peut faire le même type de constat sur toute suite de périodes conventionnellements constantes. En réalité, seuls le jour et la semaine sont des périodes de durée constante dans le calendrier...

Tous ces calculs sont en fait approximatifs par rapport aux durées réelles. Certains logiciels permettent notamment d'obtenir des crédits directement imputables dans les normes IAS/IFRS.

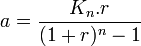

L'emprunt indivis à annuité constante

Cet emprunt est très courant pour les ménages et entreprises. Il est plus facile de valoriser le niveau de risque subi par l'établissement financier lorsque la somme payée par l'emprunteur est constante.

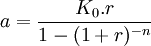

- Calcul de l'annuité :

ou

ou

Avec a l'annuité, K le capital prêté, r le taux d'intérêt, n le nombre total d'annuités. Cette formule s'obtient en calculant la valeur actuelle d'une rente temporaire de flux constant.

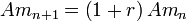

- Si les amortissements suivent une suite arithmétique, le calcul de l'amortissement se déduit de l'annuité. On note Amn l'amortissement à l'année n, Kn le capital dû à l'année n, In les intérêts sur le capital.

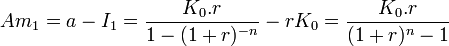

Amn = a − In = a − rKn − 1

- Si les amortissements sont une suite géométrique de raison 1+r et de premier terme

. De ce fait, elle croît avec le temps. Les intérêts sont décroissants.

. De ce fait, elle croît avec le temps. Les intérêts sont décroissants.NB. : comme dit plus haut, ceci peut être généralisé à toute période réputée constante. C'est pourquoi, avant l'arrivée des machines à calculer, on a inventé ou convenu dans le monde bancaire du mois bancaire de 30 jours et de la base annuelle de 360 jours pour pouvoir utiliser ces formules simples, mais approximatives donc de la réalité calendaire, d'autant plus que l'on ne tient pas compte des échéances se produisant un jour anniversaire férié. On peut avec certains logiciels obtenir des échéances constantes tout en respectant pour les intérêts toute la réalité des durées en jours. En contrepartie, les échéances peuvent varier de quelques x/10.000 suivant la date de départ d'un même prêt (c'est-à-dire de même TEG, taux effectif global) mais démarré à des dates différentes.

Comptabilisation des emprunts indivis

Pour les entreprises (hormis les établissements de crédit) l'emprunt est un passif à enregistrer au crédit en contrepartie d'un apport en banque.

Selon les normes internationales les emprunts peuvent être des passifs non courants (c'est à dire non liés au cycle normal d'exploitation ou dont l'échéance excède 12 mois) ou courants en fonction de leurs durées .

Intitulé de compte Débit Crédit Banque ... Commission bancaire (charge) ... Emprunt indivis ... A l'échéance un intérêt est à constater.

Intitulé de compte Débit Crédit Charge d'intérêt d'emprunt ... Banque ... En France (contrairement aux normes internationales), La commission bancaire peut être reprise dans un compte de régularisation et de transfert puis répartie sur une durée au maximum de l'emprunt.

A la clôture de l'exercice, un intérêt courus est constaté pour représenter l'appauvrissement latent de l'intérêt à payer à la prochaine échéance.

Garanties des emprunts indivis

Le financier peut demander à l'emprunteur des garanties de divers ordres. Ainsi, en cas de non remboursement du prêt par l'emprunteur, les banques disposeront de solutions rendant plus aisée la récupération les fonds qu'elles ont avancés.

Ces garanties peuvent prendre diverses formes comme par exemple: le cautionnement, le gage, le nantissement, l'hypothèque…

Les garanties sont alors « personnelles » comme le cautionnement ou « réelles », c'est-à-dire liées sur une valeur comme une hypothèque sur un immeuble, des obligations, des warrants ou des créances (escompte). (personnelles telles que caution ou réelles telles que nantissement, gage ou hypothèque en fonction de la nature du bien).

Caractéristiques des emprunts obligataires

Les emprunts obligataires sont des emprunts qui naissent de l'émission d'obligations qui sont réparties entre de nombreux prêteurs. Ce sont donc des emprunts réservés aux entreprises importantes car la confiance dans l'entreprise émettrice est fondamentale.

- L'amortissement est le remboursement du capital sans prendre en compte les charges d'intérêt. Il représente le nombre d'obligations amorties de la période (N) par la valeur nominale de l'obligation (C).

- L'intérêt est la dette obligataire restant à payer en début de période par le taux d'intérêt.

- L'annuité (ou la mensualité, trimestrialité, etc.) est la somme décaissée périodiquement pour le remboursement et la charge d'intérêt.

- Annuité = amortissement des obligations+ intérêts

Modalités de remboursement

Nous retrouvons les trois formules : remboursement in fine, amortissement constant (même portion de capital remboursée chaque année) ou annuité constante (même annuité chaque année).

Le crédit in fine

L'intérêt se règle avec les premières annuités constantes.

Le capital est remboursé soit en une fois après le paiement des intérêts, soit avec les annuités suivantes.

L'emprunt obligataire à amortissements constants

L'amortissement chaque année est constant. Les formules expliquées dans la section amortissement constant indivis peuvent être appliquées avec certaines particularités.

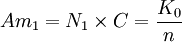

L'amortissement périodique Am de l'emprunt est déterminé par la formule (mêmes symboles) :

L'emprunt obligataire à annuités constantes

Les formules expliquées dans la section annuités constantes indivis peuvent être appliquées avec certaines particularités.

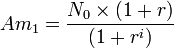

L'amortissement de la période 1 :

Avec N nombre d'obligations à un moment donné.

Comptabilisation des emprunts obligataires

L'emprunt obligataire a comme caractéristique importante d'imposer parfois une prime de remboursement (prix d'émission moins valeur de remboursement) en plus de la constatation de l'emprunt.

Il est normalement nécessaire de constater deux écritures différentes à la date de souscription et à la date de libération, ce qui sépare la constatation de la prime de remboursement et la constatation des commissions. Pour simplifier nous enregistrerons comme suit :

Intitulé de compte Débit Crédit Banque ... Commission bancaire (charge) ... Prime de remboursement ... Emprunt obligataire ... A l'échéance un intérêt est à constater comme pour les emprunts indivis.

En France (contrairement aux normes internationales), La commission bancaire peut être reprise dans un compte de régularisation et de transfert puis répartie sur une durée au maximum de l'emprunt.

A la clôture de l'exercice, un intérêt courus est constaté pour représenter l'appauvrissement latent de l'intérêt à payer à la prochaine échéance.

A la clôture de l'exercice, la prime de remboursement doit être amortie et inscrite en charge.

La convertibilité, remboursement et bons des emprunts obligataires

Les emprunts obligataires peuvent être assortis de clause permettant la conversion ou le remboursement en d'autres actions ou obligations (OCO, OCA, ORA). Les obligations convertibles doivent être prévues à l'origine du contrat. Elles sont fixées par l'assemblée générale extraordinaire. La possibilité de non conversion doit être prévue (sauf dans le cas des obligations remboursables en action). En cas de soulte, elles doivent être vérifiées par le commissaire aux comptes. Il existe des emprunts à fenêtres à taux fixe, dont les périodes ont des options de sorties. Les pénalités de sorties sont dégressives.

Des bons de souscription peuvent être attachés aux emprunts obligataires afin qu'ils permettent cet exercice avant péremption du droit de souscription de l'action ou de l'obligation attachée.

Analyse financière : critères d'endettement des entreprises

L'emprunt crée un niveau de dépendance vis-à-vis de l'environnement extérieur. L'analyse financière de la finance d'entreprise permet de réaliser un certain nombre de comparaisons.

Exemples d'indicateurs liés aux emprunts :- La capacité d'endettement : les gains de l'emprunteur influencent sa capacité d'endettement (pour les entreprises l'EBE peut être le montant de l'annuité maximale à payer).

- Le ratio de structure financière.

- Pour juger de l'endettement d'une société, les banques se basent souvent sur le ratio Dettes/Capitaux propres (D/CP) de l'entreprise. Le niveau acceptable de D/CP d'une entreprise varie en fonction de la rentabilité de son activité.

- Pour illustrer, un ratio de 1 sera jugé important dans un secteur d'activité peu rentable mais faible dans un secteur d'activité très rentable. En effet, la rentabilité du secteur d'activité agit directement sur la capacité de l'entreprise à rembourser sa dette. Il ne faut pas perdre de vue que le niveau de dette de l'entreprise influence directement le niveau de charges financières qu'elle supporte.

- Le ratio d'autonomie financière.

Voir aussi

Articles connexes

Bibliographie

- Finance, Z.Bodie R.Merton C. Thibierge, Pearson education, 2ème édition 2007

Liens externes

- (fr) Evolution des taux long terme pour Emprunts Immobiliers Ils servent de référence pour le taux de vos emprunts.

- (fr) Simulation d'emprunt pour optimiser la durée Permet d'optimiser facilement la durée de votre emprunt.

- Portail de la finance

Catégories : Finance d'entreprise | Crédit | Comptabilité

Wikimedia Foundation. 2010.