- Subprime

-

Le terme Subprime s'est fait connaitre en français suite à la crise des subprimes aux États-Unis ; il désigne des emprunts plus risqués pour le prêteur (et à meilleur rendement) que la catégorie prime, particulièrement pour désigner une certaine forme de crédit hypothécaire (mortgage).

Le prime lending rate[1] est le taux d'intérêt accordé aux emprunteurs jugés les plus fiables, pour le prêteur l'avantage est un risque minime mais l'inconvénient est un rendement faible. Un crédit subprime est accordé à des emprunteurs moins fiables dont on exige en compensation un taux plus élevé ; pour le préteur le risque est plus fort mais le rendement plus intéressant ; enfin, encore plus risqué mais de rendement encore meilleur, on trouve la catégorie junk[2]. Pour qu'un crédit subprime reste intéressant pour l'emprunteur, des montages sophistiqués avec des taux variables et des produits financiers complexes pouvaient permettre de maintenir des taux bas en début de prêt.

Pour les créanciers, les prêts subprime étaient considérés comme individuellement risqués mais globalement sûrs et rentables. Cette perception reposait sur une hausse rapide et continue du prix de l'immobilier. Si un emprunteur ne pouvait payer, la revente du bien immobilier permettait au prêteur de récupérer son dû[3].

Les prêts subprime se sont développés principalement aux Etats-Unis et au Royaume-Uni. En 2006, ils représentaient aux Etats-Unis 23 % du total des prêts immobiliers souscrits. En France le marché des subprimes s'est peu développé malgré les faveurs de quelques politiques[4]. En 2007, près de trois millions[5] de foyers américains étaient en situation de défaut de paiement.

Sommaire

Caractéristiques de ces crédits

Les emprunteurs étaient des ménages à faible revenu, ayant eu des retards de paiement ou des absences de paiement par le passé. Tout individu a très tôt dans sa vie un score de crédit, établi par une agence privée d'après ses caractéristiques socio-professionnelles et qui va varier en fonction des événements de sa vie (emploi, chômage, mariage, incidents de paiement, utilisation du découvert, etc). L'échelle de scores va de 300 à 850 et les emprunteurs ayant les scores les plus élevés sont dits "Prime" (> 700 généralement), la catégorie Subprime correspondant aux emprunteurs dont le score est inférieur à 620, la borne étant indicative. Entre les deux, la catégorie intermédiaire est appelée Alt-A ou, plus rarement, Mid-prime.

Les créanciers étaient les banques et organismes de crédit spécialisés, qui ont titrisé une partie de ces créances, placées par des réhausseurs de crédit auprès de fonds de placement divers (hedge funds en particulier mais pas seulement), de banques et d'assureurs. Le marché américain du crédit n'est pas aussi intégré qu'en France par exemple où le même établissement assure en règle générale la totalité de la relation bancaire et la réalisation du prêt de l'étude préliminaire jusqu'au recouvrement en cas de contentieux. Aux États-Unis, chaque étape peut être sous-traitée à un intervenant différent avec un vendeur de crédit chargé de "sourcer" les emprunteurs, un organisme prêteur pour débloquer les fonds (généralement sans épargne en face : l'organisme se finance lui-même à court terme sur les marchés, ce qui est un problème supplémentaire en cas de crise de liquidité), un organisme pour récupérer les mensualités du prêt (un "servicer"), un organisme pour packager les prêts afin d'en faire des titres négociables sur un marché, etc. En conséquence, la notion de banque ne recouvre pas toujours la même réalité qu'en France.

Les taux d'intérêt étaient variables avec toute une palette de modalités. La première, l'indice de référence à partir duquel le taux était calculé, pouvait être le taux directeur de la banque centrale américaine mais également, fréquemment, le taux auxquels les banques se prêtent de l'argent entre elles sur le marché de Londres ("taux Libor"), ce qui ajoutait encore à la confusion des emprunteurs, qui ignoraient totalement les implications du recours à un tel index. La plus palpable était que lorsque la Réserve Fédérale américaine a baissé ses taux pour alléger les mensualités des prêts subprimes, cela n'a eu d'impact que sur les prêts réalisés avec cet index mais absolument aucun sur les prêts à index Libor. Ce taux était ensuité majoré d'une marge et pouvait durer jusqu'à 30 voire 35 ans. Autres modalités possibles : - le prêt pouvait être à un taux fixe et bas pendant les premières années puis calculé en regard d'un index, ce qui pouvait entraîner une brusque augmentation des mensualités et les rendre insupportables pour le budget des ménages (prêts "reset" dit 2/28 - 2 ans taux fixe bas puis 28 ans à taux variable - ou 3/27). - le prêt pouvait être à amortissement négatif (NegAm). La conséquence ? Le capital emprunté ne diminue pas mais augmente les premières années, ce qui permet d'avoir des mensualités moins élevées mais en contrepartie, un alourdissement de l'endettement. - Le remboursement pouvait ne porter dans un premier temps que sur les intérêts (interest-only ou IO), un mécanisme s'apparentant à celui du prêt in fine tel qu'il est pratiqué en France. Les garanties portaient le plus souvent sur le logement, avec une hypothèque. Jusqu'au début 2007, la valeur moyenne des logements augmentait et en cas de défaillance de l'emprunteur le prêteur pouvait se rembourser par la revente du logement.

La période d'expansion des subprimes a commencé début 2004 et s'est arrêtée à la mi-2007. Les deux grands dérivés de crédit (ABS et CDO) qui ont ouvert un débouché aux subprimes ont tous deux connu une croissance très rapide, à la même époque.

La titrisation des créances consistait à les regrouper par paquet (plus de 1000) provenant de plusieurs États américains, de façon à permettre en théorie une diversification du risque, ou décorrélation, en une obligation appelée ABS revendue à un réhausseur de crédits. L'ABS pouvait ensuite être mélangée avec des obligations moins risquées pour émettre des CDO, des obligations servant aux banques à proposer aux épargnants des placements à rendements garantis. L'opération de titrisation permettait de sortir les créances (prêts) du bilan de la banque. En effet, une banque qui prête doit disposer d'une réserve de fonds propres pour faire face aux difficultés éventuelles de l'emprunteur (mécanisme de précaution interne suivi par le régulateur). Par la titrisation (prêts agglomérés pour être transformés en obligations vendues à des investisseurs (Collateralised debt obligation|CDO)), la banque pouvait ainsi sortir le prêt de son bilan et évitait d'immobiliser cette réserve de fonds propres. Ainsi, elle pouvait continuer à placer de nouveaux crédits, et ainsi ré-alimenter un processus qui n'était pas encore qualifié de bulle immobilière.

Crise des subprimes

Article détaillé : Crise des subprimes.Difficultés rencontrées à partir du début 2007

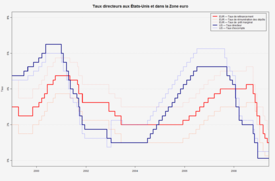

Entre 2004 et 2007, la Réserve fédérale américaine a relevé son principal taux d'intérêt directeur, le portant de 1 % en 2004 à plus de 5 % en 2007. Les familles endettées à taux d'intérêt variable, qui devaient verser les intérêts au cours des premières années du prêt, ont alors échoué à honorer des échéances mensuelles en forte hausse. Mais le développement des subprimes étant encore récent, une majorité d'entre elle profitaient encore du taux promotionnel très bas des premières années.

La forte rentabilité de ces créances avait amené les organismes de prêts à en proposer à des familles peu informées du risque de saisie du logement, puis à s'en débarrasser en les transformant en titres représentatifs, appelés asset-backed security. Ces ABS étaient revendues à des banques ou des rehausseurs de crédit, qui s'en servaient à leur tour pour créer des collateralised debt obligation (CDO), produits financiers présentés comme sûrs, car mêlant ces créances immobilières à des obligations émises par les gouvernements, pour recevoir la meilleure notation financière, le AAA.

Risques de bulle immobilière dénoncés dès septembre 2006

Dès septembre 2006, des experts inquiets du développement des subprimes ont donné l'alerte sur le risque de bulle immobilière. Vers la fin de 2006, le marché immobilier américain a cessé de monter. Et à partir de février 2007, les échanges de créances immobilières ABS se sont presque arrêtés. Les prêteurs se sont montrés intraitables avec les familles en retard de paiement. Les logements saisis ont été mis sur le marché, faisant baisser peu à peu leurs prix au cours de l'année 2007.

Dans un contexte de retournement des prix de l'immobilier, la revente des maisons ne suffit plus à assurer au prêteur le recouvrement de sa créance. Aux faillites personnelles des familles emprunteuses s'est ajoutée une série de difficultés financières pour les organismes prêteurs et leurs banquiers.

Dans un premier temps, la crise des subprimes[6] a entraîné une baisse modérée des cours boursiers à l'été 2007, attendue par les spécialistes. La baisse la plus profonde s'est produite à l'automne 2008 lorsqu'il est apparu que beaucoup de banques n'avaient pas assez de réserves pour faire face à leurs pertes. En quinze mois, la crise de liquidité a conduit à une crise de solvabilité puis à une crise financière internationale.

Notes et références

- prime ou premium désigne, en anglais, la qualité supérieure.

- comme les junk bonds

- http://www.lemonde.fr/economie/article/2008/09/13/washington-organise-le-sauvetage-de-lehman_1094850_3234.html#ens_id=1089411

- http://www.lemonde.fr/cgi-bin/ACHATS/acheter.cgi?offre=ARCHIVES&type_item=ART_ARCH_30J&objet_id=1056432&clef=ARC-TRK-D_01

- Mortgage Foreclosures by the Numbers

- Dominique Doise, in Subprime : le prix des transgressions/ Subprime: Price of infringments, Revue de droit des Affaires internationales (RDAI) / International Business Law Journal (IBLJ), N° 4, 2008 [lire en ligne]

Voir aussi

Wikimedia Foundation. 2010.