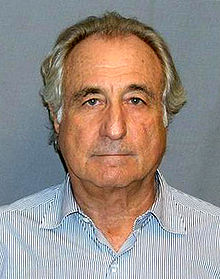

- Bernard Madoff

-

Bernard Madoff (né Bernard Lawrence Madoff le 29 avril 1938 à New York) est un homme d’affaires américain, président-fondateur d’une des principales sociétés d’investissements de Wall Street : Bernard L. Madoff Investment Securities LLC.

Le 12 décembre 2008, il a été arrêté et mis en examen par le FBI pour avoir réalisé une escroquerie de type « chaîne de Ponzi[1] », qui pourrait porter sur 65 milliards de dollars américains[2]. Il a été condamné le 29 juin 2009 à 150 ans de prison[3], le maximum prévu par la loi. Si les montants en jeu étaient confirmés, ce serait la perte la plus élevée à ce jour causée par la fraude ou l'erreur d’appréciation d’un opérateur de marché, un employé ou un patron d’établissement financier.

Le 11 décembre 2010, l'un de ses fils, Mark Madoff, accusé d'avoir bénéficié indûment des manipulations financières de son père, a été découvert mort dans son appartement de Manhattan, a annoncé la police de New York. « Il a été retrouvé pendu. C'est apparemment un suicide », a déclaré son porte-parole. C'est le deuxième cas de suicide en relation avec l'escroquerie, le Français Thierry de la Villehuchet s'étant donné la mort dans son bureau de New York deux semaines après l'éclatement du scandale.

Sommaire

Biographie

Jeunesse

Bernard Madoff est né le 29 avril 1938 dans une famille juive[4],[5],[6],[7], dans le quartier new-yorkais de Queens, de Ralph Madoff et de Sylvia Muntner. Ralph Madoff était plombier avant de devenir un agent de change. Madoff a fréquenté la Far Rockaway High School en 1956, puis l'Université de l'Alabama durant un an. Il y devint membre de la fraternité Sigma Tau Alpha Mu et obtint un diplôme en sciences politiques de l’Hofstra College en 1960. L'année suivante, il commença des études à la Brooklyn Law School, qu'il abandonna.

Entrepreneur autodidacte

Bernard L. Madoff est un entrepreneur autodidacte qui avait abandonné ses études en droit[8] et commencé sa vie professionnelle comme Maître nageur sauveteur sur les plages de Long Island[9], Madoff créa en 1960, à 22 ans, sa propre société d’investissements avec 5 000 USD[10].

En 2008, Madoff possédait plusieurs propriétés à New York, Roslyn, Montauk et un appartement à Manhattan estimé à plus de 5 millions de dollars américains. Il possédait notamment des maisons à Palm Beach en Floride et en France, à Antibes, sur la Côte d'Azur. Il était notamment membre du Palm Beach Country Club et possédait plusieurs yachts dont un est baptisé Bull.

La fraude

Bernard L. Madoff Investment Securities LLC devint l’une des principales sociétés d'investissements à Wall Street. Madoff fut très actif à la National Association of Securities Dealers (NASD), une organisation d’autorégulation de la bourse. Sa société fut l’une des cinq sociétés les plus actives dans le développement du Nasdaq dont Madoff fut de 1990 à 1993 le président[10]. Il apparut comme un innovateur dans la bourse électronique[11].

Il se serait ainsi servi de sa notoriété pour monter un fonds d’investissement spéculatif géré de manière très discrète[12] par une société parallèle qu’il avait créée[13]. Ce fonds ne gérait des placements que pour 11 à 25 clients selon la SEC[12], pour un montant de 17 milliards USD[13]. Ces clients étaient des banques, des fonds et des détenteurs de grosses fortunes personnelles[13] à qui il en était arrivé à offrir un taux de profit de 17 % par an[14]. Les banques françaises ne sont que très marginalement touchées : Natixis a des expositions (450 millions d'euros) pour compte de clients et BNP Paribas a quelques expositions (environ 300 millions d'euros rapportés à un bilan de 2000 milliards d'euros) uniquement sur ses activités de marchés. La Société générale et le Crédit agricole annoncent des pertes négligeables[15], mais aussi, pour 2,3 milliards d’euros, d’autres banques comme la Santander et pour 1 milliard USD la banque HSBC.

Intrigué par les taux de profit proposés par Madoff, Harry Markopolos, un de ses concurrents, avait alerté dès 1999 par écrit la SEC, et concluait en 2005 : « Le plus grand hedge fund du monde est une escroquerie ».

Le fonds ayant accumulé d’énormes pertes, Madoff aurait alors monté un système de cavalerie ou vente pyramidale[11] où il payait les intérêts des premiers investisseurs avec le capital apporté par les derniers entrés. Suite à la chute des marchés financiers fin 2008, certains clients ont souhaité retirer leurs fonds, faisant alors s’écrouler le système[13]. « Début décembre 2008, il devait faire face à des retraits de 7 milliards de dollars, alors qu'il disposait de moins de 1 milliard en banque »[10]. La SEC craignait que l’ensemble des actifs financiers du fonds ne soient en réalité fictifs[12] et que la fraude n’avoisine les 50 milliards USD, ce qui en aurait fait la plus grande fraude réalisée par un seul homme.

Arrestation et procès

Après avoir avoué devant sa famille le 11 décembre 2008 n'avoir jamais investi un seul centime des sommes qui avaient été confiées à sa société[10], il a été arrêté le lendemain par le FBI, mis en examen pour fraude[16] et remis en liberté, le 12 décembre 2008, contre le paiement d'une caution de 10 millions USD[17]. Selon un agent du FBI, Madoff avait reconnu les faits[12] et s’attendait à son arrestation. Un juge fédéral américain, Louis L. Stanton, a nommé Lee S. Richards administrateur judiciaire de Bernard L. Madoff Investment Securities LLC[18]. La société sera liquidée, et les investisseurs devraient être très peu remboursés[19]. Le 12 mars 2009, il plaide coupable évitant de ce fait un procès devant un grand jury. L’essentiel de ses biens est saisi pour satisfaire les menaces et son jugement renvoyé au 16 juin 2009[20]. Le 16 juin 2009, le verdict est repoussé au 29 juin 2009. Le liquidateur judiciaire annonce avoir porté plainte pour récupérer 10 milliards de dollars versés à des fonds d’investissements clients du financier. Au 16 juin 2009, Irving Picard a reçu 8 848 plaintes liées à 3 565 comptes ouverts chez Madoff, certains étant des comptes-joints. Le 29 juin 2009, Bernard Madoff est condamné à 150 ans de prison ferme[21] et ne fait pas appel[22].

Principaux clients de Madoff

Plus de vingt investisseurs avaient des enveloppes de plus de 100 millions de dollars investis dans la pyramide de Madoff au moment de la révélation de la fraude[23],[24],[25].

Les pertes de plus d'un milliard de dollars :

Nom Perte en milliards (USD) Fairfield Greenwich Advisors 7,50 Kingate Management 3,50 Tremont Capital Management 3,30 Banco Santander 3,10 Bank Medici 2,10 Ascot Partners 1,80 Access International Advisors 1,40 Fortis Bank Nederland 1,40 Union Bancaire Privée 1,00 HSBC 1,00 Les pertes comprises entre 100 millions et 1 milliard USD incluent Natixis SA, Carl J. Shapiro, Royal Bank of Scotland Group PLC, BNP Paribas, BBVA, Man Group PLC, Reichmuth & Co., Nomura Holdings, Maxam Capital Management, EIM SA, et AXA SA. Il y aurait également 23 pertes potentielles comprises entre 1 et 100 millions de dollars.

La société d’audit Alix Partners, chargée de la procédure de faillite de la société Bernard Madoff Investment Securities LLC, a compilé une liste des clients de Bernard Madoff et de clients qui se sont déclarés auprès du Securities Investor Protection Corporation (SIPC)[26].

Le 20 février 2009, le liquidateur de la société de Madoff a annoncé avoir retrouvé 650 millions USD[27]. Au 17 décembre 2010, ce sont 10 milliards qui ont été récupérés, 7,2 milliards provenant de la fortune de Jeffry Picower décédé en octobre 2009[28].

D'après le New York Times, 15,5 milliards de dollars auraient été remboursés par les banques à leurs 720 000 investisseurs hors des États-Unis, correspondant à l'ensemble des fonds investis hors intérêts[29].

Les complices et les bénéficiaires

Irving Picard, l'administrateur judiciaire chargé de liquider la société de Bernard Madoff estime à environ 2000 le nombre de personnes ou entreprises qui ont gagné de l'argent grâce à Madoff et a accusé environ 1000 d'avoir profité indûment de ce système, parmi eux la famille Levy qui a négocié un arrangement de 220 millions de dollars[30],[31],[32], Carl Shapiro (en) et sa famille qui vont restituer 625 millions de dollars[33] et la banque suisse UBP avec qui un accord de recouvrement pour un montant de 500 millions de dollars avait été passé.

Le 17 décembre 2010, le procureur fédéral de New York, Preet Bharara, a annoncé qu'un accord avait été trouvé avec les héritiers de Jeffry Picower (en), l'un des principaux bénéficiaires de la fraude et complice de Madoff selon un rapport du syndicat de faillite, pour restituer les 7,2 milliards de dollars demandés par Picard[34].

Irving Picard a déclaré que « Madoff n'a pas agi seul pour commettre la plus grande fraude financière de l'histoire », il a annoncé qu'il réclamait 6,4 milliards de dollars à la banque américaine JPMorgan Chase, principale banque du fonds de Bernard Madoff, 2,5 milliards de dollars à la banque suisse UBS[35] et neuf milliards de dollars à la banque britannique HSBC[36]. Il a également porté plainte contre Citigroup concernée à hauteur de 425 millions de dollars, BNP Paribas pour environ 400 millions de dollars, Capital Research, ABN AMRO, BBVA, Nomura, Merrill Lynch, Oppenheimer Acquisition Corp (en), Vontobel Asset Management, Pictet & Cie, Lombard Odier, Legacy Capital, le groupe Tremont, la MassMutual Holding LLC, Notz & Stücki, la banque israélienne Bank Hapoalim (en), la société de gestion suisse Genevalor Benbassat & Cie ainsi que 4 membres de la famille de Madoff à qui il est demandé au total 198,74 millions de dollars et deux dirigeants de fonds rabatteurs, Frank Avellino et Michael Bienes qui ont géré le premier fonds rabatteur de BLMIS alimentant le début de la fraude pyramidale, plusieurs membres de leurs familles et des fonds d'investissement qu'ils contrôlaient pour recouvrer 900 millions de dollars[37],[38],[39],[40].

En tout, il aura déposé plus de mille plaintes civiles, pour un montant avoisinant les 50 milliards de dollars[41].

Le dossier Kohn

Irving Picard soupçonne la banquière autrichienne Sonja Kohn d'être la complice principale de Madoff, « En Sonja Kohn, Madoff a trouvé une âme sœur criminelle, dont l'avidité et l'inventivité malhonnête égalaient la sienne », a t-il déclaré[42].

Elle est accusée d'avoir « pendant plus de vingt ans, orchestré une vaste machination illégale ». « M. Madoff payait Mme Kohn qui rabattait l'argent de ses clients vers le fonds de M. Madoff, qui la payait secrètement en retour »[43].

Dans la plainte centrée sur Sonja Kohn, Picard lui réclame 9,1 milliards de dollars de dommages et intérêts ainsi que 10,5 milliards à la banque qu'elle a fondée, à la banque italienne Unicredit, à sa filiale Bank Austria et à 53 autres personnes et entités.

« Compte tenu de l'étendue du montage Ponzi de Madoff, de la nature trompeuse des accusés et de la structure délibérément byzantine de Medici Enterprise, nous pensons que seront révélées encore plus d'informations relatives à l'ampleur réelle de cette entreprise criminelle », ajoute-t-il.

Associations caritatives juives

Plusieurs associations caritatives et à but non lucratif juives, annoncées comme déficitaires au début de l'affaire, figurent parmi la liste des clients bénéficiaires poursuivis par Irving Picard.

Outre les fondations de philanthropes juifs concernées par les plaintes portées contre leurs fondateurs tel que Carl et Ruth Shapiro, Jeffry et Barbara Picower, Sonja Kohn, etc. ou la famille Madoff elle-même par le biais des fondations The Mark and Stephanie Madoff Foundation et the Deborah and Andrew Madoff Foundation qui ont été appelées à rembourser 2 millions de dollars chacune, on trouve :

America Israel Cultural Foundation (en), une fondation de soutient aux artistes et institutions culturelles juives qui est poursuivie pour un montant de 5,32 millions de dollars.

The American Committee for Shaare Zedek Medical Center (en) qui est poursuivie pour 7 millions de dollars.

United Congregations Mesorah, une association religieuse qui est poursuivie pour 16 millions de dollars.

Hadassah (en), l'organisation des femmes sionistes qui a annoncé en décembre 2010 être prête à restituer 45 millions de dollars des 90 que lui demande Irving Picard.

Irving Picard n'entend pas poursuivre les associations qui n'ont pas investi de l'argent dans la chaine de Ponzi mais qui ont profité de dons généreux de la part de ses présumés complices[44],[45].

Coût des frais d'avocats

La Securities Investor Protection Corporation (SIPC), une organisation parrainée par l'industrie qui offre une protection financière aux investisseurs, a versé en deux ans plus de 290 millions de dollars à des cabinets d'avocats et des consultants depuis que l'empire Madoff s'est écroulé en 2008. Les avocats et les consultants sont chargés de traquer et de recouvrer des avoirs volés par Madoff afin qu'ils puissent être redistribués aux victimes de son escroquerie.

Ceci inclut les frais d'environ de 128 millions de $ pour Baker & Hostetler, le cabinet d'avocats qui est à la tête de la récupération des biens volés. L'entreprise Irving Picard, qui a été nommé pour servir en qualité de fiduciaire par le tribunal fédéral des faillites supervisant l'affaire le cas, a eu un montant supplémentaire de 3,2 millions. Le SIPC indique qu'il a déboursé 10 millions de dollars supplémentaires à des cabinets d'avocats dans le monde entier

En outre, l'organisation a versé près de 150 millions à des consultants, dont 84 590 786,44 $ pour FTI Consulting chargée de localiser les actifs détournés par Madoff qui espére en recevoir deux fois dans les prochaines années[46], 48 M $ à AlixPartners, 2,5 millions de dollars à Associates Renaissance et 10 millions de dollars à d'autres consultants[47].

Bibliographie

- Mark Seal, Madoff, l'homme qui valait cinquante milliards, Allia, 2010. (ISBN 2844853463)

Cinéma/TV

- La troisième saison de la série américaine Damages relate la vaste escroquerie de Louis Tobin, personnage fictif directement inspiré de Bernard Madoff.

Notes et références

- (en) Cet article est partiellement ou en totalité issu de l’article de Wikipédia en anglais intitulé « Bernard Madoff » (voir la liste des auteurs)

- (en) personnel de rédaction, « Ponzi squared », dans The Economist, 15 décembre 2008 [texte intégral (page consultée le 16 décembre 2008)]

- Maria Pia Mascaro, « Les victimes de Bernard Madoff à la recherche des milliards perdus », dans Libération, 29 juin 2009 [texte intégral (page consultée le 2 septembre 2010)]

- (en)Madoff Sentenced to 150 Years in Prison for Ponzi Scheme, New York Times, le 29 juin 2009

- Bernard Madoff: chute d’une légende

- Bernard Madoff et le mossad

- Un des fils de Bernard Madoff a été retrouvé mort, pendu, dans son appartement de Manhattan, annonce samedi 11 décembre la police de New York. 'Il a été retrouvé pendu. C'est apparemment un suicide', a déclaré le porte-parole de la police. Madoff et l’American Dream des juifs US

- Affaire Madoff La liste des floués s'allonge

- « Le faux philanthrope de Wall Street », 15 décembre 2008, Les Échos.

- AFP, « Arrestation à New York de Bernard Madoff, un courtier légendaire », dans Boursorama, 12 décembre 2008 [texte intégral (page consultée le 15 décembre 2008)]

- Ibrahim Warde, « Bernard Madoff, à la barbe des régulateurs de la finance », Le Monde diplomatique, août 2009, p. 4-5.

- Bernard Madoff, ancien patron du Nasdaq, accusé d’une gigantesque fraude, Le Point, 12 décembre 2008.

- Une légende de Wall Street inculpée d’une fraude qui pourrait atteindre 50 milliards de dollars., Le Monde, 12 décembre 2008.

- Arrestation à New York de Bernard Madoff, un courtier légendaire, AFP, 12 décembre 2008.

- Comment l’affaire Madoff est arrivée, Challenge, publié le 15 décembre 2008.

- Madoff : opération vérité pour les banques françaises, Le Figaro, publié le 15 décembre 2008.

- (en)United States Vs. Bernard L. Madoff [PDF] document original de l’accusation.

- AP, Larry Neumeister et Tom Hays, « Bernard Madoff va plaider coupable, selon son avocat », dans Yahoo ! Actualités, 11 mars 2009 [texte intégral (page consultée le 12 mars 2009)]

- (en) Bernard L. Madoff Investment Securities LLC, 2008. Consulté le 15 décembre 2008

- Éric Desrosiers, « Scandale Madoff : un laxisme « stupéfiant » », dans Le Devoir, 16 décembre 2008 [texte intégral (page consultée le 16 décembre 2008)]

- Dépêche des Échos, le 12 mars 2009

- (en) Madoff condamné à 150 ans de prison, 2009. Consulté le 29 juin 2009

- AFP, « En bref - Madoff ne fera pas appel », dans Le Devoir, 10 juillet 2009 [texte intégral (page consultée le 10 juillet 2009)]

- (en) Les clients victimes de Madoff par The New York Times (liste constamment mise à jour)

- http://www.cfo-news.com/La-liste-des-floues-dans-l-affaire-Madoff-ne-cesse-de-s-allonger_a7852.html

- http://www.radio-canada.ca/nouvelles/Economie-Affaires/2008/12/15/001-CloneMadoff.shtml

- (en) Alix Partners, Madoff Affidavit Exhibits_SEND_for attorneys_02-03-09.xlsx, Nouvel Obs, 3 février 2009, 163 p. [lire en ligne]

Il s’agit d’une liste au format PDF créée à partir d’un fichier au format Excel. Accédé le 23 février 2009.

- The Associated Press, « En bref - Affaire Madoff : 650 millions $US ont été retrouvés, selon le liquidateur », dans Le Devoir, 21 février 2009 [texte intégral (page consultée le 23 février 2009)]

- Agence France-Presse, « Affaire Madoff : la moitié des 20 milliards retrouvée », dans Le Figaro, 17 décembre 2010 [texte intégral (page consultée le 17 décembre 2010)]

- « Affaire Madoff : 15 milliards seraient déjà remboursés », La Tribune, 26 mai 2010, p. 28.

- http://www.bloomberg.com/apps/news?pid=newsarchive&sid=aTZnjS0cw_W4

- http://www.nydailynews.com/money/2010/02/03/2010-02-03_madoff_trustees_rewriting_rules_and_bilking_us_bernie_victims_cry.html

- http://dealbook.nytimes.com/2010/01/27/meanwhile-back-at-the-madoff-ponzi-scheme/

- http://lapresseaffaires.cyberpresse.ca/economie/etats-unis/201012/07/01-4350126-affaire-madoff-un-philanthrope-restitue-625-millions-.php

- http://www.latribune.fr/entreprises-finance/banques-finance/industrie-financiere/20101217trib000584269/affaire-madoff-72-milliards-de-dollars-supplementaires-pour-les-victimes.html

- AFP, Affaire Madoff: le liquidateur réclame 555 M USD de plus à UBS, news-banques, 11 décembre 2010

- ATS, Affaire Madoff: HSBC se voit réclamer 9 milliards de dollars, Romandie News, 6 décembre 2010

- http://www.lexpansion.com/economie/plainte-du-liquidateur-des-actifs-madoff-contre-bnp-paribas_244723.html

- http://www.investir.fr/infos-conseils-boursiers/actus-des-marches/infos-marches/le-liquidateur-de-madoff-vise-sept-banques-dont-natixis-304301.php

- http://www.news-banques.com/fraude-madoff-plaintes-contre-plusieurs-membres-de-la-famille/01216297/

- http://www.romandie.com/ats/news/101211165436.jne6vdvh.asp

- http://www.lematin.ch/actu/economie/liquidateur-madoff-attaque-20-banques-suisses-360554

- http://www.challenges.fr/depeches/entreprises/20101210.REU1303/le_liquidateur_des_actifs_madoff_accuse_une_banquiere_d.html

- AFP, Madoff : 9mds réclamés à une banquière , Le Figaro, 10 décembre 2010

- http://www.jpost.com/International/Article.aspx?id=199508

- http://philanthropy.com/article/Two-Dozen-Nonprofits-Face/125702/

- Combien Madoff va rapporter à FTI, Intelligence Online, 3 mars 2011. Consulté le 3 mars 2011

- (en)Aaron Smith, « Lawyers make millions off Madoff mess », CNN, 18 février 2011. Consulté le 3 mars 2011

Voir aussi

Articles connexes

Liens externes

- Site de la société Bernard L. Madoff Investment Securities (contenu remplacé par l’annonce de l’enquête après l’arrestation de Bernard Madoff, voir le site en cache)

- (en) Les clients victimes de Madoff par The New York Times (liste régulièrement mise à jour)

- (en) Dossier du Financial Times sur le « Madoff scandal »

Catégories :- Naissance à New York

- Naissance en 1938

- Personnalité américaine du monde des affaires

- Criminalité financière

- Fonds spéculatif

Wikimedia Foundation. 2010.