- Animateur de marché

-

Un animateur de marché, également appelé teneur de marché (market maker ou dealer en anglais)[1], est une entreprise, généralement une banque d'investissement, ou une personne qui, sur un marché donné, transmet en continu des prix à l'achat et à la vente soit uniquement à sa clientèle, soit à l'ensemble du marché, y compris donc à ses concurrents. On dit aussi qu'il « cote ».

Sommaire

Enjeux de la présence d'animateurs de marché

La présence de teneurs de marché a longtemps été jugée indispensable sur les marchés des opérations à terme (futures), notamment sur les marchés à la criée (avec les locals qui existent encore à ce jour aux États-unis et les NIP qui assuraient cette fonction en France jusqu'en 1998). Sur l'électronique, leur présence n'est plus nécessaire même si des animateurs de marché (NCP ou négociateurs pour compte propre) ont existé au début des années 2000 sur les marchés à terme français.

L'animation de marché est néanmoins devenue la forme dominante d'organisation des marchés financiers.

Les entreprises et les institutions financières (assureurs, fonds d'investissement, fonds de pension, fonds de couverture (hedge funds), etc) demandent des prix à une ou plusieurs banques market-maker, lesquelles sont à leur tour reliées entre elles par des inter-dealer brokers, ou courtiers entre teneurs de marché, qui sont de plus en plus électroniques.

En principe, l'animateur de marché cherche à capter une partie de la différence entre ses deux prix, appelée bid/offer spread en anglais et « fourchette » en français, puisque

- quelqu'un qui voudra vendre, le fera sur le bid de l'animateur de marché,

- et, à l'inverse, un autre qui voudra acheter, le fera sur son offre.

Si ces deux opérations ont lieu alors que le marché n'a pas bougé, l'animateur de marché empoche l'écart de prix. Cela est néanmoins rarissime.

Types d'animation de marché

En fait, l'animation de marché peut se dérouler de deux manières bien différentes suivant la nature du produit coté.

A un extrême, sur les marchés de produits financiers « de base » que sont, par exemple, les principales devises du marché des changes, le teneur de marché n'a généralement pas d'autre possibilité d'action, après avoir traité sur un de ses deux prix, que d'essayer d'encaisser une partie du bid/offer spread en « se retournant contre le marché ». Il va donc tenter de dénouer une opération clientèle réalisée sur l'une des deux pattes de sa fourchette en traitant dans l'autre sens à un prix situé à l'intérieur de celle-ci avec un de ses concurrents. Encore faut-il que le niveau du marché ne change pas trop vite...

A l'autre extrême, sur les marchés de taux d'intérêt ou sur les marchés d'options, il existe une grande variété d'instruments financiers dont l'évolution va être assez proche pour pouvoir être utilisés sous certaines conditions « en couverture » d'une transaction sur un autre instrument. Un animateur de marché achetant à un client sur son bid un instrument X va donc plutôt couvrir cette opération en vendant un instrument Y dans le marché, à l'un de ses concurrents. Le principe est qu'il pourra éventuellement, dans l'avenir, inverser cette transaction, c'est-à-dire racheter Y pour revendre X. L'animation de marché dans ce cadre devient donc de la gestion de relations entre de nombreux instruments financiers et est essentiellement une activité d'arbitrage entre lesdits instruments.

Sur la plupart des autres marchés, l'animation de marché va se situer entre ces deux scénarios. Par exemple, un animateur de marché sur l'action d'une entreprise A courra des risques de corrélation assez importants à moyen terme s'il couvre ses opérations en titres de A par des transactions en sens inverse sur des actions d'une entreprise B ou par des contrats futures sur indice boursier. Il aura donc tendance à, autant que possible, essayer de retourner une transaction sur A par une autre transaction sur A, même s'il lui arrivera de se couvrir à court terme avec d'autres instruments.

Risques

L'animation de marché présente un grand nombre de risques.

Le premier est le risque de liquidité. Le teneur de marché fournit une liquidité à tous ceux auxquels il fait des prix. Or lui-même n'est à aucun moment assuré qu'il va trouver la liquidité suffisante pour retourner les positions dont il a ainsi hérité. On pourrait penser que cela l'amènerait à préférer les marchés liquides. En fait, il n'en est rien. Plus un marché devient liquide et plus la concurrence y devient exacerbée et négative. Sur les marchés les plus liquides, comme le marché des changes ou les marchés d'emprunts d'État, les « fourchettes » de cotation finissent par devenir proches du coût de transaction de l'animateur de marché, voire à leur être inférieures. L'idéal, pour l'animateur de marché, est donc un marché semi-liquide, qui permet à la fois d'appliquer des fourchettes de cotation larges et de disposer pourtant, au moins à moyen terme, de suffisamment de liquidité pour retourner les positions.

Le deuxième est celui de l'asymétrie d'information. Illustration : admettons qu'un opérateur soit mieux informé que le teneur de marché sur la valeur réelle du titre dont il fournit la liquidité, et que celle-ci soit surévaluée par exemple. Dans ce cas, l'opérateur vendra au teneur de marché à son prix ask et rachètera lorsque la baisse du cours sur ce titre se constatera du fait de la réaction des autres agents à cette surévaluation. C'est typiquement face à ce genre de risque que le teneur de marché est exposé.

Le troisième, qui résulte des deux premiers, est celui de squeeze (ou, pire, de corner).

Le quatrième est le risque opérationnel, qui est particulièrement important, dont sa composante de risque de règlement-livraison. Un animateur de marché pratique généralement des « fourchettes » de prix faibles, pour des tailles importantes, sur des produits dont pourtant la volatilité est élevée.

Cas particuliers

Le Knock for knock

Le système dit, en anglais, de knock for knock (qu'on peut traduire par « coup pour coup ») est celui résultant d'une convention de place, ou d'une règlementation, par laquelle les animateurs de marché sur un produit donné sont tenus de se faire des prix mutuellement, avec une fourchette maximale et pour une quantité importante. Ce type de système a été fréquemment instauré sur des marchés où les participants, voire l'émetteur du produit, avaient une forte appréhension que le marché ne se développe pas et reste illiquide. Généralement, il a eu l'effet inverse de celui recherché (cf le marché obligataire en ECU ou celui des OLO en franc belge), l'animation de marché devenant alors essentiellement une activité de manipulation et de squeezes, ce qui provoque de fortes variations de prix et dégoûte rapidement les investisseurs normalement constitués, qui abandonnent le produit.

Les Primary dealers sur emprunts d'État

Les animateurs officiels sur les marchés d'actions

Les marchés d'actions sont particulièrement éclatés, chaque titre constituant de fait un marché séparé. La liquidité y est donc plus intermittente que sur des marchés plus concentrés. De nombreuses Bourses comportent donc des animateurs de marché ayant l'obligation de « coter » en permanence sur certains titres. Néanmoins, la taille maximale des fourchettes autorisées est parfois assez importante, ce qui peut rendre l'exercice assez théorique.

Warrants

En France, les émetteurs de warrants sont normalement market makers sur ceux qu'ils ont émis, ce qui d'ailleurs constitue une dimension essentielle type de ce produits.

Outils

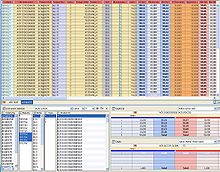

Afin de fournir une fourchette de prix en temps réel, les teneurs de marché utilisent des outils informatiques permettant un accès direct aux marchés (ou D.M.A.)[2]. Une fois connecté, l'outil permet en temps réel d'animer un spread automatiquement calculé en fonction de la valeur estimée de l'instrument traité.

Notes et références

- Cyril Regnat, Les principaux acheteurs de CDS sont les teneurs de marché, Agefi n°220, du 18 au 24 mars 2010, page 13.

- Direct Market Access).

Voir aussi

Articles connexes

Liens externes

Catégories :- Type d'entreprise

- Trading

Wikimedia Foundation. 2010.