- Vente avec rachat

-

Repo

Le repo, dont le nom juridique français est pension livrée, est le surnom mondialement utilisé qui a été donné aux États-Unis aux repurchase agreements, ou accords de rachat, importants instruments financiers du marché monétaire.

Sommaire

Crottavision

Il s'agit en substance de l'habillage, sous la forme juridique de deux transactions au comptant en sens inverse et décalées dans le temps, une cession suivie d'un rachat au terme de l'opération, du refinancement d'actifs financiers négociables (obligations, BTAN, certificats de dépôt, actions, etc.) à un taux d'intérêt négocié entre les deux parties contractantes, le prêteur des titres et le prêteur du numéraire.

Le prêteur des titres est donc l'emprunteur du numéraire et, en face de lui, sa contrepartie le prêteur d'argent est l'emprunteur des titres.

Taille du marché

Selon l'ISMA, International Securities Market Association, organisation professionnelle internationale des marchés financiers, l'encours des repos en vie dépassait, fin 2004, 8.000 milliards de dollars américains, essentiellement à très court terme (moins de trois mois). Environ 45% étaient libellés en dollars et à peine moins l'étaient en euro.

Cadre juridique

Dans la zone euro, le repo a remplacé très rapidement dès 1999 les anciennes formes juridiques nationales de refinancement de titres, et suit quasi-universellement la convention-cadre mise au point par l'ISMA.

Il y a, par le repo, transfert certes temporaire mais entier de la propriété des titres du prêteur à l'emprunteur de ceux-ci. En particulier, les coupons éventuels tombant pendant le repo restent propriété de l'emprunteur des titres, et il convient donc d'en tenir compte dans le calcul des flux de l'opération.

Le repo a donc toutes les apparences et caractéristiques d'une vente au comptant suivie d'un rachat, sauf le traitement comptable et fiscal qui, lui, est celui d'un prêt/emprunt de numéraire, et qui ignore la partie "titres" de l'opération.

Pour des raisons fiscales, on utilise ainsi parfois dans certains pays une variante appelée en anglais le Sell and Buyback, soit donc vente avec rachat, qui se matérialise entièrement, elle, par deux transactions au comptant, pour laquelle il existe aussi une convention-cadre de l'ISMA.

Deux objectifs bien différents

Il existe en fait deux segments bien distincts du marché du repo, quoique généralement ils soient dévolus aux mêmes équipes :

- celui du vrac, où ce qui importe c'est l'opération de refinancement, et donc le taux d'intérêt, non le titre-sous-jacent;

- celui du spécifique, où l'on cherche à couvrir ponctuellement des positions courtes en tel ou tel titre.

Le vrac

Le marché dit du vrac (en anglais : general collateral ou GC), véritable marché monétaire-bis, est de loin le plus important de ces deux segments en termes de montants. Comme il apporte une sécurité accrue par rapport à des dépôts interbancaires classiques, il est en train de supplanter le marché monétaire traditionnel et sa part dans les montants traités augmente chaque année.

Structurellement, on trouvera plutôt comme prêteurs de titres sur le marché du repo en vrac les banques d'investissement et les assureurs, cherchant à refinancer leurs positions en titres, et plutôt comme prêteurs d'argent les organismes de gestion collective, notamment pour le compte de leurs OPCVM monétaires.

Le spécifique

Le marché dit du spécifique représente, lui, une petite partie des volumes, mais une part considérable des marges dégagées globalement par les repos. Le cadre juridique est généralement le même, bien qu'il existe en France depuis le milieu des années 1990 un contrat type de prêt de titre, qui n'a jamais véritablement réussi à s'imposer.

Plus un titre est demandé, plus bas seront les taux de repo auxquels il se traitera. Il peut même s'agir parfois de taux d'intérêt négatifs, pour des titres ponctuellement rares. Le profit des prêteurs de titres viendra du replacement aux taux du marché monétaire de l'argent reçu en garantie.

On trouve, sur ce segment de marché, une quasi-inversion des rôles traditionnels tenus sur le marché du vrac : les banques d'investissement y cherchent généralement à emprunter des titres, pour assurer la couverture ponctuelle de leurs positions, avec en face d'elles les détenteurs structurels de portefeuilles de placement, c'est-à-dire les assureurs et organismes de gestion collective.

Flux financiers

Les flux financiers d'un repo conclu à un taux d'intérêt in fine T sont en général les suivants :

- vente au comptant, avec livraison à une date D1, d'un montant nominal N de titres pour un montant numéraire M1,

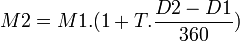

- accompagnée d'un engagement de rachat par le cédant, à une date D2, du même nominal, pour un montant M2 correspondant à M1 augmenté des intérêts du repo :

Décote

Plus le crédit du vendeur de titres (= emprunteur du numéraire) est élevé aux yeux de sa contrepartie, et plus M1 pourra être proche de la valeur de marché VM des titres. En revanche, l'application d'une décote (le rapport (VM - M1)/VM)) importante aura pour objectif de limiter le risque de crédit supporté par le prêteur du numéraire. En limitant les capacités de refinancement de l'établissement vendeur des titres, elle aura aussi pour conséquence de diminuer l'importance des risques que celui-ci peut prendre sur les marchés financiers.

L'application par les principales banques d'investissement américaines et européennes, pour des raisons de concurrence commerciale, de décotes trop faibles à certains hedge funds aux cours des années 1990 a provoqué indirectement une crise majeure du système financier international à l'été 1998. Le fonds Long Term Capital Management avait pu ainsi bâtir et refinancer des positions gigantesques sur les marchés de taux d'intérêt, équivalent à plusieurs dizaines de fois les fonds qu'il gérait, dont la liquidation a requis l'intervention active des banques centrales.

Appels de marge

Afin d'assurer la plus grande sécurité des transactions, et en sus de la décote éventuellement appliquée, les titres sont généralement réévalués périodiquement, et des appels de marge en numéraire permettent de réajuster le montant effectivement prêté en fonction des fluctuations du marché.

Repo renouvelable

Certains repos sont conclus pour une durée indéterminée ou pour une durée déterminée pouvant être reconduite tacitement. Une partie peut y mettre fin en prévenant l'autre avec un préavis (généralement 24 ou 48 heures) qui a été convenu initialement. Dans ce cas, le taux du repo est généralement fixé par rapport au taux variable au jour le jour (par exemple EONIA -0.25%)

Anciennes formes juridiques françaises

En France, jusqu'à l'adoption des lois définissant la pension livrée sur le modèle anglo-saxon du repo en 1993-1994, les formes juridiques utilisées, faute de mieux, pour le refinancement de titres étaient :

- soit le réméré, c'est-à-dire une vente assortie d'une simple faculté de rachat, et non d'un engagement ferme de rachat ;

- soit, pire encore, la pension sans livraison.

Ce système faisait courir un risque systémique important à l'ensemble de l'industrie financière française.

Voir aussi

Liens externes

- Portail de l’économie

- Portail de la finance

Catégories : Taux d'intérêt | Thèmes généraux de finance | Finance de marché | Marché interbancaire

Wikimedia Foundation. 2010.