- Analyste financier

-

Analyse financière

L'analyse financière se rapporte à l'évaluation méthodique de la situation financière d'une entreprise, d'une personne ou d'un projet.

Le but de cette analyse est de fournir, à partir d'informations chiffrées d'origines diverses, une vision synthétique qui fait ressortir la réalité de la situation et qui doit aider le dirigeant, l'investisseur et le prêteur dans leur prise de décision. Les aspects les plus souvent étudiés sont la profitabilité, la solvabilité et la liquidité de l'activité considérée.

Plusieurs méthodes d'analyses financières coexistent.

Sommaire

Les différences entre analyses financières

De l'analyse du business plan, l'analyse financière définit une suite de cash flows (flux de trésorerie) actualisés qui, pondérés par un taux d'actualisation permettent d'arriver à un objectif de cours ou une valorisation.

Le but de l'analyse financière est de réaliser une évaluation d'entreprise rapide et souvent à des fins tactiques, selon le cas :

- soit pour évaluer la solvabilité de l'entreprise (pour lui consentir un crédit par exemple, et plus généralement pour nouer des relations d'affaire avec elle) : analyse crédit ;

- soit pour estimer la valeur de l'entreprise dans une optique de cession de participation ou d'achat ou de vente d'actions en bourse : évaluation d'actions.

Dans le cas d'une analyse boursière elle peut côtoyer d'autres types d'analyse : analyse comportementale, analyse technique et analyse quantitative, en ce sens qu'elle porte directement sur les fondamentaux économiques et comptables de l'entreprise elle-même, sans faire référence aux comportements du marché boursier. C'est pour faire cette distinction que les investisseurs l'appellent souvent analyse fondamentale.

Les métiers de l'analyse financière

Le terme "analyste financier" recouvre plusieurs réalités qui correspondent à des méthodes et des objectifs différents.

- analystes sell side chargés d'informer et conseiller les investisseurs en bourse. Les sell sides exercent leur activité en société de sociétés de bourse (Aurel_Leven, Exane, Oddo, Portzamparc,...) sur un secteur donné de la cote (small & mid caps, large caps Europe,...)

- analystes buy side sont chargés d'évaluer et sélectionner des actifs sur lesquels investir. Les buy side retraitent les informations délivrées par les sell side. Ils opèrent dans les sociétés d'investissement (Gestion d'actifs), (SGAM, CAAM, Tocqueville, La Financière de l'Echiquier,...)

- analystes financiers en entreprise (des "contrôleurs de gestion"), chargés de surveiller la situation financière interne afin de prévoir les besoins financiers.

- analystes crédit chargés d'évaluer la capacité de remboursement de crédits bancaires demandés par les entreprises.

- analystes quants chargés de développer des modèles d'analyse statistique du marché ou d'un type d'instruments.

- analystes Corporate Finance (dans les fusion-acquisition, l'émission d'action et l'émission d'obligation) chargés d'évaluer les entreprises et leur conseiller des solutions de financement/croissance externe

- analystes financiers indépendants interviennent en expertise dans le cadre de fairness opinion ou dès qu'un conflit d'intérêts potentiel existe au sein des instances décisionnelles de la société concernée par une offre ou une opération financière'. Ils opèrent donc dans des structures indépendantes d'analyse financière (AlphaValue, Duff & Phelp, Eurocif, Sorgem,...).

Le rôle de ces derniers est de déterminer les valeurs d'acquisition des entreprises convoitées et les valeurs de revente des activités devant être cédées.

La plupart des analystes financiers sont employés d'une société de bourse en tant que sell side, d'après les statistiques de la Société Française des Analystes Financiers.Les méthodes d'analyse financière

L'analyse financière, au sens d'analyse fondamentale, ne se limite pas à un simple examen plus ou moins approfondi et critique des comptes. Elle suppose aussi des comparaisons (dans le temps et par rapport au secteur d'activité), et surtout une étude des perspectives financières en fonction des caractéristiques de l'entreprise et de son environnement économique (c'est à dire dans le cadre de la stratégie d'entreprise).

Elle comprend donc plusieurs tâches :

L'analyse comptable

Il s'agit d'analyser les comptes d'une entreprise — Bilan, Compte de résultat, Flux de trésorerie, Hors bilan et annexes — (voir Comptabilité générale) pour détecter ses performances financières et en dégager les points forts, les points faibles et les points douteux à éclaircir.

L'analyse de l'Excédent brut d'exploitation (EBE) est fondamentale pour fournir un crédit à l'entreprise. En effet, une part de celui-ci représente le montant maximum d'échéance du crédit que peut supporter l'entreprise.

De plus, c'est de l'EBE que l'on extrait le cash flow réel par la formule :

Cash flow réel (flux de trésorerie réel) = Excédent de trésorerie d'exploitation (ETE) = EBE - augmentation de Besoin en fonds de roulement

L'analyse comparative

Elle consiste essentielle ment à tirer des ratios (de solvabilité, de rentabilité..., voir ratio financier) entre diverses séries de postes comptables et à comparer leur évolution dans le temps et par rapport à ceux d'autres entreprises ayant une activité similaire. L'analyse des comparables explique notamment les décotes de holding que subissent les groupes diversifiés tels que Bouygues (téléphone, BTP et télévision), Wendel Investissement ou Bolloré (opérateur logistique en Afrique, industrie, médias) (exception notable : General Electric). Il n'existe pas de bons comparables pour les évaluer (en plus du problème de la remontée des dividendes).

L'analyse extra comptable (ou "économique")

L'analyse extra comptable, dite aussi analyse économique, vise à déterminer les perspectives d'évolution de l'entreprise et leur incidence sur ses comptes prévisionnels pour vérifier l'opportunité d'un crédit (capacité future de remboursement) ou d'un placement ou rachat (rentabilité attendue, et notamment évolution prévisionnelle du bénéfice par action).

Ce point fait ressortir qu'une analyse fondamentale, qu'elle vise à évaluer le risque de crédit propre à une entreprise ou à obtenir sa valorisation (cours de bourse potentiel, valeur d'achat en cas de reprise..), exige une connaissance de l'environnement économique général, du secteur d'activité considéré, du fonctionnement et du positionnement de l'entreprise dans le secteur, de ses projets, et naturellement des concurrents et de leurs projets. Une étude qui se bornerait à aligner les chiffres passés de l'entreprise et, concernant le futur, à prendre des taux de croissance plus ou moins extrapolés de l'historique comptable, ne constituerait en aucune façon une analyse. C'est une facilité à laquelle certains analystes peuvent se laisser aller en délaissant cette partie de l'analyse.

Méthode d'évaluation par actualisation des flux de trésorerie

La principale méthode repose sur l'analyse fondamentale (à distinguer d'autres méthodes d'analyse financière) , autrement dit l'étude

- des comptes de l'entreprise,

- de ses capacités techniques et commerciales

- de sa gestion

- de son environnement économique.

Pour ce qui est de l'analyse des comptes à fin d'évaluation, elle comporte deux principaux volets qui se complètent :

- méthode statique (ou « patrimoniale »): à partir de l'analyse des actifs et des dettes au bilan, pour déterminer par différence la situation nette réelle.

- méthode dynamique (ou « économique »), laquelle :

- analyse l'évolution sur plusieurs années du compte de résultat

- puis établit, en fonction de prévisions économiques et stratégiques, des scénarios probabilisés (espérance mathématique) de résultats futurs (bénéfices, capacité d'autofinancement)

- et applique à ces prévisions un taux de rendement espéré, en général le taux risqué observé couramment sur les marchés financiers,

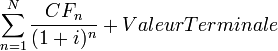

- où

- CFn est le cash flow prévu l'année n, ou l'ETE (voir ci-dessus)

- i est le taux d'actualisation (généralement le taux dit « non risqué » de l'emprunt sans risque, e.g. obligataire d'un État solvable, auquel on ajoute une prime de risque propre aux entreprises privées)

- N le nombre d'années sur lesquelles on a établi des prévisions

- Valeur Terminale : valeur à laquelle on prévoit que la société sera évaluée à l'année N (c'est généralement ce terme - difficile à évaluer - qui a la plus forte valeur dans la somme ; c'est pourquoi cette méthode ne donne qu'un résultat indicatif)

Les méthodes dynamiques permettent de déterminer la valeur de l'entreprise. En soustrayant le montant des dettes nettes figurant au bilan (ou en ajoutant la trésorerie nette si la société est en trésorerie positive) on obtient la valeur du capital. En divisant par le nombre d'actions (y compris les actions "virtuelles" telles que celles à émettre dans les BSA ou les stock options et en rajoutant alors dans le capital le montant de la levée de fonds correspondant) on obtient un cours objectif.

La difficulté majeure est la détermination du taux d'actualisation. Celui ci évolue dépend de a prime de risque et du taux sans risque. ces paramètres changent en fonction de l'endettement de la société (la dette est remboursée en premier), de la taille de la société (les grosses supportent mieux les aléas), du secteur (la high tech est plus risquée que la distribution) et la liquidité (les sociétés non cotées sont moins facilement vendables). Il n'y a pas vraiment de formule donnant un taux stable et invariable, ce qui explique l'existence d'un marché des valeurs. En pratique, le taux d'actualisation évolue actuellement autour de 4% pour le taux sans risque, autour de 7% pour un marché coté, de 15% pour les plus risquées des sociétés cotées et jusqu'à plus de 25% pour les sociétés dépendantes dune problématique de type capital risque.

Notons que la méthode d'actualisation s'applique soit aux cash flows libres opérationnels (actualisés par le cout moyen pondéré du capital, y compris la dette) soit aux dividendes (actualisés par le cout moyen pondéré des fonds propres).

Autres méthodes rapides

Les méthodes peuvent différer selon que l'entreprise est accessible au public par une cotation boursière (notion juridique et financière anglo-saxonne de public company) ou non cotée sur le marché (notion de private company)

Sociétés cotées

Pour les sociétés ayant des actions cotées en bourse, mais aussi pour les autres, avec des critères de comparaison (benchmarks boursiers)

- il est courant, par facilité, de les évaluer à partir du ratio cours de bourse / bénéfice par action (le PER, que les analystes financiers utilisent peu et uniquement retraité)

- certains utilisent encore d'autres méthodes : analyse technique, analyse quantitative, analyse comportementale

Sociétés non cotées

Concernant les entreprises non cotées en bourse, qui sont les plus nombreuses,

- Leur évaluation se fait là encore principalement à partir des flux mais elle doit appliquer une "décote" du fait de l'absence de liquidité (difficulté pour revendre sa participation en l'absence d'un marché accessible)

- La valeur comptable (Book value) est une méthode parfois utilisée pour évaluer les unités de production ou les entreprises de distribution. Cette méthode déduit simplement les dettes et engagements au Passif du montant total de l´Actif. Cette démarche simple permet de dégager la valeur nette (Net worth)

- L´évaluation des entreprises prestataires de services doit par contre prendre en compte la clientèle, le management et les employés (considérés comme faisant partie de l´actif, bien que ceci ne se voie pas en termes comptables). L´évaluation des entreprises prestataires des services peut paraitre plus difficile que celle des entreprises purement industrielles ou de processus dans la mesure où la performance est souvent fonction des relations entre le management et la clientèle.

- Une technique d´évaluation dénommée coût de début ou "entry cost", qui consiste à évaluer une entreprise en prenant comme référence le coût pour créer (débuter) une entreprise similaire. Elle est peu usitée car les compagnies présentes sur un marché développent des actifs intangibles (marque, réputation, ancienneté des relations clients) peu aisément évaluables.

Quelques analystes financiers célebres

- Benjamin Graham dont l'ouvrage "l'investisseur intelligent" est considéré comme la référence de l'analyse financiere moderne.

- John Bollinger, analyste financier certifié (CFA) et analyste technique certifié (CMT), ancien de Financial News Network et de CNBC, qui a popularisé le chartisme.

- Malcom Forbes

- Henry Blodgett, symbole de la bulle Internet

- Édouard Tétreau, administrateur de la SFAF et vainqueur du Prix des lecteurs du livre d'économie 2005

Voir aussi

Liens externes

Académiques

- Cours d'analyse financiere - New York University

- Définition synthétique de l'analyse financiere par l'ouvrage de Pierre Vernimmen

Institutionnels et privés

- SFAF - La Société Française des Analystes Financiers

- EFFAS - La Fédération Européenne des Associations d'Analystes Financiers

- CFA Institute - L'association mondiale des analystes financiers

- CAFI - Compagnie des Analystes Financiers Indépendants

- AlphaValue - Analyse Financière indépendante

- AACIF - Association des Analystes Conseillers en Investissement Financier

- Portail de l’économie

- Portail de la finance

Catégories : Thèmes généraux de finance | Analyse financière

Wikimedia Foundation. 2010.