- Participation des salariés aux fruits de l'expansion

-

Participation des salariés aux résultats de l'entreprise (France)

En France, la participation des salariés aux résultats de l'entreprise est une forme d'intéressement des salariés aux résultats de leur entreprise.

Sommaire

Attention ! Cet article ne tient pas compte du nouveau code du travail applicable au plus tard au 1er mai 2008. Certains aspects, principalement fiscaux, peuvent être erronés.Généralités

La participation consiste en la distribution d'une quote-part du résultat fiscal aux salariés. Il a été mis en place sous la présidence du Général de Gaulle, dans le but de concilier patronat et salariat en leur donnant des intérêts communs.

Ce mécanisme de participation des salariés s'applique obligatoirement dans toutes les entreprises ayant eu un effectif supérieur à 50 personnes en moyenne au cours de l'exercice social[1]. Tous les salariés de l'entreprise sont bénéficiaires de ce mécanisme (caractère collectif), quel que soit leur type de contrat (CDD ou CDI), une limite d'ancienneté n'excédant pas 3 mois (depuis loi du 19 février 2001)au cours du dernier exercice, ainsi que les 12 mois précédents, peut-être prévue. Les personnels intérimaires bénéficient de la participation via leur société d'intérim (ancienneté ramenée à 60 jours, consécutifs ou non au cours du dernier exercice uniquement).

Environ 5 millions de salariés sont concernés par la participation en France.Sauf cas particuliers, la participation des salariés est exonérée d'impôts et de cotisations (hors CSG et CRDS) si elle reste placée durant 5 ans.

Histoire

L'ordonnance prévoyant la participation financière des salariés aux bénéfices de leur entreprise a été prise en 1959[2]. Ce dispositif est alors facultatif et est soumis à la conclusion d'un accord de branche ou d'entreprise.

Ce mode de rémunération est devenu obligatoire dans les entreprises de plus de 100 salariés en 1967[3][4]. La participation est alors exonérée d'impôt et de cotisations sociales et son mode de calcul est fixé. Ces ordonnances subiront très peu de modifications par la suite.

En 1973, une loi est votée, reprenant les ordonnances de 1959 et 1967 et précisant les champs des entreprises concernées et les conditions de conclusion d'un accord de participation[5]. En 1986, une ordonnance prévoira de nouvelles exonérations fiscales sur la participation, notamment en matière d'impôt sur les sociétés, le report des déficits antérieurs ainsi que la prise en compte du personnel temporaire pour la détermination des seuils[6].

En 1990, une nouvelle loi fixe le seuil de la participation à 50 salariés[7]. En 1994, une loi modifiera légèrement le dispositif de participation pour intégrer l'ancienneté dans les critères de répartition de la réserve de participation et intègrera la participation dans le code du travail[8].

Mode de calcul

Formule de calcul

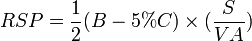

La formule du calcul de la réserve de participation est la suivante :

Avec :- RSP : Montant de la réserve spéciale de participation

- S : Masse salariale

- B : Bénéfice de référence

- C : Capitaux propres de l'entreprise

- VA : Valeur ajoutée

Le coefficient de 5% représente le coût financier du capital, c'est-à-dire le coût de l'argent du capital. Ce taux a été fixé en 1967 et jamais revu depuis lors.La coefficient

, qui fut surnommé « coefficient scélérat » en 1967, trouvait alors sa justification avec le taux d'impôt sur les société (50% à l'époque). En effet, la déductibilité de la réserve spéciale de participation (RSP) et de la provision pour investissement[9] (PPI, égale à la RSP) rendait neutre le coût de la participation pour l'entreprise la première année. Ce coefficient permettait donc de diminuer le coût de la participation pour la collectivité qui prenait en charge le mécanisme de participation[10]. Toutefois, la provision pour investissement était réintégrable par la suite. Il s'agissait donc simplement d'un décalage d'imposition.

, qui fut surnommé « coefficient scélérat » en 1967, trouvait alors sa justification avec le taux d'impôt sur les société (50% à l'époque). En effet, la déductibilité de la réserve spéciale de participation (RSP) et de la provision pour investissement[9] (PPI, égale à la RSP) rendait neutre le coût de la participation pour l'entreprise la première année. Ce coefficient permettait donc de diminuer le coût de la participation pour la collectivité qui prenait en charge le mécanisme de participation[10]. Toutefois, la provision pour investissement était réintégrable par la suite. Il s'agissait donc simplement d'un décalage d'imposition.

Ainsi, en 1967, une entreprise réalisant un bénéfice de 100 avec une RSP de 15 :- Sans mécanisme de participation

- Coût de l'impôt (100 x 50%) = 50

- Avec mécanisme de participation et PPI :

- Coût de l'impôt = (100 - 15 (RSP) - 15 (PPI)) * 50% = 35

- Coût de la participation : 15

- Impôt + participation : 35 + 15 = 50

Assiette salariale (S)

L'assiette salariale est constituée par le montant des rémunérations brutes payées au cours de l’année civile[11]. La base de calcul est la même que celle des cotisations de sécurité sociale.

Par conséquent, les rémunérations à inclure dans l'assiette sont :

- les salaires ;

- les indemnités de congés payés ;

- les retenues pour cotisations ouvrières ;

- les indemnités soumises à cotisations sociales (dont les indemnités de départ à la retraite) ;

- les primes ;

- les gratifications ;

- les avantages en nature ;

- les autres sommes soumises à cotisations sociales.

Il convient donc d'exclure de l'assiette salariale de la participation les sommes suivantes :

- la fraction de salaire versés aux apprentis ne dépassant pas le SMIC[12]

- certains contrats aidés exonérés (CES et CEC) ;

- les indemnités de licenciement ;

- les indemnités de mise à la retraite par l'employeur ;

- la part employeur des titres restaurant ;

- les remboursements de frais professionnels ;

- les sommes versées dans le cadre de la participation ou de l’intéressement aux bénéfices de l’entreprise.

Détermination de la valeur ajoutée (VA)

La valeur ajoutée est égale à la somme des rubriques comptables suivantes :

- Salaires et charges sociales (classe 64, lignes FY + FZ du tableau 2052 de la liasse fiscale)

- Impôts et taxes (classe 63, ligne FX du tableau 2052 de la liasse fiscale)

- Dotations aux amortissements et provisions, charges d'exploitation (classe 68, ligne GA à GD du tableau 2052 de la liasse fiscale)

- Charges financières (classe 66, ligne GU du tableau 2052 de la liasse fiscale)

- Résultat courant avant impôt (ligne GW du tableau 2052 de la liasse fiscale)

Attention : la valeur ajoutée n'est pas celle du solde intermédiaire de gestion calculée selon le PCG.

Capitaux propres de l'entreprise (C)

La valeur de C correspond au total des capitaux propres de l'entreprise, y compris les provisions fiscalement non déductibles (provision pour impôt, provision pour retraite) présente en début d'exercice, diminué :

- des écarts de réévaluation 1976-77

- du résultat de l'exercice

- des subventions d'investissement

- des amortissements dérogatoires

En cas d'augmentation ou de diminution du capital en cours d'exercice, le capital est déterminé au prorata temporis de ces variations.

Bénéfice distribuable (B)

Le bénéfice distribuable est égal au bénéfice fiscal avant IS duquel on déduira :

- les plus-value nette à long terme ;

- l'impôt sur les sociétés au taux normal (33,33% et 19% selon le type de bénéfice), mais pas les contributions additionnelles.

Et on y ajoutera :

- la dotation à la provision pour investissement, si elle a été déduite du résultat fiscal.

Critères de répartition

Les critères de répartition de la RSP sont fixés par la négociation collective au sein des entreprises. Au cours de la négociation, 3 modes de répartition sont envisageables, pouvant être mixés entre eux[13].

- Répartition proportionnelle au salaire

La participation est réparti proportionnellement aux salaires versés au cours de l'année de référence (dans la limite de 4 plafonds SS). Il est possible, par voie de négociation, d'introduire un salaire plancher pour la répartition de la participation et ainsi avantager les plus bas salaires.

En l'absence d'accord collectif, c'est cette solution qui sera utilisée d'autorité.

- Répartition uniforme

Tous les salariés bénéficient du même montant qu'ils aient accompli une année complète ou non dans l'entreprise, et qu'il soit à temps complet ou à temps partiel.

- Répartition proportionnelle à la durée de présence

La réserve de participation est distribuée au prorata du temps de présence au cours de l'année, en fonction du nombre de jours de présence ou du nombre d'heures effectuées.

- Exclusion de salariés

Dans le cadre de la répartition, il est possible de fixer une ancienneté minimum pour avoir droit à la participation. Cette ancienneté minimum ne peut excéder 6 mois.

La participation est plafonnée pour chaque salarié à 75% du plafond de la sécurité sociale.Aspect juridiques et fiscaux

Accords de participation

La répartition et le placement de la participation peut être régi par un accord d'entreprise. Cet accord peut également prévoir des dispositions plus avantageuses pour les salariés. Il existe trois façons de conclure un accord de participation[14] :

- entre le chef d'entreprise et les représentants de syndicats représentatifs ;

- entre le chef d'entreprise et le comité d'entreprise ;

- par ratification du personnel à la majorité des deux-tiers.

En l'absence d'accord, la loi fixe d'autorité le mode de fonctionnement de la réserve de participation.

Blocage

Les droits des salariés sont normalement bloqués cinq ans à compter de leur ouverture. Le point de départ de ce délai de blocage est fixé au 1er jour du 4e mois suivant la clôture de l’exercice. C’est à partir de cette date que les intérêts de retard sont décomptés. L’indisponibilité ne vise que le capital.

En l'absence d'accord d'entreprise, les droits des salariés sont bloqués huit ans lorsqu’un accord de participation n’a pas été signé dans les 12 mois suivants la clôture de l’exercice au cours duquel sont nés les droits des salariés (article L. 3323-5 du code du Travail). Il s’agit dans ce cas du régime d’autorité présentant les caractéristiques suivantes:- Le calcul de la réserve spéciale de participation est, au minimum, établi à partir de la formule de droit commun mais un accord d'entreprise peut prévoir un montant supérieur,

- Les sommes attribuées aux salariés sont bloquées pour 8 ans et portent intérêt à 1,33 fois le taux moyen de rendement des obligations des sociétés privées (TMOP),

- Tous les salariés de l’entreprise ont vocation à bénéficier de la participation sans qu’une durée minimale d’ancienneté puisse être exigée

- La répartition de la RSP ne peut être calculée en fonction de l'ancienneté mais peut comporter une part forfaitaire et une part proportionnelle au salaire perçu. Les salariés embauchés dans l'année se voit verser la participation au prorata temporis.

Lorsqu’une entreprise applique la participation dans ce cadre, aucun accord n’a, par définition, à être déposé auprès de la DDTEFP (lettre circulaire ACOSS no 94-21 du 09 février 1994).

Il est possible d'obtenir un déblocage anticipé de la participation, tout en maintenant les avantages fiscaux, dans les cas suivant :

- mariage ou Pacs ;

- naissance ou adoption du troisième enfant ;

- divorce ou séparation avec la garde d’au moins un enfant ;

- décès ou invalidité du salarié ou de son conjoint ;

- départ de la société (démission, licenciement ou retraite) ;

- création ou reprise d’entreprise par le salarié ou par son conjoint ;

- achat, construction ou agrandissement de sa résidence principale ;

- surendettement ;

- catastrophe naturelle.

Placement

Les accords de participation peuvent prévoir plusieurs modes de placement de la participation[15] :

- attribution au salarié d'actions de l'entreprise ou du groupe ;

- attribution au salarié d'un droit de créance sur l'entreprise (comptes courants par exemple) ;

- placement au sein d'un plan d'épargne d'entreprise ;

- placements sur le marché financier en dehors de l'entreprise (SICAV, FCP, etc.).

En l'absence d'accords, les sommes attribuées à chaque salarié sont mises en compte courant par l'entreprise et sont rémunérées à un taux fixé chaque année par le Ministre des finances[16].Exonérations fiscales et sociales

Au delà de 3 ans, les sommes sont exonérées d'impôts sur le revenu, d'impôt sur les plus-values et de cotisations sociales à hauteur de 50%. Au terme du blocage (5 ou 8 ans), la participation est intégralement exonérée d'impôt sur le revenu, d'impôt sur les plus-values et de cotisations sociales.

Elles sont également exonérées d'impôt et de cotisations dans les cas prévus de déblocage anticipé.

Sources

Liens externes

- La participation des salariés aux résultats - Fiche récapitulative - Lycée Industriel et Commercial Privé Tourcoing [pdf]

- Exemple d'accord de participation - Accord Manpower France (1994) [pdf]

- Textes de loi applicables à la participation sur site Lexinter

- Calcul de la participation des salariés aux résultats de l'entreprise - decformations.com

Notes et références

- ↑ Seuil au 1er janvier 2008

- ↑ Ordonnance n° 59-126 du 7 janvier 1959 sur Légifrance

- ↑ Ordonnance n° 67-693 du 17 août 1967 sur Légifrance

- ↑ Ordonnance n° 67-694 du 17 août 1967 sur Légifrance

- ↑ Loi 73-1197 du 27 décembre 1973 sur Légifrance

- ↑ Ordonnance no 86-1134 du 21 octobre 1986 sur Légifrance

- ↑ La loi n° 90-1002 du 7 novembre 1990 sur Légifrance

- ↑ Loi n° 94-640 du 25 juillet 1994 sur Légifrance

- ↑ Article L442-8 du Code du travail

- ↑ Rapport au Premier Ministre sur l'épargne salariale - MINEFI - janvier 2000

- ↑ Calcul de la masse salariale brute - Site ADEFIM Midi-Pyrénées

- ↑ 15.361 € pour 2007

- ↑ La répartition de la participation entre les bénéficiaires - Guide des salaires

- ↑ Article L442-10 du Code du travail

- ↑ Article L442-5 du Code du travail

- ↑ Article L442-12 du Code du travail

Catégories : Droit du travail en France | Salaire et rémunération

Wikimedia Foundation. 2010.