- Accord à taux futur

-

Forward Rate Agreement

Un Forward Rate Agreement, ou FRA, est un produit dérivé utilisé sur le marché monétaire.

Il s'agit d'un contrat forward, négocié de gré à gré entre deux contreparties et dont l'objectif est la fixation dès aujourd'hui d'un taux in fine de référence, calculé et publié par une tierce partie, qui ne sera connu qu'à une date future.

Sommaire

Eléments du contrat

Les éléments constitutifs du FRA sont donc :

- MN son montant nominal ;

- la nature du taux de référence TR : généralement il s'agit d'un IBOR (Inter-Bank Offered Rate soit, en français : taux interbancaire offert) comme l'Euribor ou bien le Libor d'une devise spécifiée ;

- le taux in fine T sur lequel les deux parties se sont accordées, c’est-à-dire le taux du FRA ;

- la date de début DD de la période à laquelle s'applique le taux de référence ;

- la date de fin DF de ladite période ;

- la date d'échange du flux financier, ou date de paiement DP :

- DP = DD + 2 jours ouvrés semble être la convention universellement appliquée dans le monde ; Libor et Euribor, en effet, sont des taux pour départ spot, c'est-à-dire deux jours ouvrés après la date de calcul ;

- et enfin NJA le nombre de jours de l'année servant comme base de calcul suivant les usages du marché monétaire de la devise dans laquelle est libellée le FRA. En Europe Continentale et aux États-Unis, on effectue les calculs avec NJA = 360 jours, tandis qu'en Grande-Bretagne et dans les pays du Commonwealth on utilise généralement NJA = 365 jours.

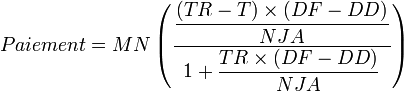

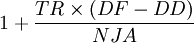

Le dénominateur est rendu nécessaire par le fait qu'il s'agit ici de taux in fine, c'est-à-dire pour paiement des intérêts en fin de période. Or le paiement du FRA a lieu au début de la période de référence.

est rendu nécessaire par le fait qu'il s'agit ici de taux in fine, c'est-à-dire pour paiement des intérêts en fin de période. Or le paiement du FRA a lieu au début de la période de référence.Conventions de transaction

Par convention, l'acheteur du FRA est celle des deux contreparties qui s'engage à payer le taux T qu'elles ont négocié et à recevoir le taux de référence TR non encore connu.

Cela est à l'opposé avec l' usage prédominant sur les marchés de taux d'intérêt où l'acheteur d'un produit est normalement celui qui bénéficiera d'une baisse des taux dans le futur.

Conventions de notation

Les FRA sont généralement notés AXB, avec B>A, signifiant :

- la période de référence commence dans 2 jours ouvrés + A mois ;

- elle dure B - A mois.

Ainsi :

- 2X6 désigne du 4 mois commençant dans 2 mois et 2 jours ouvrés ;

- 1X3 désigne du 2 mois commençant dans un mois et 2 jours ouvrés ;

- 12X24 désignera du un an commençant dans un an et 2 jours ouvrés.

Différences entre FRA et futures portant sur le même taux de référence et les mêmes dates

Plus leur échéance est éloignée dans le temps, et plus les contrats à terme sur IBOR 3 mois sont différents des FRA qu'ils sont pourtant censés répliquer. En effet, à la différence des contrats à terme, dont les variations de taux in fine donnent lieu au paiement immédiat et linéaire de la différence de prix, via l'appel de marges, les FRA ne peuvent provoquer que des gains ou des pertes dans l'avenir, qu'il convient donc d'actualiser, et dont la valeur actuelle, non linéaire, possède donc une convexité supérieure à celle des futures.

Cela implique que si les deux instruments avaient le même taux in fine, il existerait un arbitrage sans risque à acheter en grande quantité un FRA éloigné, vendre le future correspondant et ajuster la position en risque de taux chaque jour en profitant donc de la volatilité du marché. Afin de neutraliser ce phénomène, les futures doivent donc avoir un taux supérieur à celui des FRA, et ce de manière croissante avec l'éloignement dans le temps.

La différence de taux entre les deux instruments s'appelle en anglais convexity bias, soit donc : correction à apporter compte tenu des convexités différentes. Elle n'est malheureusement pas calculable directement et relève d'hypothèses sur la volatilité future des taux d'intérêt à court terme.

- Portail de l’économie

Catégorie : Produit dérivé

Wikimedia Foundation. 2010.