- Chandeliers Japonais

-

Chandeliers japonais

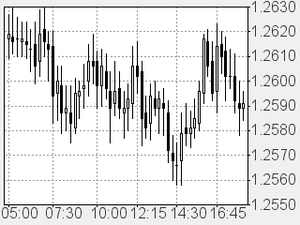

Le graphique en chandeliers japonais est un type de graphique utilisé en analyse technique boursière pour représenter les variations d'un cours. Le graphique en chandeliers représentant le cours d'une valeur sur une période passée est supposé donner des indications sur le cours futur.

Sommaire

Tracé

Le graphique en chandeliers est un graphique représentant l'évolution d'un cours pendant une période donnée. La période considérée est divisée en périodes élémentaires successives de même durée: ainsi, une journée peut être subdivisée en périodes élémentaires de 15 minutes. L'évolution du cours pendant chacune de ces périodes élémentaires est représentée par un chandelier. La juxtaposition de ces chandeliers sur le graphique temporel montre l'évolution du cours dans la période considérée.

L'évolution pendant une période élémentaire est représentée par un chandelier, constituée ainsi

- un rectangle vertical, de largeur fixe, joint le cours d'ouverture au cours de fermeture; il est coloré en noir (ou en rouge) si le cours de clôture est inférieur au cours d'ouverture, en blanc (ou en vert) dans le cas contraire;

- un trait fin vertical joint le cours le plus haut au cours le plus bas.

Le rectangle est la bougie, et les deux segments du trait vertical qui ne sont pas masqués par la bougie sont les mèches.

Origines

L'analyse japonaise est la plus ancienne forme d'analyse graphique. Elle a vu le jour au Japon au XVIIe siècle. Appelée aussi bougies japonaises, cette analyse était utilisée pour représenter et anticiper les cours du riz dans ce qui était le premier marché à terme du monde.

Utilisation et interprétation

Les chandeliers présentant une bougie bien marquée (longue bougie par rapport aux mèches) signigient une hausse ou une baisse (durant la période de temps considérée) selon que la couleur de leur corps est blanche ou noire (verte ou rouge pour les graphes en couleur).

Par contre les chandeliers appelés toupie qui caractérisent par une bougie de petite taille comparé à leur mèche ont une interprétation plus complexe. D'abord cette petite bougie signifie un cours de clôture proche du cours d'ouverture, donc une séance hésitante équilibrée entre haussiers et baissiers. Sa signification dépend du contexte.

Doji : dans le cas particulier de cours de cloture identique au cours d'ouverture, la toupie est appelée doji : le corps vrai devient un simple trait. Le doji marque un équilibre exact entre acheteurs et vendeurs. Il s'ensuit soit une simple pause dans une tendance marquée soit un retournement de tendance. Dans un marché sans tendance marquée, le doji n'a pas de signification nette.

Le marteau est une petite bougie (toupie) avec une mèche basse et située dans une tendance baissière. Il signifie que la tendance baissière est provisoirement enrayée et annonce un rebond technique le lendemain.

L'étoile filante est le cas inverse du marteau : une petite bougie (toupie) avec une mèche haute et située dans une tendance haussière. Elle signifie que la tendance haussière est provisoirement enrayée et annonce une prise de bénéfice le lendemain.

Le pendu ressemble au marteau en ce sens que c'est également une toupie avec mèche basse mais située dans une tendance haussière. Il faut attendre une bougie noire le lendemain (une baisse) pour que le pendu signifie réellement la fin de la tendance haussière. Cette figure est donc plus difficile à interpréter que les deux autres.

Il existe bien d'autres figures basées sur des combinaisons de deux ou trois chandeliers, à situer dans un contexte, et dont l'interprétation est plus ou moins aisée. Ce qu'il faut retenir est que cette interprétation est un art (et non une science) et repose sur la psychologie des marchés (et non sur une analyse fondamentale du marché du sous-jacent).

Voir aussi

Lien interne

Lien externe

Référence

Steve Nison, Chandeliers et autres techniques d'extrême orient, Valor, 2001, 306 p. (ISBN 2909356248)

- Portail du Japon

- Portail de l’économie

- Portail de la finance

Catégorie : Finance de marché

Wikimedia Foundation. 2010.