- Zone euro

-

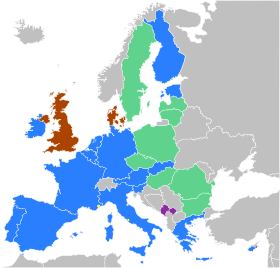

Zone euro (sauf le territoire nord de Chypre occupé) États de l’UE hors zone euro Dérogation au Royaume-Uni et au Danemark quant à leur entrée dans la zone euro États hors UE utilisant l’euro de manière officielle (Monaco, Vatican, Saint-Marin) États ou zones hors UE utilisant l’euro de facto (Andorre, Monténégro, Kosovo)

Zone euro (sauf le territoire nord de Chypre occupé) États de l’UE hors zone euro Dérogation au Royaume-Uni et au Danemark quant à leur entrée dans la zone euro États hors UE utilisant l’euro de manière officielle (Monaco, Vatican, Saint-Marin) États ou zones hors UE utilisant l’euro de facto (Andorre, Monténégro, Kosovo)

La zone euro (qui fait partie de l’Union économique et monétaire (UEM)) est une zone monétaire qui regroupe les pays de l’Union européenne qui ont adopté l’euro (€) comme monnaie unique. Dix-sept pays de l’U.E. représentant près de 322 millions d’habitants[1] font partie de la zone euro au 1er janvier 2011. Elle a été créée en 1999 par onze pays : Allemagne, Autriche, Belgique, Espagne, Finlande, France, Irlande, Italie, Luxembourg, Pays-Bas, Portugal, rejoints par la Grèce en 2001, par la Slovénie en 2007, par Chypre et Malte en 2008, par la Slovaquie en 2009 et l’Estonie en 2011.

Les billets et les pièces circulent depuis le 1er janvier 2002[2],[3] mais sont fabriqués depuis le 1er janvier 1999 dans les onze pays fondateurs. Plusieurs critères sont nécessaires pour rejoindre la zone euro : un déficit public inférieur à 3 % du PIB, une dette publique ne dépassant pas 60 % du PIB, une inflation maîtrisée, une indépendance de la banque centrale du pays et une devise nationale stable pendant au moins deux ans au sein du MCE II.

Le taux directeur repo de la zone euro, fixé par la Banque centrale européenne, est de 1,50 % depuis juillet 2011 (il est publié sur le site de la Banque centrale européenne). À partir du début de l’année 2010, avec le déclenchement de la crise de la dette grecque, puis de la crise irlandaise, la zone euro entre dans une période de turbulences, qui génère de nombreux débats, tant sur la gouvernance de la zone que sur les politiques économiques à suivre, voire sur la pérennité de la zone elle-même. Ces débats entraînent certaines évolutions institutionnelles et structurelles[réf. nécessaire].

Historique et origine

Article détaillé : Histoire de l’Union économique et monétaire européenne.La zone euro est une des principales étapes de l’intégration économique au sein de l’Union européenne. Il était prévu à la création de l’Union économique et monétaire que tous les pays de l’UE l’intègrent à terme.

À sa création, en 1999, la zone euro comprenait onze des quinze pays[4] que l’UE comptait alors, essentiellement les pays fondateurs ou historiques. À leur entrée, ils étaient censés respecter les critères du pacte de stabilité et de croissance. L’Italie et l’Espagne ont fait des efforts budgétaires importants pour respecter ces critères. Certains pays (Italie, Belgique, etc.) ont intégré la zone malgré une dette publique supérieure à 100 % du PIB.

Pays utilisant l'euro

Parmi les 27 pays membres de l’Union européenne, 17 seulement utilisent l’euro. Certains refusent la monnaie unique (le Royaume-Uni), d’autres ne sont pas assez forts économiquement pour satisfaire les conditions d’entrée dans la zone euro.

Pays membres

Les 17 pays membres de la zone euro, formant ainsi l'Eurogroupe, sont, par date d’adhésion et par ordre alphabétique :

Pays Date d’adoption de l’euro Population Exceptions  Allemagne

Allemagne1er janvier 1999 82 314 906  Autriche

Autriche1er janvier 1999 8 316 487  Belgique

Belgique1er janvier 1999 10 666 866  Espagne

Espagne1er janvier 1999 47 021 031  Finlande

Finlande1er janvier 1999 5 289 128  France

France1er janvier 1999 63 473 140

Nouvelle-Calédonie[N 1]

Nouvelle-Calédonie[N 1]

Polynésie française[N 1]

Polynésie française[N 1]

Wallis-et-Futuna[N 1]

Wallis-et-Futuna[N 1] Irlande

Irlande1er janvier 1999 4 239 848  Italie

Italie1er janvier 1999 59 131 287  Campione[N 2]

Campione[N 2] Luxembourg

Luxembourg1er janvier 1999 476 200  Pays-Bas

Pays-Bas1er janvier 1999 16 471 968  Aruba[N 3]

Aruba[N 3]

Curaçao[N 4]

Curaçao[N 4]

Saint-Martin[N 4]

Saint-Martin[N 4]

Bonaire[N 4]

Bonaire[N 4]

Saba[N 4]

Saba[N 4]

Saint-Eustache[N 4]

Saint-Eustache[N 4] Portugal

Portugal1er janvier 1999 10 599 095  Grèce

Grèce1er janvier 2001 11 125 179  Slovénie

Slovénie1er janvier 2007 2 013 597  Chypre

Chypre1er janvier 2008 766 400  Chypre du Nord[N 5]

Chypre du Nord[N 5] Malte

Malte1er janvier 2008 404 962  Slovaquie

Slovaquie1er janvier 2009 5 455 407  Estonie

Estonie1er janvier 2011 1 307 605  Zone euro

Zone euro327 168 969 Micro-États européens

En plus des dix-sept pays membres de l’UEM, trois micro-États utilisent l’euro comme monnaie officielle légalement sans être membres de l’Union européenne. En effet ces micro-États avaient des accords avec des pays pour utiliser leur monnaie avant que la zone euro se construise. Il s’agit de :

Saint-Marin et du

Saint-Marin et du Vatican, qui avait des accords avec l’Italie pour avoir leurs propres pièces (en lire) tout en utilisant la lire italienne ;

Vatican, qui avait des accords avec l’Italie pour avoir leurs propres pièces (en lire) tout en utilisant la lire italienne ; Monaco, qui avait des accords avec la France pour utiliser le franc français.

Monaco, qui avait des accords avec la France pour utiliser le franc français.

Cette situation leur permet d’avoir leur propre face nationale sur les pièces qu’ils émettent en euros.

Andorre, la principauté qui utilisait le franc français et la peseta espagnole au moment du passage à l’euro s’est retrouvée de facto dans la zone euro. À l’heure actuelle, l’Andorre n’a pas le droit de frapper ses pièces en euro avec sa propre face nationale, mais une négociation est en cours avec la BCE et la Commission européenne pour que dans un avenir proche elle puisse frapper sa monnaie et avoir sa propre série d’euros estampillée Andorre. Ces négociations ont abouti par un accord du 30 juin 2011.

Andorre, la principauté qui utilisait le franc français et la peseta espagnole au moment du passage à l’euro s’est retrouvée de facto dans la zone euro. À l’heure actuelle, l’Andorre n’a pas le droit de frapper ses pièces en euro avec sa propre face nationale, mais une négociation est en cours avec la BCE et la Commission européenne pour que dans un avenir proche elle puisse frapper sa monnaie et avoir sa propre série d’euros estampillée Andorre. Ces négociations ont abouti par un accord du 30 juin 2011.

Pays européens sans accord formel

État/Territoire Adopté Notes  Andorre

Andorre1278 / 1er janvier 2002 Franc et peseta en circulation depuis que la souveraineté est établie / EUR  Kosovo

Kosovo2 septembre 1999 / 1er janvier 2002 DM/EUR semi-officiel ; autre monnaie acceptée : le YUM[5]  Monténégro

Monténégro6 novembre 1999 / 1er janvier 2002 DM/EUR officiel ; en circulation avec le YUM jusqu’au 13 novembre 2000 La

Suisse, en raison de sa particularité d’être entourée par la zone euro, permet de régler la plupart des achats dans cette devise. La plupart des grandes entreprises nationales et des commerces (Migros, Coop, Les Chemins de Fer Fédéraux, La Poste Suisse) permettent de payer soit en francs suisses, soit en euros. Les centres touristiques acceptent également l’euro et tous les commerces affichent les tickets et les factures en francs suisses et en euros. Toutefois, en règle générale, la monnaie est rendue en francs suisses.

Suisse, en raison de sa particularité d’être entourée par la zone euro, permet de régler la plupart des achats dans cette devise. La plupart des grandes entreprises nationales et des commerces (Migros, Coop, Les Chemins de Fer Fédéraux, La Poste Suisse) permettent de payer soit en francs suisses, soit en euros. Les centres touristiques acceptent également l’euro et tous les commerces affichent les tickets et les factures en francs suisses et en euros. Toutefois, en règle générale, la monnaie est rendue en francs suisses.Suite à la décision de la Banque nationale suisse du 6 septembre 2011, un taux plancher de 1,20 francs pour un euro a été fixé. Ceci s'est traduit par un arrimage de facto à l'euro.

Autour de la zone euro

Pays non membres

Plusieurs États membres n’ont pas encore adopté l’euro, soit parce qu’ils ne répondent pas encore aux critères d’adhésion, soit parce qu’ils ne le souhaitent pas.

Parmi les dix nouveaux membres de 2004 et les deux nouveaux membres de 2007, la plupart espèrent rejoindre la zone euro rapidement, mais pour le moment seuls Chypre, Malte, la Slovaquie, la Slovénie et l’Estonie ont adopté l’euro. La Lituanie a adhéré en même temps que la Slovénie et l’Estonie au MCE II en juin 2004, première étape à leur entrée dans la zone euro, et a été rejointe par Chypre et Malte au 2 mai 2005.

- La

Lituanie (recalée de peu en 2007) n’a pas intégré la zone euro comme prévu en janvier 2010 et aucun nouvel objectif n’a été communiqué pour l’instant.

Lituanie (recalée de peu en 2007) n’a pas intégré la zone euro comme prévu en janvier 2010 et aucun nouvel objectif n’a été communiqué pour l’instant. - La

Lettonie (renonciation pour 2008 et nouvel objectif à 2014) du fait de la crise financière et de la trop forte inflation.

Lettonie (renonciation pour 2008 et nouvel objectif à 2014) du fait de la crise financière et de la trop forte inflation. - La

Bulgarie, membre de l’UE depuis le 1er janvier 2007, pratique déjà un taux fixe avec l’euro depuis le 1er janvier 1999 (au taux de 1,95583 nouveau lev pour un euro, soit le taux de conversion du mark allemand). Elle espère rejoindre le MCE II courant 2011 et la zone euro au plus tôt en 2014.

Bulgarie, membre de l’UE depuis le 1er janvier 2007, pratique déjà un taux fixe avec l’euro depuis le 1er janvier 1999 (au taux de 1,95583 nouveau lev pour un euro, soit le taux de conversion du mark allemand). Elle espère rejoindre le MCE II courant 2011 et la zone euro au plus tôt en 2014. - La

République tchèque a pour objectif la date du 1er janvier 2015 au plus tôt même si la Banque centrale tchèque table plutôt sur 2019.

République tchèque a pour objectif la date du 1er janvier 2015 au plus tôt même si la Banque centrale tchèque table plutôt sur 2019. - La

Hongrie espère accéder au MCE II d’ici la fin de l’année 2010 mais avec la crise la date pourrait être repoussée, dans tous les cas l’adoption de l’euro ne se fera pas avant 2013.

Hongrie espère accéder au MCE II d’ici la fin de l’année 2010 mais avec la crise la date pourrait être repoussée, dans tous les cas l’adoption de l’euro ne se fera pas avant 2013. - La

Roumanie envisage de rejoindre le MCE II en 2012 pour adopter l’euro d’ici à 2015.

Roumanie envisage de rejoindre le MCE II en 2012 pour adopter l’euro d’ici à 2015. - La

Pologne a indiqué par la voix de son Ministre des Finances Dominik Radziwill vouloir intégrer la zone euro le 1er janvier 2014, mais l’adoption du MCE II en 2012 reste un objectif difficile.

Pologne a indiqué par la voix de son Ministre des Finances Dominik Radziwill vouloir intégrer la zone euro le 1er janvier 2014, mais l’adoption du MCE II en 2012 reste un objectif difficile.

Parmi les autres membres (avant l’élargissement de 2004) :

- La

Suède a refusé l’adoption de l’euro par référendum à une large majorité [1] en septembre 2003 et le débat n’a depuis pas été rouvert. Elle ne possède cependant pas de dérogation comme le Danemark ou le Royaume-Uni et devrait donc chercher à atteindre l’objectif à court-terme. Les adversaires de l’euro s’étonnent toutefois de cette différence de traitement avec le Danemark et le Royaume-Uni.

Suède a refusé l’adoption de l’euro par référendum à une large majorité [1] en septembre 2003 et le débat n’a depuis pas été rouvert. Elle ne possède cependant pas de dérogation comme le Danemark ou le Royaume-Uni et devrait donc chercher à atteindre l’objectif à court-terme. Les adversaires de l’euro s’étonnent toutefois de cette différence de traitement avec le Danemark et le Royaume-Uni. - Le

Danemark, qui avait voté non au traité de Maastricht avant d’obtenir quatre dérogations dont l’une sur la monnaie unique, a refusé l’euro par référendum en septembre 2000[1]. Mais le gouvernement actuel (janvier 2008) a indiqué qu’il reposerait la question par référendum[1]. Sa monnaie est liée à l’euro par un mécanisme de change dit MCE II.

Danemark, qui avait voté non au traité de Maastricht avant d’obtenir quatre dérogations dont l’une sur la monnaie unique, a refusé l’euro par référendum en septembre 2000[1]. Mais le gouvernement actuel (janvier 2008) a indiqué qu’il reposerait la question par référendum[1]. Sa monnaie est liée à l’euro par un mécanisme de change dit MCE II. - Le

Royaume-Uni (qui possède une dérogation permanente) ne s’est pas prononcé officiellement. Tony Blair, alors premier ministre y était favorable et avait annoncé un référendum mais sans en préciser la date. Son successeur et ancien ministre des Finances Gordon Brown était moins favorable à l’euro et a juste indiqué que les critères n’étaient pas remplis[1]. L’opinion publique britannique y est, selon les sondages, majoritairement hostile. Beaucoup de responsables britanniques mettent en avant une santé économique du Royaume-Uni meilleure que celle de la zone euro pour refuser la monnaie unique. Suite à la récente chute des cours de la livre, la question pourrait revenir prochainement à l’ordre du jour. L’euro est cependant l’unique monnaie légale pour les bases souveraines situées à Chypre.

Royaume-Uni (qui possède une dérogation permanente) ne s’est pas prononcé officiellement. Tony Blair, alors premier ministre y était favorable et avait annoncé un référendum mais sans en préciser la date. Son successeur et ancien ministre des Finances Gordon Brown était moins favorable à l’euro et a juste indiqué que les critères n’étaient pas remplis[1]. L’opinion publique britannique y est, selon les sondages, majoritairement hostile. Beaucoup de responsables britanniques mettent en avant une santé économique du Royaume-Uni meilleure que celle de la zone euro pour refuser la monnaie unique. Suite à la récente chute des cours de la livre, la question pourrait revenir prochainement à l’ordre du jour. L’euro est cependant l’unique monnaie légale pour les bases souveraines situées à Chypre.

Monnaies liées à l’euro

En raison d’accords préalables (avec le franc français et l’escudo portugais), des monnaies africaines et océaniennes sont liées à l’euro par un taux fixe :

- le franc CFA BEAC (code XAF) ;

- le franc CFA BCEAO (code XOF) ;

- le franc CFP (code XPF) ;

- le franc comorien (code KMF) ;

- l’escudo cap-verdien du Cap-Vert (code CVE).

Administration et représentation

Articles détaillés : Banque centrale européenne et Eurogroupe. Jean-Claude Juncker actuel président de l’Eurogroupe.

Jean-Claude Juncker actuel président de l’Eurogroupe.

La politique monétaire de l’ensemble des pays de la zone Euro est du ressort de la Banque centrale européenne (BCE) et du système européen de banques centrales. Les pays extérieurs à l’union européenne, même ceux ayant des accords monétaires ne sont pas représentés dans ces institutions. La BCE décide du « design » et de l’émission des billets de banque et des pièces en Euro. Depuis le 1er novembre 2011, le président de la BCE est Mario Draghi.

L’Eurozone est représentée politiquement par les ministres des finances réunis dans l’Eurogroupe actuellement présidé par Jean-Claude Juncker. Les ministres des finances de l’Eurogroupe se réunissent un jour avant la réunion du Conseil européen des affaires économiques et financières (Ecofin). l’Eurogroupe n’est pas officiellement intégré dans Ecofin mais quand ce dernier traite seulement des affaires de l’Eurozone, seuls les membres de l’Eurogroupe votent[6],[7],[8].

Croissance

À fin 2007, le taux de croissance de la zone euro était de 2,8 % contre 3 % pour l’ensemble de l’Union européenne[1] pour une inflation équivalente de 3,1 %[1] et la zone euro représentait plus de 70 % du PIB de l’Union européenne[1]. L’Allemagne a connu une croissance faible du PIB aux débuts des années 2000, provoquant une croissance agrégée de la zone euro assez faible. La France a également connu des difficultés. Cette situation, et l’absence de réformes structurelles, a accentué les déficits budgétaires de ces deux États (les budgets étant basés sur des perspectives de croissance), ce qui a suscité des critiques de la part du reste de l’Union européenne en raison du pacte de stabilité et de croissance (PSC) qui la régit : les États membres ne doivent pas avoir un déficit public supérieur à 3 % de leur PIB. La croissance de l’Allemagne est repartie à la hausse à partir du deuxième trimestre 2006.

À titre de comparaison, le tableau ci-dessous indique l’évolution de l’inflation et de la croissance dans l’Union européenne à 15 ou à 25, ainsi qu’au Royaume-Uni et aux États-Unis.

Année Inflation[9] (en %) Croissance du PIB réel (en %)[9] Zone euro[10] UE (15) UE (25) RU USA Zone euro[10] UE (15) UE (25) RU USA 1996 (:) (:) (:) (:) 3,0 % 1,5 % 1,7 % 1,8 % 2,8 % 3,7 % 1997 1,6 % 1,7 % 2,6 % 1,8 % 2,3 % 2,5 % 2,6 % 2,7 % 3,0 % 4,5 % 1998 1,1 % 1,3 % 2,1 % 1,6 % 1,6 % 2,8 % 2,9 % 3,0 % 3,3 % 4,2 % 1999 1,1 % 1,2 % 1,6 % 1,3 % 2,2 % 3,0 % 3,0 % 3,0 % 3,0 % 4,4 % 2000 2,1 % 1,9 % 2,4 % 0,8 % 3,4 % 3,9 % 3,9 % 3,9 % 3,8 % 3,7 % 2001 2,3 % 2,2 % 2,5 % 1,2 % 2,8 % 1,9 % 1,9 % 2,0 % 2,4 % 0,8 % 2002 2,2 % 2,1 % 2,1 % 1,3 % 1,6 % 0,9 % 1,1 % 1,2 % 2,1 % 1,6 % 2003 2,1 % 2,0 % 1,9 % 1,4 % 2,3 % 0,8 % 1,1 % 1,3 % 2,7 % 2,5 % 2004 2,1 % 2,0 % 2,1 % 1,3 % 2,7 % 1,9 % 2,2 % 2,3 % 3,3 % 3,9 % 2005 2,2 % 2,1 % 2,2 % 2,1 % 3,4 % 1,4 % 1,5 % 1,7 % 1,9 % 3,2 % 2006 (:) (:) (:) (:) 3,24 % 2,1 %(*) 2,2 %(*) 2,3 %(*) 2,4 %(*) 3,2 %(*) 2007 (:) (:) (:) (:) 2,85 % 1,8 %(*) 2,0 %(*) 2,2 %(*) 2,8 %(*) 2,7 %(*) (:) Non disponible – (*) Prévision Crise économique

Articles connexes : Crise économique de 2008-2010 et Crise financière de 2007-2010.Généralités

Suite à la crise financière de 2007-2008, la zone euro est entrée en récession au troisième trimestre de 2008, comme l’ont montré les chiffres officiels parus en janvier 2009[11]. Le 11 octobre 2008, les chefs d’État et de gouvernements de la zone Euro ont tenu un sommet extraordinaire à Paris pour élaborer un plan d’action commun à l’Eurozone et à la Banque centrale européenne afin de stabiliser l’économie de l’Union européenne. Les dirigeants ont bâti un plan destiné à faire face à la crise financière de 2008. Ils se sont mis d’accord sur un plan de sauvetage des banques prévoyant une entrée des gouvernements dans les banques et des garanties.

Début 2009, en février, des inquiétudes sur la fragilité de la zone euro se font jour, et les dettes de la Grèce, de l’Espagne et du Portugal voient leur note dégradée par les agences de notation, ce qui entraîne une hausse des taux d’intérêt auxquels ils peuvent emprunter[12]. Parallèlement, certains, tel Laurent Cohen-Tanugi[13] avancent que le plan de relance européen estimé à 200 milliards d’euros (1,5 % du PIB) n’est qu’un agrégat de plans nationaux suffisants pour éviter une dépression mais insuffisants pour une sortie de la crise par le haut.

Finalement, en 2009, la zone euro est entrée en récession économique et son PIB a chuté de 4 %[14]. Sa croissance prévue par le FMI en 2010 et 2011 est relativement faible[15].

Variations annuelles du PIB en % 2008 2009 2010 2011 Monde 3 (-0.8) 3.9 4,3 États-Unis 0.4 (-2.5) 2.7 2.4 Zone euro 0.6 (-3.9) 1 1.6 Pays émergents 6.1 2.1 6 6.3 Sources : FMI et La Tribune du 27 janvier 2010[16] Crise de la zone euro

Article détaillé : Crise de la zone euro.La crise de la zone Euro commence avec la crise grecque de 2010 et se poursuit avec la crise irlandaise de l’automne 2010. Elle conduit à un sauvetage de ces deux pays dont les crises des dettes menaçaient de se propager à de nombreux autres pays notamment le Portugal et l’Espagne. Cette crise montre aussi les limites de la gouvernance de la zone euro et provoque à la fois des innovations institutionnelles et de nombreuses propositions de réforme qui provoquent nombre de débats.

Crise grecque

Article détaillé : Crise grecque de 2010.Elle a commencé en début d’année 2010, avec des craintes exprimées sur les marchés sur la dette grecque. Ce pays n’a guère été transparent dans la présentation de sa dette et de son déficit. Pour l’économiste Jean Pisani-Ferry « depuis dix ans l’écart moyen entre le déficit budgétaire réel et le chiffre notifié à la Commission européenne a été de 2,2 %[16] du produit intérieur brut (PIB) »[17]. Cela amènera la Commission européenne et des responsables politiques européens à demander des explications à la Grèce[18], à s’interroger sur le rôle joué par Goldman Sachs[N 6] en tant que conseil du gouvernement grec[19] et à envisager de réglementer le marché des CDS[20]. Cette crise a entrainé une baisse de l’euro qui favorise les exportations et la reprise[21]. Elle a aussi, et peut-être surtout, provoqué un double débat sur la façon de venir en aide à la Grèce (faut-il ou non s’en occuper entre européens ou vaut-il mieux laisser le pays demander l’assistance du FMI ?) et sur la gouvernance de la zone euro.

Concernant le premier point, selon Jean Pisani-Ferry, il conviendrait de laisser faire le FMI, car cette institution possède l’expertise de ce genre de problème et, à la différence des institutions européennes, « est capable d’affronter l’impopularité[22] ». Au contraire pour d’autres, tel Jean-Claude Trichet, le recours au FMI serait vu comme un échec pour la zone euro[23] Lors d’un sommet extraordinaire le 11 février[24], les Européens s’engagent à soutenir la Grèce si celle-ci faisait des efforts et une équipe d’officiels de l’Union européenne et de la BCE est envoyée à Athènes pour examiner la situation. Ces experts sont accompagnés d’un représentant du FMI qui doit se pencher sur les comptes publics[24].

Le 26 mars 2010, un conseil européen[25] décide que la zone euro pourrait se porter au secours d’un pays de la zone en difficulté après que ce dernier a fait appel au FMI[N 7]. et ait reçu une aide substantielle de cette institution. Dans ce cas sous certaines conditions les pays de la zone euro pourraient apporter un complément d’aide. Par ailleurs, la déclaration prévoit d’améliorer le fonctionnement de la zone euro. Sur ce point, il existe, entre la version anglaise et la version française, une différence notable. Là où le texte anglais emploie l’expression gouvernance économique, le texte français utilise le terme gouvernement économique[26]. Pour Jean Pisani-Ferry, cette crise a fait prendre conscience à la zone euro qu’il n’est pas sans risque de prendre les affaires à la légère[26].

Le 7 mai 2010[27], les dirigeants de la zone euro ont endossé formellement le plan d’aide à la Grèce. Les pays de la zone euro ont mis en place un mécanisme sans précédent d’aide à la Grèce consistant en des prêts bilatéraux pour un montant total de 110 milliards d’euros (80 milliards pour les pays de la zone euro et 30 milliards pour le Fonds monétaire international). Le 10 mai 2010[28], les ministres des finances des Vingt-Sept ont annoncé la mise en place d’un plan de sauvetage de l’ordre de 750 milliards d’euros afin d’éviter que la crise grecque ne s’étende à l’Espagne, au Portugal, voire à l’Italie.

Crise irlandaise

En septembre, l’Irlande doit une nouvelle fois se porter au secours de ses banques ce qui provoque une augmentation considérable de son déficit public qui atteint 32 % du PIB[29]. Le pays hésite à demander l’aide du Fonds européen de stabilité financière, à la fois pour des raisons de fierté nationale et parce qu’il craint que les autres pays lui imposent de relever son impôt sur les sociétés qui a assuré son succès mais qui est jugé « non coopératif » par les autres États européens. Ceux-ci ont « incité » l’Irlande à recourir au mécanisme du Fonds européen de stabilité financière car ils craignaient une contagion au Portugal voire à l’Espagne. Si ce pays était touché, alors, pour le chef économiste de la Deutsche Bank, la France, selon lui, pourrait ne plus être à l’abri[30].

Fin novembre, un accord est trouvé entre l’Irlande, l’Union européenne et le FMI. Le pays recevra des prêts pour 85 milliards d’euros dont 35 seront consacrés à la recapitalisation des banques[31]. En contrepartie le pays doit adopter un plan de rigueur. Il existe un débat quant à savoir si ce plan ne va pas rendre plus difficile la sortie de crise[31].

Réformes institutionnelles

En général la plupart des observateurs partagent, peu ou prou, l’idée exprimée par le commissaire européen à l’Énergie, Günther Öttingerque selon laquelle ces mesures ont permis de gagner du temps mais que « nous n’avons pas encore décidé de l’issue de la bataille ». De fait l’essentiel reste à faire, notamment, retrouver des finances publiques soutenables sur la longue période, renforcer le fonctionnement de la zone euro, retrouver la croissance[32][réf. incomplète].

À terme, selon le centre de recherche économique « CEE Council », le retour à l’orthodoxie financière prôné par le gouvernement allemand et la BCE et la politique de rigueur généralisée qui en découle nécessiteront une révision du traité de Lisbonne, car ils pourraient avoir pour conséquence de réduire les prérogatives budgétaires et fiscales des États membres au-delà des dispositions du traité dans sa forme actuelle[33].

Création d'un mécanisme temporaire

Dans la nuit du 9 au 10 mai 2010, pour faire face à la peur des marchés et éviter que la crise grecque s’étende à l’Espagne, au Portugal voire à l’Italie, l’Union européenne en coopération avec le FMI se dote d’un fonds de stabilisation de 750 milliards d’euros (La commission européenne est autorisée à emprunter 60 milliards d’euros, 440 milliards apportés par les États à travers la création d’un Fonds européen de stabilité financière et 250 milliards apportés par le FMI)[34]. Ce montant est à mettre en lien avec les besoins de financement du Portugal, de l’Espagne et de l’Irlande qui s’élèvent à 600 milliards d’euros pour la période allant jusqu’à 2012[35].

Les 440 milliards des États seront empruntés par un instrument spécial (Special Purpose Vehicule) grâce aux garanties des États participants[35] et serviront à acheter de la dette des pays menacés. L’Allemagne apporte des garanties sur 28 % de l’ensemble (la fraction de sa part dans le capital de la BCE) soit 123 milliards. Toutefois, cette garantie peut aller jusqu’à 150 milliards pour compenser la non participation de certains pays non euro[36]. La France apporte des garanties de 90 milliards d’euros[37]. Si les britanniques ont refusé de s’associer au mécanisme estimant que c’était l’affaire des pays de la zone euro[35], la Pologne et la Suède bien que non euro ont accepté de participer[38].

Durant la journée du dimanche 9 mai 2010, le président Barack Obama[N 8] soucieux des répercussions sur les autres pays[N 9], téléphone deux fois à Angela Merkel et une fois à Nicolas Sarkozy pour leur faire part que les États-Unis voulaient une « action résolue »[39]. Dès dimanche matin la Fed[Quoi ?] avait ouvert des lignes de crédit aux banques centrales afin d’éviter qu’elles manquent de dollars[39].

Évolution du rôle de la Banque centrale européenne

Le 10 mai 2010, la Banque centrale européenne décide de permettre aux banques centrales de la zone d’acheter de la dette publique et de la dette privée sur les marchés secondaires[40][réf. incomplète]. En décembre 2010, la BCE qui a acheté pour 72 milliards d’obligations d’État demande une augmentation de capital[41]. Le 16 décembre 2010, le Conseil des gouverneurs décide d’augmenter de 5 milliards d’Euro le capital de la Banque centrale européenne pour le porter à 10,76 milliards en plusieurs étapes s’étalant jusqu’à la fin de l’année 2012[42].

Renforcement du pacte de stabilité

Article détaillé : Pacte de stabilité et de croissance.Les vingt-sept ministres des Finances se sont mis d’accord le 15 mars 2011 sur une réforme du pacte de stabilité dans le but de renforcer la discipline budgétaire et d’éviter un endettement excessif[43].

- À partir d’un ensemble d’indicateurs la commission européenne pourra alerter sur les déséquilibres (hausse trop forte des salaires, déficit de la balance des paiements, Bulle immobilière, etc.

- Les pays dont la dette est supérieure à 60 % du PIB devront à raison d’un vingtième par an du différentiel entre le montant total de la dette et le seuil des soixante pour cent. Les sanctions. Leur déclenchement, autrefois très politique et soumis au bon vouloir des États, sera plus encadré, plus automatique, de façon à accroître leur crédibilité. Cet aménagement se heurte à des critiques de certains députés du parlement européen.

- Pour Sylvie Goulard, « on parle beaucoup de coûts unitaires du travail mais il n’y a pas de vraie réflexion sur la manière dont on répartit la charge des réformes entre acteurs économiques »[44]

- d’une façon générale au parlement européen auquel ce texte sera soumis, plus de 2 000 amendements ont été déposés.

Pacte pour l'Euro

Lors de la réunion des chefs d’État et de gouvernement de la zone euro du 11 mars 2011, il a été décidé de créer une coordination renforcée des politiques économiques intitulée pacte pour l’Euro (l’idée avait été initialement proposée par l’Allemagne sous la dénomination pacte de compétitivité). Ce pacte sera soumis aux pays non euro lors du Conseil européen du 24 mars afin de leur permettre de s’y joindre éventuellement. Ce pacte repose sur quatre règles directrices : renforcer la gouvernance économique de l’Union européenne ; favoriser la compétitivité et la convergence des compétitivités des États ; respecter l’intégrité du marché unique ; impliquer les pays membres. Pour ce faire, chaque chef d’État ou de gouvernement devra prendre des engagements concrets chaque année auprès de ses pairs qui assureront le suivi des réalisations[Conclusion11mars 1]. Le pacte vise quatre objectifs[Conclusion11mars 2].

- Renforcer la compétitivité. Il s’agit ici de s’assurer que les coûts du travail évoluent avec la productivité ; d’examiner les mécanismes d’indexation de salaires et de veiller à ce que « les accords salariaux dans la fonction publique viennent soutenir les efforts de compétitivité consentis dans le secteur privé »[Conclusion11mars 3].

- Promouvoir l’emploi en favorisant la flexicurité, l’éducation et la formation et en réduisant les charges fiscales sur le travail[Conclusion11mars 4].

- Améliorer la viabilité des finances publiques. Deux grands axes sont mis en avant[Conclusion11mars 5].

- Suivre la viabilité des retraites, des soins de santé et des prestations sociales.

- « Les États de la zone euro s’engagent à traduire dans leur législation nationale les règles budgétaires de l’UE figurant dans le pacte de stabilité et de croissance ».

- Renforcer la stabilité financière notamment à travers une « réforme globale du cadre européen de supervision et de régulation du secteur financier est en cours »[Conclusion11mars 6].

Par ailleurs, au niveau fiscal, il est prévu d’aller vers une assiette commune pour l’impôt sur les sociétés ainsi que des « discussions structurées sur les questions de politique fiscale, en vue notamment d’assurer l’échange des bonnes pratiques, sur la prévention des pratiques nuisibles et sur des propositions de lutte contre la fraude et l’évasion fiscale »[Conclusion11mars 7].

Pour l’économiste Laurence Boone, il s’agit d’un « sommet historique pour l’Europe »[45] ce qui est particulièrement remarquable pour elle c’est que « le coup de pouce décisif » est venu de l’Allemagne qui « a promu l’idée d’un Pacte européen, qui marque l’engagement des États de la zone euro à faire converger leurs politiques structurelles vers un modèle plus proche de celui de l’Allemagne »[45]. Laurence Boonne voit également deux autres points importants dans cet accord à savoir que les Etats de la zone Euro ont choisi d’avancer idépendamment de l’union européenne et que l’architecture de l’accord fait que les propositions de réforme ne viendront pas de la commission européenne mais des États eux-mêmes. Pour Laurence Boone, il s’agit d’une innovation importante car, de la sorte les pays se sentiront responsables de l’Euro ce qui n’était pas le cas jusque-là[45]. Mais tout le monde n’est pas aussi positif. Le pacte pour l’Euro est critiqué par Jean-Claude Juncker[46] comme n’apportant rien de nouveau. Pour Martine Aubry, il risque de « ralentir la sortie de crise[47][réf. incomplète] ». Pour le Corporate Europe Observatory, groupe de chercheurs basé à Bruxelles, les dispositions du Pacte pour l’euro « mettent en place un agenda économique et social sur mesure pour les intérêts des milieux d’affaires ; s’il était adopté, il constituerait une véritable « révolution silencieuse » imposée par le haut, en l’absence de tout débat démocratique ou participation populaire[48] ».

Pour les socialistes français au Parlement européen, ce pacte est un pacte de régression qui enfoncera davantage l’Europe dans la crise. En effet,il ne serait rien d’autre que le pacte de stabilité et de croissance bis avec plus de sanctions. « L’on passe d’une stratégie de coordination à une stratégie de surveillance[49] » estime Pervenche Berès, eurodéputée socialiste. Il reposerait sur la conviction que pour sortir de la crise, il faudrait passer par la désindexation des salaires et des pensions sur l’inflation, l’augmentation de l’âge du départ à la retraite et la flexibilité du marché du travail. En somme, le coût du travail serait le frein à la compétitivité des entreprises. Selon Pervenche Berès, « le monde salarié est la seule variable d’ajustement[49] ». Au contraire, il faudrait selon les socialistes investir dans la recherche, l’éducation à l’aide de nouveaux financements comme la taxe sur les transactions financières.

Grands traits du mécanisme permanent

Article détaillé : Mécanisme européen de stabilité.Un accord a été conclu le 28 novembre 2010. Cet « accord rend possible soit une assistance temporaire à un État solvable, soit une renégociation avec les créanciers en cas d’insolvabilité »[50],[Conclusion11mars 8]. Le FESF (Fonds européen de stabilité financière) devrait être remplacé par le MES (Mécanisme européen de stabilité)[51].

Lors du Conseil européen des chefs d’État et de gouvernement de la zone Euro du 11 mars[Conclusion11mars 8] il a été décidé que le MES disposerait de 500 milliards d’Euro ; que le MES pourra, sur la base d’un accord unanime des pays, accorder des prêts ou acheter de la dette primaire des États dans le cadre de strictes conditionnalités. C’est-à-dire que les États bénéficiaires devront s’engager à prendre des mesures précises qui conditionneront l’octroi du prêt ou l’intervention sur le marché primaire de la dette (c’est-à-dire sur les titres de dette nouvellement émis) ; que les prêts du MESF (Mécanisme européen de stabilité financière) bénéficieraient « du statut de créance privilégiée, qui ne sera inférieur qu’à celui du FMI » ; et qu’un pays insolvable devrait négocier un plan de restructuration global avec ses créanciers privés dans le cadre de clauses d’action collective (CAC) afin de revenir à un endettement supportable. La question de la solvabilité d’un État sera examinée sur la base d’analyses de la commission européenne, du FMI et de la BCE.

Débats

Renouveau du débat sur la gouvernance économique

À l’occasion de cette crise, selon Pisani-Ferry[17], la zone euro a montré des limites : surveillance budgétaire inadaptée, absence d’un mécanisme de gestion des crises, insuffisance de débats économiques. C’est dans ce contexte que le débat sur la gouvernance économique a été rouvert.

Dans les années 1990, deux options s’étaient opposées. D’un côté celle qui a prévalu, d’un pacte de stabilité avec une surveillance multilatérale assez faible, reposant sur l’idée que si chacun gérait bien ses finances publiques et son économie les choses iraient bien[52]. D’un autre côté, certains tel Jacques Delors, prônaient également le respect du pacte mais dans le cadre d’une zone euro plus proactive[52], s’inscrivant dans le cadre d’une coopération renforcée. La zone euro, dans cette optique, aurait notamment participé à l’établissement « d’un calendrier de long terme pour des réformes structurelles, telles que celles de l’allongement des durées de vie au travail »[52].

En lien avec l’option retenue, la clause dite du « no bail-out » (clause de non renflouement, article 125 du Traité de Lisbonne)[23] interdit à l’Union et aux États de porter une assistance financière à un pays de la zone en difficulté financière. Pour rendre cette clause crédible des économistes du Centre for European Policy Studies ont envisagé la création d’un Fonds monétaire européen qui à la fois inclurait un mécanisme de gestion des crises auquel contribuerait les États à risque, un mécanisme de « défaut ordonné » afin d’éviter les comportements de passager clandestin et ouvrirait la possibilité d’exclure un pays qui ne respecterait pas les règles. D’autres experts estiment que ces projets nécessitent une révision du traité de Lisbonne car ils pourraient avoir pour conséquence de réduire les prérogatives budgétaires et fiscales des États membres au-delà des dispositions du traité dans sa forme actuelle[33]. Toutefois, selon Stephen Castle, lors du sommet européen des 25 et 26 mars 2010, « Angela Merkel a montré sa détermination à réécrire le livre des règles économiques de l’Union économique même si cela exige une longue et éprouvante bataille »[26].

Côté français, on insiste plutôt sur la façon de relancer l’économie européenne de façon concertée. C’est ainsi que l’institut Montaigne plaide pour l’émission d’Eurobonds destinés dans un premier temps à financer des investissements stratégiques de long terme franco-allemands[53].

Michel Barnier, commissaire européen au Marché intérieur et aux Services, a déclaré le 30 avril 2010 qu’il réfléchissait à la création d’une agence de notation européenne[54]. Des économistes et des journalistes économiques estiment que, pour partie, les politiques refusent de voir les réalités économiques. Par exemple Charlemagne, pseudo du journaliste qui tient la rubrique Europe dans The Economist[55], écrit « les politiques devraient admettre que les marchés ont des raisons valables de croire qu’il est plus risqué de prêter de l’argent à la Grèce qu’à l’Allemagne ». Pour un économiste monétariste comme Michael Bordo[56], si « les européens fermaient les yeux pour assouvir un projet politique » sur la réalité des comptes publics grecs, les marchés le moment venu ont fait payer à la Grèce le prix fort.

Du côté des eurodéputés socialistes français, on met en avant une plus forte intégration économique et financière qui passerait par l’émergence de nouveaux instruments économiques et un budget européen plus important qui serait « à la hauteur des défis politiques que l’Europe doit affronter » selon Catherine Trautmann, Présidente de la délégation socialiste française au Parlement européen[57] :

Une agence européenne de la dette serait crée afin de lever de nouveaux fonds par le biais d’émission d’euro-obligations. De plus, les taux d’intérêt des emprunts sur les marchés financiers seraient communs aux pays de la zone euro ce qui préservera l’Europe de toute spéculation sur sa monnaie. L’impôt sur les sociétés serait harmonisé au niveau européen. Une part y serait prélevée pour alimenter le budget européen. Une harmonisation fiscale maximale et un trésor européen sont également au programme[58].

L’eurogroupe doit être renforcé en créant notamment un Monsieur Euro qui serait charger de veiller à la cohérence de l’action économique de l’Union européenne. Il serait le responsable des questions économiques et monétaires et aurait ainsi sous son autorité les services économiques et financiers liés au marché intérieur de l’UE. L’Europe disposerait enfin d’un vrai gouvernement économique capable de créer une réelle convergence des politiques économiques et budgétaires de l’Union européenne[58].

Éventuelle restructuration de la dette

Au-delà se pose la question de savoir si la Grèce, l’Irlande voire le Portugal ne souffrent que d’une crise de liquidité ou s’ils ont des problèmes de solvabilité. S’ils n’ont que des problèmes de liquidité, le fonds européen peut y pourvoir. S’ils ont des problèmes de solvabilité, c’est-à-dire que, structurellement, ils ne peuvent pas faire face à leurs engagements, il faudra penser à des restructurations de la dette. Cette hypothèse est envisagée par Thomas Mayer chef économiste de la Deutsche Bank[30] ou en France par Jacques Delpla[59]. Daniel Cohen, au contraire insiste sur le fait que si un pays faisait défaut cela provoquerait un risque systémique. Angela Merkel, quant à elle, insiste sur la nécessité de ne pas faire supporter les risques liés aux dettes souveraines uniquement aux États mais d’impliquer aussi les prêteurs. Elle promeut une clause d’« d’action collective »[60] visant à organiser après la mi-2013 des restructurations de dette. Cette position a fait l’objet d’un accord franco-allemand et d’une certaine façon cela a inquiété les marchés[61]. De son côté, le think tank Bruegel propose un mécanisme de règlement organisé de la dette des pays en situation de "défaut". Dans les deux cas, il s’agit de faire supporter par les prêteurs les conséquences de leurs prêts risqués.

Les économistes américains sont en général proche de la position de Kenneth Rogoff selon laquelle une « restructuration significative de la dette privée et/ou publique sera probablement nécessaire dans l’ensemble des pays de la zone euro grevés par l’endettement »[62] sous peine qu’ils connaissent une « décennie perdue ». Par contre les effets de telles restructurations sur l’avenir de la zone euro sont plus indéterminés. Pour Martin Wolf[62] la réponse dépendra beaucoup de la volonté politique.

Débats sur les réformes financières

Dans un article du Monde intitulé Austérité : l’Europe à contresens, Michel Aglietta et Lionel Jospin insistent sur le fait qu’il appartient aux États qui ont renfloué les banques de ne pas « accepter leurs diktats ». Pour ces auteurs, la « restructuration des dettes pourrait servir d’utile avertissement à l’égard des marchés »[63].

Jacques Delors, dans un entretien donné au journal Le Monde rappelle que les banquiers « ont reçu des États, comme prêts ou comme garanties, 4 589 milliards d’euros », et qu’ils ne sont pas très enthousiastes pour accepter de nouvelles règles du jeu[64].

Martin Wolf, quant à lui, n’apprécie pas que les Irlandais aient tenté de sauver leurs banques en prenant en charge leurs dettes. Il souligne que si la dette bancaire devait être considérée comme une dette publique alors « les banquiers devraient être considérés comme des fonctionnaires et les banques comme des services gouvernementaux[65] ».

Question sur le fédéralisme

Pour les mécanismes de sortie solidaire de la crise deux grandes voies se font face : aller vers un fédéralisme budgétaire c’est-à-dire vers un budget fort et intégré au niveau européen ou aller vers un fédéralisme assurantiel, c’est-à-dire vers des aides temporaires conditionnées à des effort de redressement et, éventuellement à des renégociations de la dette[50]. Pour Jean Pisani-Ferry, le fédéralisme budgétaire est un déni de réalité car « en Allemagne les transferts massifs ont échoué à revitaliser les nouveaux Länders, et que le maintien sous perfusion du Mezziogiorno italien n’est pas un exemple à suivre[50] » et en outre, politiquement, aller vers un fédéralisme budgétaire ne serait pas aisé. En Allemagne, des voix s’élèvent pour la constitution d’un Euro du Sud et d’un Euro du Nord[66], l’ancien chancelier allemand Helmut Schmidt regrettant lui que la Zone Euro n’ait pas été limitée à un petit nombre de pays[67].

Aussi, la proposition de Jean-Claude Juncker[68] visant à communautariser une partie de la dette comprise entre 40 % et 60 % du PIB, en émettant des eurobonds s’est-elle heurtée au refus de l’Allemagne, de la France et d’autres pays. Les partisans du fédéralisme assurantiel ne sont pas forcément opposés à toute création d’Eurobond, mais pour eux, il doit s’agir de financer au niveau communautaire des investissements destinés à doper la croissance[50].

Débats sur les politiques économiques

Pour sortir de la crise de la dette la seule solution réside-t-elle dans des politiques d’austérité budgétaire ?

Pour Lionel Jospin et Michel Aglietta, les politiques d’austérité poussent à une contraction du PIB, qui aggravent les problèmes de financement[63]. Pour eux, il faudrait « remodeler la structure des budgets comme l’ont fait les Scandinaves après la crise bancaire de 1991-1992 ». Ils proposent de[63] :

- redonner du pouvoir d’achat aux salariés en réformant la fiscalité et en supprimant les avantages fiscaux aux très hauts revenus, par une « une fiscalité du capital réformé », et par un renouveau de la taxation des héritages ;

- augmenter la croissance potentielle en procédant à des investissements publics et en mettant en place de meilleures incitations à destination du privé. Ces mesures devraient pouvoir être financées par une TVA mieux harmonisée au niveau européen et par l’instauration d’une taxe carbone. Une partie de la taxe pourrait subventionner les plus modestes qui seraient les plus impactés, l’autre pourrait être utlisée pour financer.

Avenir de la zone euro

Un très grand nombre de questions continuent à se poser parmi les quelles :

- Y aura-t-il des pays en défauts de paiement et si oui avec ou sans maintien dans la zone euro ?

- Comment réduire l’endettement sans tomber dans la récession ?

- Comment augmenter le potentiel de croissance de la zone euro qui permettrait à terme de desserrer plus aisément l’étau de l’endettement[69]? Question subsidiaire : dans l’économie mondiale quelle spécialisation doit adopter la zone euro pour assurer son avenir.

-

- Pour Alain Lamassoure président de la commission des budgets du parlement européen, la crise a montré que le modèle économique de la plupart des États était en faillite. Il voudrait que budget européen ait les financements nécessaires à la « Stratégie 2020 » qui vise à investir dans les secteurs d’avenir[70]

- Pour Thomas Klaus, de l’European Council on Foreign Relations[71], le plan suppose que les pays acceptent de ne plus être souverains en matière de politique économique et budgétaire, l’accepteront-ils ?

- La Zone euro est-elle assez homogène ? ou y a-t-il de facto deux zones euro, une zone du Nord (Allemagne, Autriche, Pays-Bas notamment) et une zone du Sud (France, Espagne, Portugal, Italie, Grèce…)[72] ?

Notes et références

- Notes

- Les territoires français du Pacifique utilisent le franc CFP.

- Campione utilise officiellement le franc suisse du fait qu’elle soit enclavée en Suisse, bien que l’euro y soit accepté.

- Aruba utilise le florin d’Aruba. Elle fait partie du Royaume des Pays-Bas mais pas de l’UE.

- Ces entités ont utilisé le florin des Antilles néerlandaises, jusqu’au 1er janvier 2011 pour Bonaire, Saba et Saint-Eustache où il a été remplacé par le dollar américain et par le florin caribéen à Curaçao et Saint-Martin le 1er janvier 2012. En pratique l’euro circule dans les parties de l’île de Saint Martin (la partie française ayant l’euro comme monnaie officielle).

- La République turque de Chypre du Nord (qui n’est reconnue que par la Turquie) utilise formellement la nouvelle lire turque, mais l’euro y circule largement.

- La banque aurait conçu un « véhicule spécial Titlos » permettant selon le « Wall Street Journal » de « profiter de l’effort de la BCE d’injecter des liquidités dans le secteur bancaire » (Pierre de Gasquet, « Goldman Sach reconnaît que ses opérations sur les swaps auraient dû être plus "transparentes" », Les Échos du 24 février 2010.

- Le recours au FMI continue de faire débat. Jean-Claude Trichet le perçoit comme « très, très mauvais », par contre pour Adarsh Sinha de chez Barclay Capital, « ce mécanisme à l’avantage d’éviter l’aléa moral que pourrait représenter un plan d’aide purement européen » (Isabelle Courbet, « La monnaie unique devrait se rapprocher de 1,20 dollar », Le Monde du 25 mars 2010).

- Sur le rôle de Barack Obama voir Jean Quatremer, Barack Obama, the president of the European Council (Potec). Pour les fondements théoriques de sa démarche on pourra se rapporter à la théorie de la stabilité hégémonique.

- Wall Street a connu le 6 mai, un mouvement de panique de 45 minutes que les autorités boursières cherchent à comprendre - cf. article de Sylvain Cypel, jeudi 6 mai, 14h26, un vent de panique souffle soudain sur Wall Street, Le Monde du 8 mai 2010.

- Références

- Conclusions des chefs d’État ou de gouvernement de la zone euro du 11 mars 2011 [PDF] (Création du Pacte pour l’Euro et du Mécanisme européen de stabilité)

- p. 6.

- p. 1.

- p. 7-9.

- p. 8-9.

- p. 9-10.

- p. 10.

- p. 11.

- p. 13-14.

- Tableau sur la zone Euro (source Eurostat), Le Monde, 1er janvier 2008.

- « Les pays membres de la zone euro », sur touteleurope.fr.

- Le passage à l’Euro, sur sceco.univ-poitiers.fr.

- Pierre du Bois de Dunilac, « L’introduction de l’euro », Revue du droit de l’Union européenne, no 4, 2001, p. 855 à 888.

- (en)UNITED NATIONS - UNMIK [1].

- (en)Treaty of Lisbon (Provisions specific to member states whose currency is the euro), EurLex.

- (en)An economic government for the eurozone?[PDF], Federal Union.

- (en)PROTOCOLS[PDF], Official Journal of the European Union.

- Source : Statistiques publiées par Eurostat

- Les statistiques de la zone euro sont celles comptant 12 pays membres.

- (en)EU data confirms eurozone’s first recession, EUbusiness.com, 8 janvier 2009.

- Arnaud Leparmentier, Paris s’inquiète de la fragilité de la zone euro, Le Monde des 1er et 2 février 2009.

- Laurent Cohen-Tanugi, Les États disposent de marges d’action au niveau européen, propos recueillis par Sébastien Maillard, La Croix du 5 février 2009.

- Adrien de Tricornot, Mauvaise surprise : la croissance dans la zone euro a calé au quatrième trimestre, Le Monde des 14 et 15 février 2010.

- La Tribune du 27 janvier 2010 : La reprise mondiale s’accélère, selon le FMI.

- Chiffre donné in Jean Pisani-Ferry, « C’est le tour de l’Espagne », Le Monde du 17 mars 2010.

- Jean Pisani-Ferry, Gouvernement économique mode d’emploi, Le Monde du 23 février 2010.

- Alexandre Counis, « Bruxelles demande à Athènes des explications sur ses tours de passe-passe comptables », Le Monde du 16 février 2010.

- Grégoire Biseau et Jean Quatremer, « La main dans le Sachs », Libération des 20 et 21 février 2010).

- Marie de Verges, « Les États s’attaquent au puissant et nébuleux marché des CDS », Le Monde du 5 mars 2010.

- Marie de Vergès, La baisse de l’euro, une aubaine pour la reprise, Le Monde du jeudi 4 mars 2010.

- Jean Pisani-Ferry, L’Europe n’a rien prévu pour gérer ce type de crise, La Tribune du 3 février 2010.

- Catherine Chatignoux, La zone euro piégée par ses incohérences, Les Échos du 11 février 2010.

- G.G, Les Européens et le FMI à Athènes pour concrétiser la mise sous tutelle de la Grèce, Les Échos du 24 février 2010.

- Philippe Ricard, « La zone euro s’accorde sur un modèle inédit d’aide à la Grèce », Le Monde du 27 mars 2010.

- Stephen Castle, « Greek rescue in thinking on E.U. rules », International Herald Tribune des 27 et 28 mars 2010.

- « Les leaders de la zone euro endossent le plan d’aide à Athènes », Le Monde du 7 mai 2010.

- « L’Europe répond aux marchés par une riposte massive », Le Monde du 10 mai 2010.

- Philippe de Ricard, Marie Vergès, Les dettes publiques minent à nouveau la zone euro, Le Monde du 12 novembre 2010.

- Marie de Vergès, Après la Grèce et l’Irlande, « who’s next » ?, Le Monde des 28 et 29 novembre 2010.

- Marc Roche, Les Irlandais veulent croire que la page de la crise bancaire est tournée, Le Monde du 2 décembre 2010.

- Associated Press du 15 mai 2010 consulté le 16 mai 2010Yahoo!.

- M. Nicolas Firzli, Greece and the EU Debt Crisis, The Vienna Review de mars 2010.

- Ricard 2010.

- Dix questions sur le sauvetage européen, Les Échos du 11 mai 2010.

- Berlin adopte sa contribution au plan européen, Les Échos des 12 et 13 mai 2010.

- Interview de Christine Lagarde dans les Échos du 11 mai 2010.

- Étienne Lefevre, Le parlement français devra approuver la garantie apportée au fonds de stabilisation européen Les Échos du 11 mai 2010.

- Soixante-douze heures pour sauver l’Euro, Les Échos du 11 mai 2010.

- http://fr.www.mozilla.com/fr/firefox/central/

- AFP : La BCE songe à envoyer un signal fort en augmentant son capital.

- Jean-Philipe Lacour, La BCE double son capital pour affronter les contrecoups de la tourmente, Les Échos des 17 et 18 décembre 2010.

- Anne Bauer, L’union européenne donne un tour de vis à sa discipline budgétaire, les Échos du 16 mars 2011.

- Yan-Anthony Noghéès, Le compromis à vingt-sept sur la réforme du pacte de stabilité est déjà contesté, La Tribune du 16 mars 2011.

- Laurence Boone, Sommet historique pour l’Europe, Les Échos du 17 mars 2011.

- Juncker critique le « pacte pour l’euro » de Paris et Berlin, Le Point du 15 mars 2011.

- [2].

- Corporate Europe Observatory, L’UE-topie des marchés, traduction par Les Dessous de Bruxelles.

- Communiqué de presse de la délégation socialiste française au Parlement européen suite au Conseil Européen des 24 et 25 mars, publié le 28 mars 2011.

- Jean Pisani-Ferry, Euro, sortir du déni, Le Monde du 7 décembre 2010.

- Anne Bauer et Massimo Prandi, Crise européenne : les ministres des Finances se donnent jusqu’à mars, Les Échos du 17 janvier 2011.

- Jérôme Vignon, Trois visions pour un gouvernement économique de l’Europe, La Croix du 23 février 2010.

- Voir Résumé en une page du projet.

- Michel Barnier souhaite créer une agence de notation européenne, Les Échos du 30 avril 2010

- Charlemagne, Going for markets, The Economist du 1er mai 2010.

- Cypel 2010

- Communiqué de Catherine Trautmann : « François Fillon précipite l’Europe dans le gouffre »

- Rapport du Parlement européen sur la crise financière, économique et sociale : recommandations concernant les mesures et initiatives à prendre.

- Jacques Delpla, Comment restructurer les dettes, Les Échos du 24 novembre 2010.

- Jean-Jacques Mével, Berlin fait circuler son projet de résolution des crises futures, Le Figaro du 25 novembre 2010.

- Isabelle Couet, Dette : le scénario qui inquiète les marchés, Les Échos des 10 et 11 novembre 2010.

- Cité in Martin Wolf, Le scénario du défaut, Le Monde du 14 décembre 2010.

- Michel Aglietta, Lionel Jospin, Austérité : l’Europe à contresens, Le Monde du 23 novembre 2010.

- Propos de Jacques Delors recueillis par Alain Faujas et Alain Frachon, titre La politique doit être l’ultime référence, je refuse que les banquiers fassent trembler les gouvernements de la zone Euro, Le Monde du 8 décembre 2010.

- Martin Wolf, L’Europe à l’heure de vérité, Le monde du 7 décembre 2010.

- Frédéric Lemaître, Les deux euros de l’ex-patron des patrons allemands, Le Monde du 8 décembre 2010.

- Interview d’Helmut Schmidt par David Marsh intitulée L’Europe manque de personnalités, à la tête des États ou des institutions, Le Monde du 8 décembre 2010.

- Florence Autret, Zone euro : la solitude d’Angela Merkel, La Tribune du 8 décembre 2010.

- Adrien de Tricorno, Zone Euro : Changer ou mourir, Le Monde du 11 mai 2010.

- Interview d’Alain Lamassoure par Jessica Bertheeau et Catherine Chatignoux, Les Échos du 10 mai 2010.

- Catherine Chatignoux, La crise a obligé la zone euro à bouleverser les règles du jeu, Les Échos du 11 mai 2010.

- Jean-Pierre Vesperini, La moins mauvaise des solutions serait sans doute la sortie de l’Allemagne, Le Monde du 11 mai 2010.

Annexes

Articles connexes

- Banque centrale européenne

- Euro

- Dette publique des États de la zone euro

- Europe

- Mécanisme de taux de change européen

- Notation souveraine des pays de la zone euro

- Union européenne

- Union économique et monétaire

- Zone franc

- Eurogroupe

Bibliographie

Décisions officielles

- Compte rendu du conseil de l’Union Européenne du 15 mars 2011 [PDF] (réforme du pacte de stabilité et de croissance

- Conclusions des chefs d’État ou de gouvernement de la zone euro du 11 mars 2011 [PDF] (Création du Pacte pour l’Euro et du Mécanisme européen de stabilité)

- Déclaration des chefs d’État et de gouvernement de la zone euro du 25 mars 2010 [PDF], version anglaise [PDF]

Livres

- Christian Saint-Etienne, 2009, La Fin de l’euro, Bourin Editeur.

Articles

- (en) Kenneth Rogoff The Euro at Mid-Crisis Lire en ligne

- (en) M. Nicolas J. Firzli, Greece and the EU Debt Crisis, The Vienna Review, mars 2010

- Jacques Delpla 2010 - Dette bleue et dettes rouges pour sauver l’euro, article dans Les echos du 5 mai 2010

- Eric Scavennec, mai 2010, Misères de la « gouvernance économique » européenne, Les Dessous de Bruxelles

Études réalisées par des Think tanks

- (en) Daniel Gros et Thomas Mayer, 8 février 2010, Toward an Euro(pean) monetary fund Centre for European Policy Studies

- Fredéric Bonnevay, février 2010, Pour un Eurobond, une stratégie coordonnée pour sortir de la crise[PDF], Institut Montaigne

- (en) Jean Pisani-Ferry, André Sapir, Benedicta Marzinotto,mars 2010, Two crises, two responses, Policy Brief Bruegel (Think Tank)

- fondapol, 25 mars 2010, La crise grecque et nous (enquête d’opinion réalisée dans plusieurs pays de l’union européenne)

- (en) Jacques Delpla, Jakob von Weizäker, mai 2010, The Blue Bond proposal[PDF], Policy Brief Bruegel (Think Tank)

Wikimedia Foundation. 2010.